Les prêts fintech en ligne offrent aux particuliers et aux entreprises une alternative pour l'octroi de prêts entièrement sur Internet, contribuant ainsi à améliorer la commodité et l'accessibilité financières. Généralement, ces solutions utilisent des processus automatisés de souscription et d'évaluation du crédit, offrant un moyen plus efficace, plus accessible et plus abordable d'obtenir un crédit, qu'il s'agisse d'un prêt personnel, d'une consolidation de dettes ou du financement d'une petite entreprise. En particulier, dans le domaine des prêts P2P, les sociétés fintech servent d'intermédiaires, mettant en relation des particuliers ou des entreprises à la recherche de prêts avec des investisseurs consentants, moyennant une commission symbolique. Quant au système "acheter maintenant, payer plus tard" (BNPL), il s'agit d'une forme de prêt à court terme qui permet aux consommateurs d'acquérir des articles et de régler les paiements au fil du temps, généralement sans encourir d'intérêts. En ce qui concerne les prêts aux entreprises, les sociétés de prêt fintech jouent également un rôle crucial en aidant les petites entreprises à accéder aux capitaux essentiels à leur croissance, car il peut être difficile d'obtenir un crédit auprès des institutions traditionnelles en raison des risques perçus.

Un portefeuille numérique est un outil de paiement en ligne ou une application logicielle qui fonctionne comme une contrepartie virtuelle d'un portefeuille physique, permettant aux utilisateurs de stocker des représentations numériques de diverses méthodes de paiement en toute sécurité. En utilisant des cartes de crédit et de débit, des cartes-cadeaux, des crypto-monnaies, ainsi que des cartes d'embarquement, des billets d'événement, des mots de passe et des coupons, les individus peuvent effectuer des achats et payer des factures en déplacement en tapotant leur smartphone ou leur smartwatch sur le terminal de paiement sans contact. Par exemple, grâce aux codes QR (quick response) qui encodent des informations dans un motif noir et blanc, les utilisateurs initient un paiement avec l'appareil photo de leur smartphone ou le système de balayage de leur portefeuille numérique. La communication en champ proche (NFC), quant à elle, est une technologie de transfert de données sans fil qui utilise des signaux électromagnétiques pour que des appareils tels que les smartphones, les tablettes et les ordinateurs portables puissent partager et transférer des données à proximité, généralement à moins d'un pouce et demi, afin d'établir une connexion.

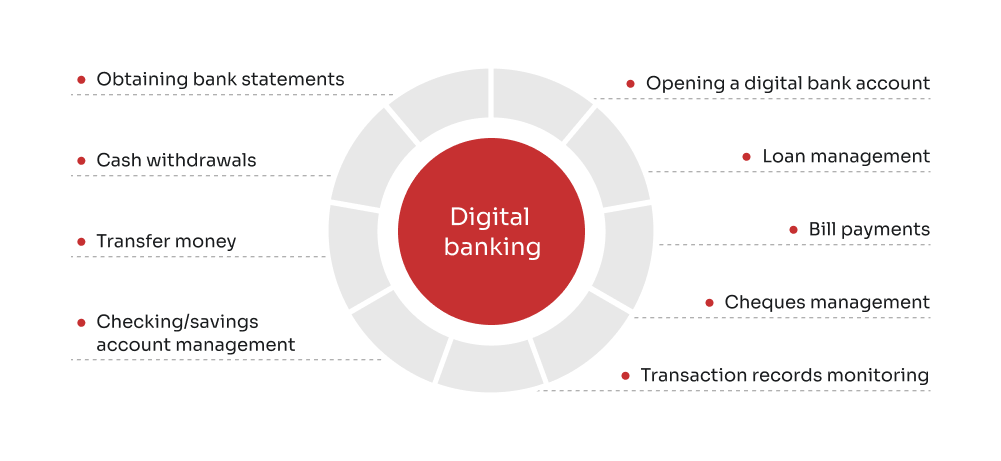

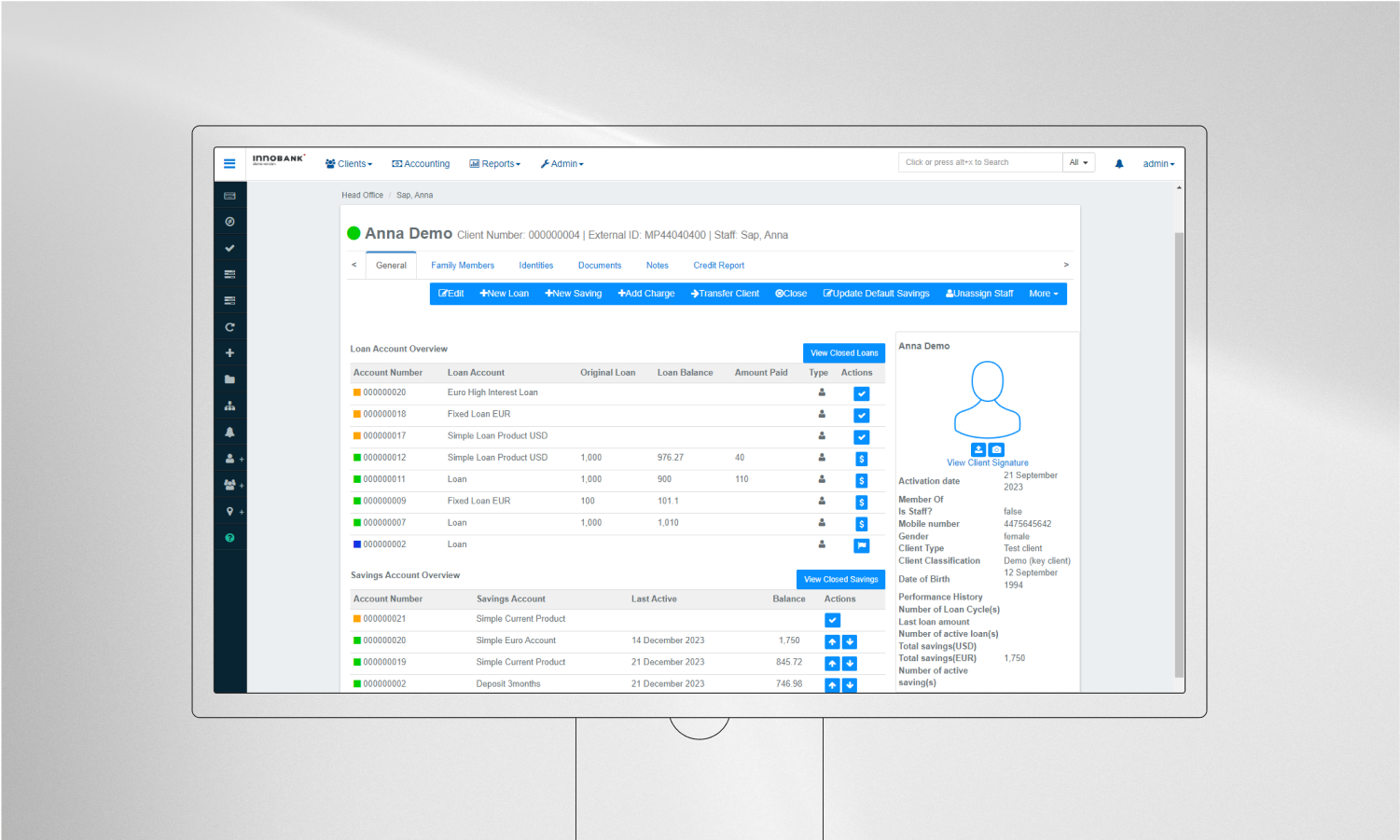

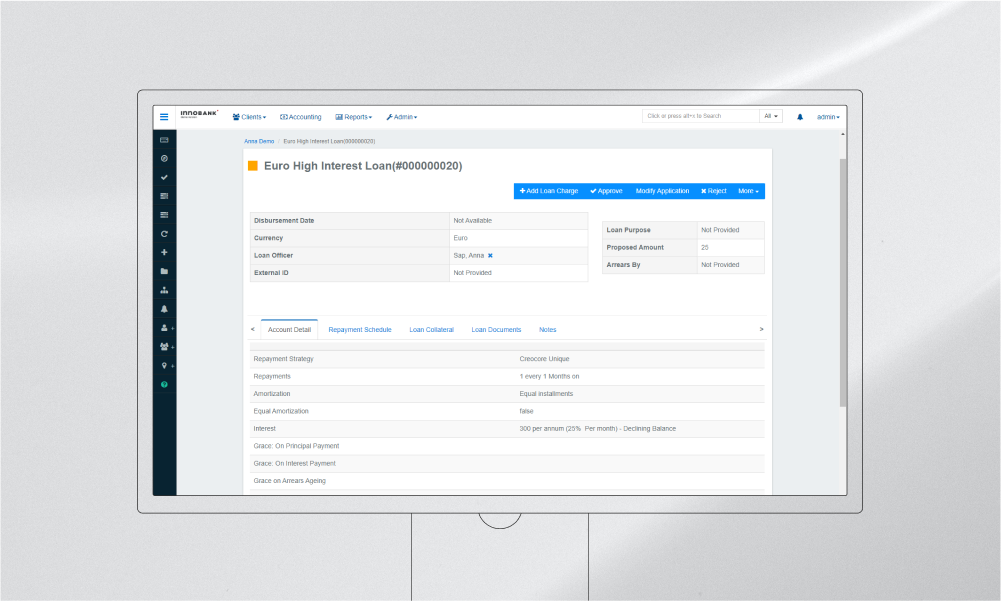

Sans temps d'attente ni horaires de travail fixes, les néobanques sont dépourvues de succursales physiques et existent exclusivement dans le domaine numérique. Ces entités visent à rationaliser le processus bancaire en fournissant des services financiers dans un format exclusivement numérique et centré sur le client, en se concentrant principalement sur les systèmes bancaires de base, avec des modules sur les comptes, les paiements, les transferts d'argent, les prêts, et plus encore. Bien que de nombreuses néobanques ne soient pas obligées d'avoir une licence bancaire et jouissent d'une autonomie légèrement supérieure à celle des institutions bancaires traditionnelles, elles s'associent souvent à des banques agréées pour offrir leurs services financiers plutôt que d'opérer de manière indépendante. Bénéficiant d'une accessibilité irréprochable, de moins de restrictions et d'une incroyable facilité d'utilisation, les néobanques offrent simultanément des frais réduits et des taux d'intérêt plus élevés, libérés des chaînes de dépenses liées au loyer, à l'électricité, à l'infrastructure et à d'autres frais qui grugent des sommes considérables dans les résultats d'une banque traditionnelle.