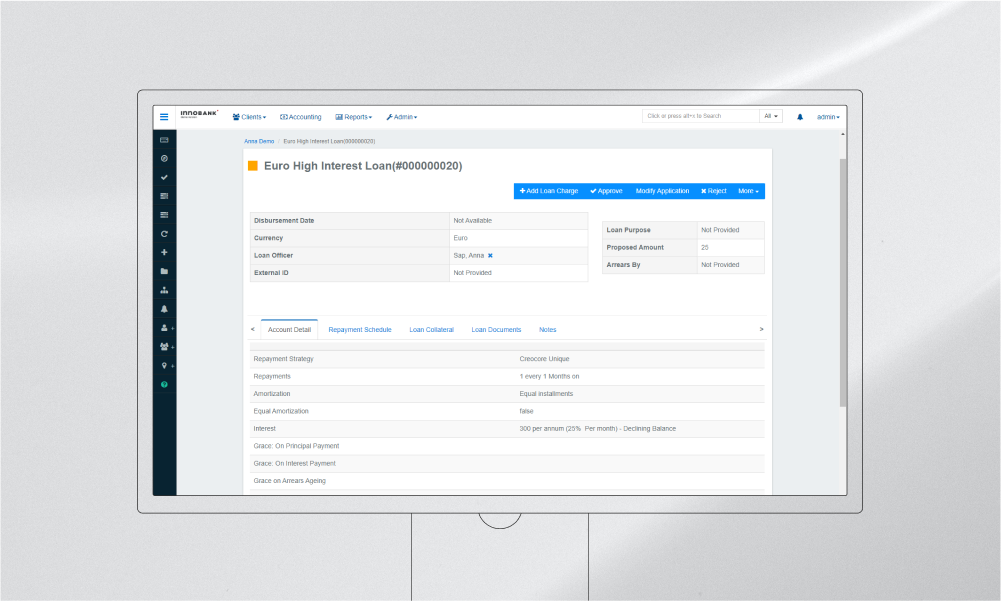

Die Online-Fintech-Kreditvergabe bietet Privatpersonen und Unternehmen einen alternativen Weg zur Kreditvergabe über das Internet und trägt so zu mehr finanziellem Komfort und Zugänglichkeit bei. Diese Lösungen nutzen in der Regel automatisierte Prozesse für die Risikoprüfung und Kreditwürdigkeitsprüfung und bieten eine effizientere, leichter zugängliche und erschwinglichere Möglichkeit, Kredite zu erhalten, sei es für Privatkredite, Schuldenkonsolidierung oder die Finanzierung kleiner Unternehmen. Insbesondere im Bereich der P2P-Kreditvergabe dienen Fintech-Unternehmen als Vermittler, die Einzelpersonen oder Unternehmen, die einen Kredit suchen, gegen eine geringe Gebühr mit bereitwilligen Investoren zusammenbringen. Bei der "Buy now, pay later"-Regelung (BNPL) handelt es sich um eine Form des kurzfristigen Kredits, die es den Verbrauchern ermöglicht, Gegenstände zu erwerben und die Zahlungen im Laufe der Zeit zu begleichen, in der Regel ohne dass Zinsen anfallen. Was Geschäftskredite betrifft, so spielen Fintech-Kreditunternehmen auch eine entscheidende Rolle bei der Unterstützung kleiner Unternehmen beim Zugang zu wichtigem Wachstumskapital, da die Kreditbeschaffung bei traditionellen Institutionen aufgrund der wahrgenommenen Risiken schwierig sein kann.

Eine digitale Brieftasche ist ein Online-Zahlungstool oder eine Softwareanwendung, die als virtuelles Gegenstück zu einer physischen Brieftasche fungiert und es den Nutzern ermöglicht, digitale Repräsentationen verschiedener Zahlungsmethoden sicher zu speichern. Mit Kredit- und Debitkarten, Geschenkkarten, Kryptowährungen sowie Bordkarten, Veranstaltungstickets, Passwörtern und Gutscheinen können Einzelpersonen unterwegs Einkäufe tätigen und Rechnungen bezahlen, indem sie ihr Smartphone oder ihre Smartwatch über das kontaktlose Zahlungsterminal halten. Mit Hilfe von QR-Codes (Quick Response), die Informationen in einem Schwarz-Weiß-Muster kodieren, können Nutzer eine Zahlung mit der Smartphone-Kamera oder dem Scansystem ihrer digitalen Brieftasche auslösen. Bei der Nahfeldkommunikation (NFC) wiederum handelt es sich um eine drahtlose Datenübertragungstechnologie, die elektromagnetische Signale für Geräte wie Smartphones, Tablets und Laptops nutzt, um Daten in der Nähe - in der Regel innerhalb von eineinhalb Zentimetern - auszutauschen und zu übertragen und eine Verbindung herzustellen.

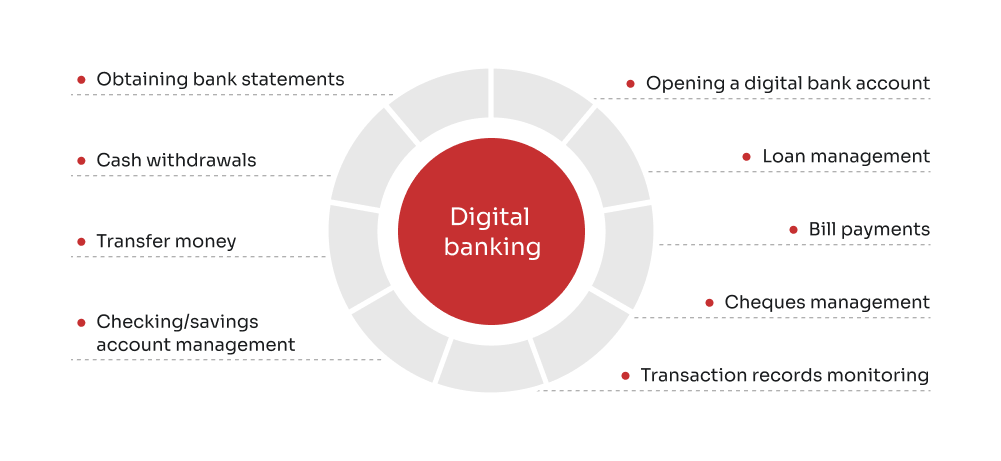

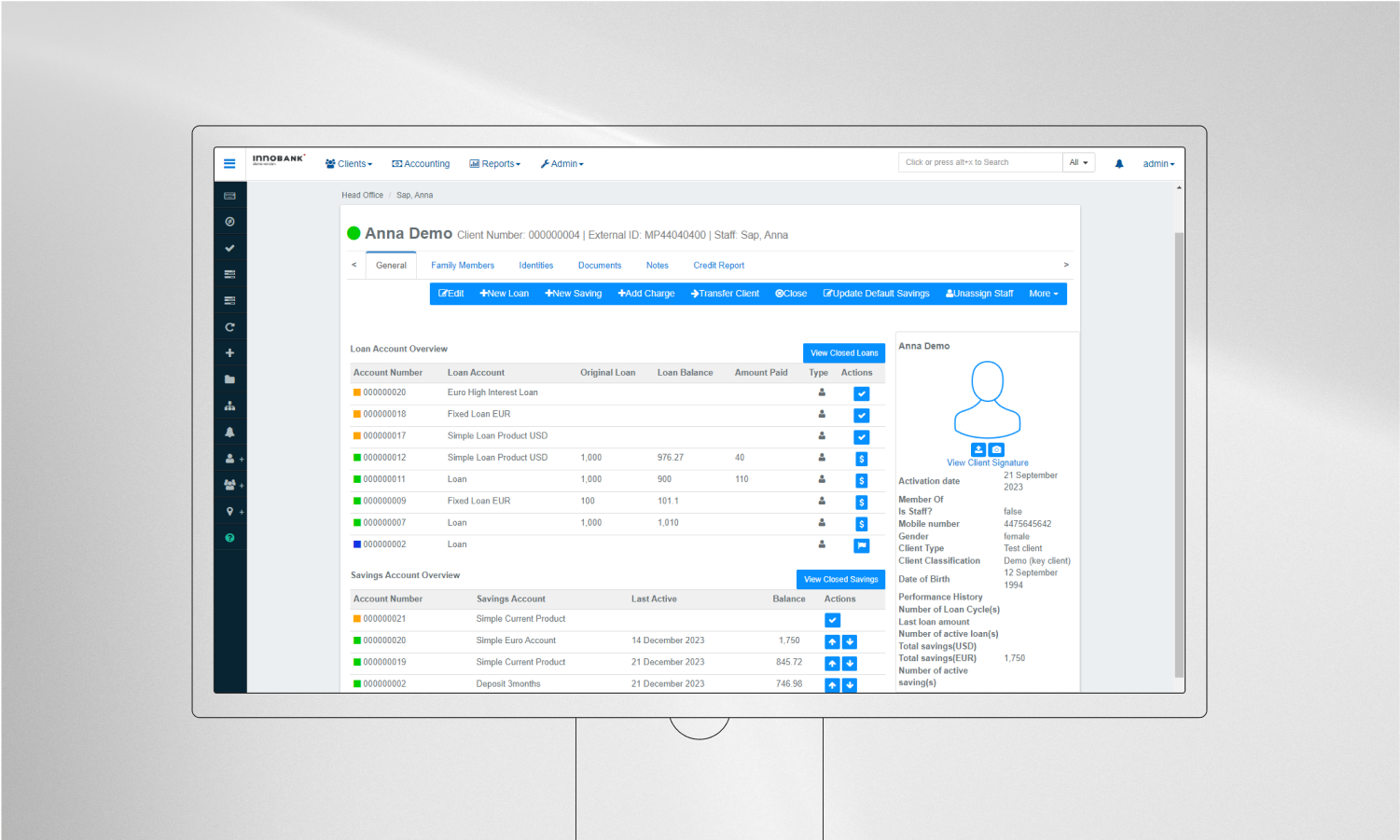

Ohne Wartezeiten und feste Arbeitszeiten gibt es bei Neobanken keine physischen Filialen, sondern sie existieren ausschließlich im digitalen Bereich. Diese Einrichtungen zielen darauf ab, den Bankprozess zu rationalisieren, indem sie Finanzdienstleistungen in einem kundenorientierten, rein digitalen Format anbieten und sich hauptsächlich auf Kernbankensysteme mit Modulen für Konten, Zahlungen, Geldüberweisungen, Kreditvergabe und mehr konzentrieren. Viele Neobanken sind zwar nicht verpflichtet, eine Banklizenz zu besitzen, und genießen etwas mehr Autonomie als traditionelle Bankinstitute, doch arbeiten sie häufig mit lizenzierten Banken zusammen, um ihre Finanzdienstleistungen anzubieten, anstatt unabhängig zu operieren. Mit ihrer tadellosen Zugänglichkeit, weniger Beschränkungen und unglaublichen Benutzerfreundlichkeit bieten Neobanken gleichzeitig niedrigere Gebühren und höhere Zinssätze, da sie von den Fesseln der Ausgaben für Miete, Strom, Infrastruktur und andere Kosten befreit sind, die den Gewinn einer traditionellen Bank in erheblichem Umfang auffressen.