Fintech-lån på nettet gir privatpersoner og bedrifter en alternativ mulighet til å ta opp lån over Internett, noe som bidrar til økt økonomisk bekvemmelighet og tilgjengelighet. Disse løsningene bruker som regel automatiserte prosesser for garantistillelse og kredittvurdering, noe som gir en mer effektiv, tilgjengelig og rimeligere måte å skaffe seg kreditt på, enten det dreier seg om personlige lån, gjeldskonsolidering eller finansiering av småbedrifter. Når det gjelder P2P-lån, fungerer fintech-selskapene som mellommenn som kobler sammen enkeltpersoner eller bedrifter som søker lån, med villige investorer mot en nominell avgift. Når det gjelder BNPL-ordningen (buy now, pay later), er det en form for kortsiktig lån som gjør det mulig for forbrukere å kjøpe varer og betale over tid, vanligvis uten at det påløper renter. Når det gjelder bedriftslån, spiller fintech-låneselskaper også en avgjørende rolle i å hjelpe små bedrifter med å få tilgang til nødvendig kapital for å vokse, siden det kan være vanskelig å få kreditt fra tradisjonelle institusjoner på grunn av opplevd risiko.

En digital lommebok er et nettbasert betalingsverktøy eller en programvare som fungerer som et virtuelt motstykke til en fysisk lommebok, slik at brukerne kan lagre digitale representasjoner av ulike betalingsmetoder på en sikker måte. Ved hjelp av kreditt- og debetkort, gavekort, kryptovaluta, boardingkort, billetter til arrangementer, passord og kuponger kan man foreta kjøp og betale regninger mens man er på farten ved å trykke smarttelefonen eller smartklokken mot en kontaktløs betalingsterminal. Ved hjelp av QR-koder (Quick Response), som koder informasjon i et svart-hvitt mønster, kan brukerne for eksempel initiere en betaling med smarttelefonens kamera eller den digitale lommebokens skanningssystem. Near Field Communication (NFC) er på sin side en trådløs dataoverføringsteknologi som benytter elektromagnetiske signaler for å få enheter som smarttelefoner, nettbrett og bærbare datamaskiner til å dele og overføre data i nærheten, vanligvis innenfor en radius på 1,5 cm, for å opprette en forbindelse.

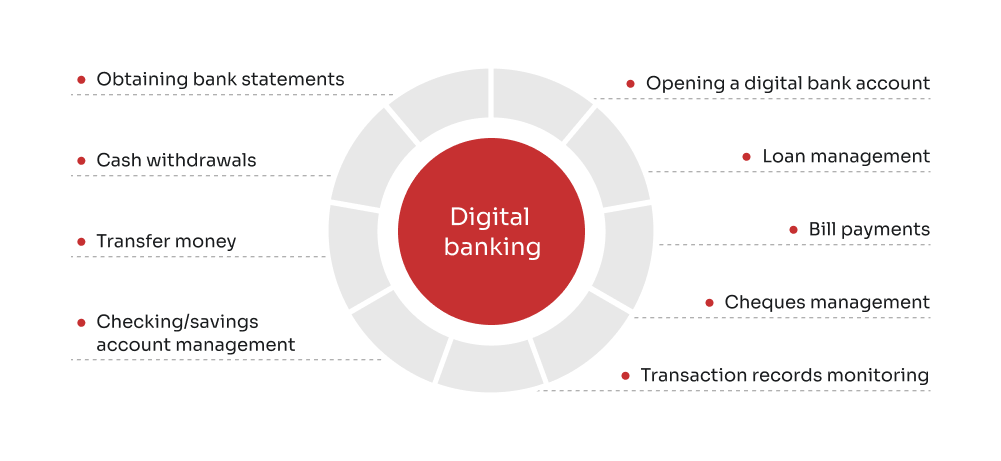

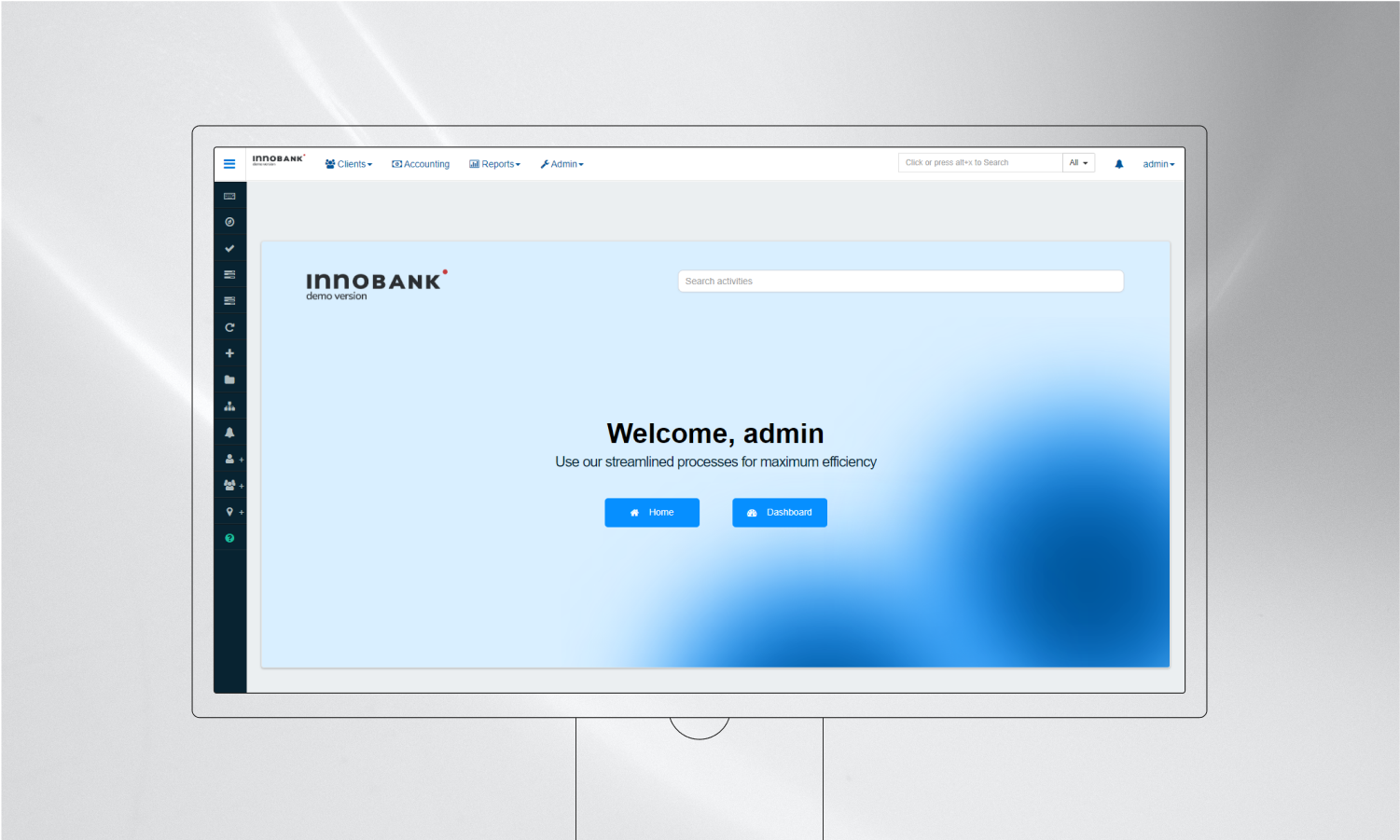

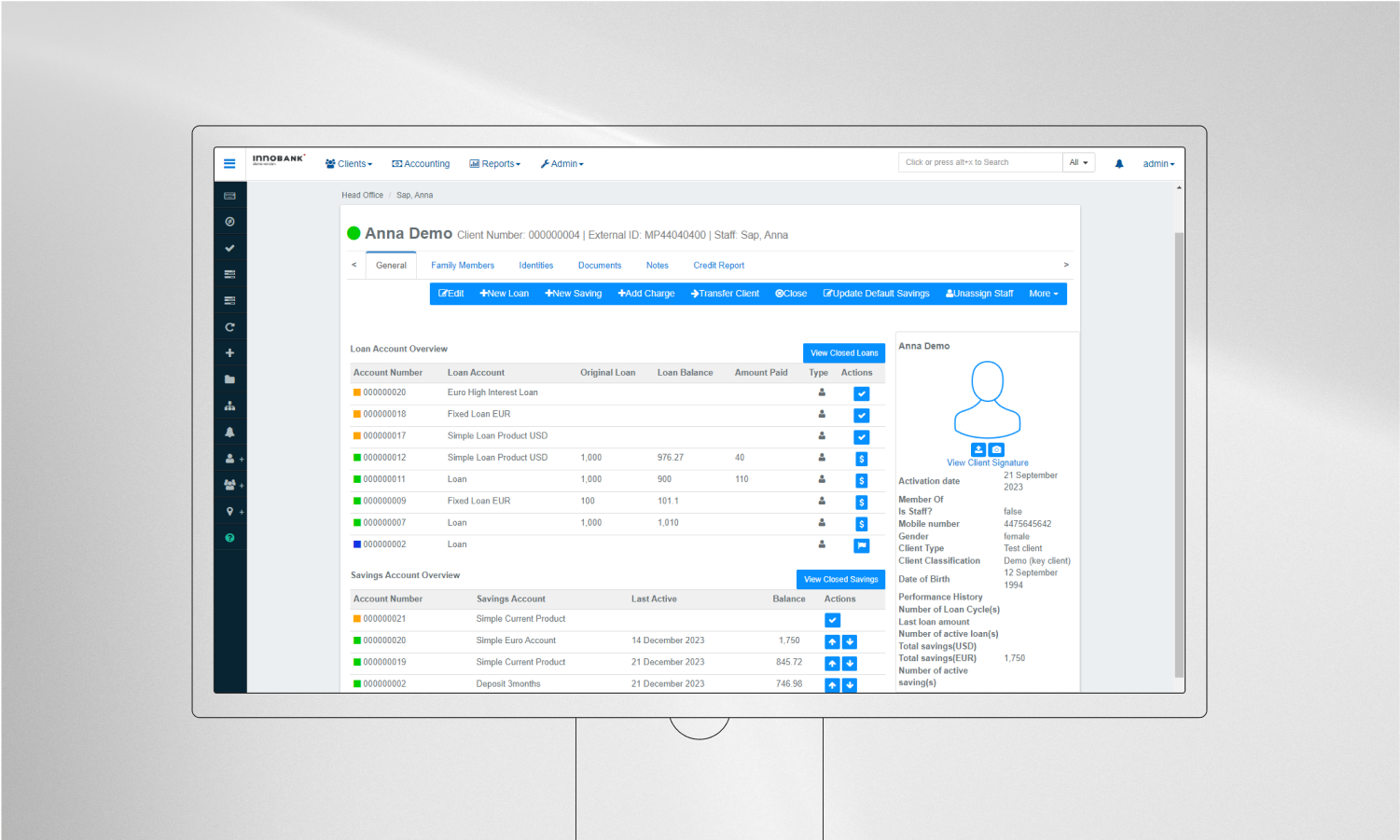

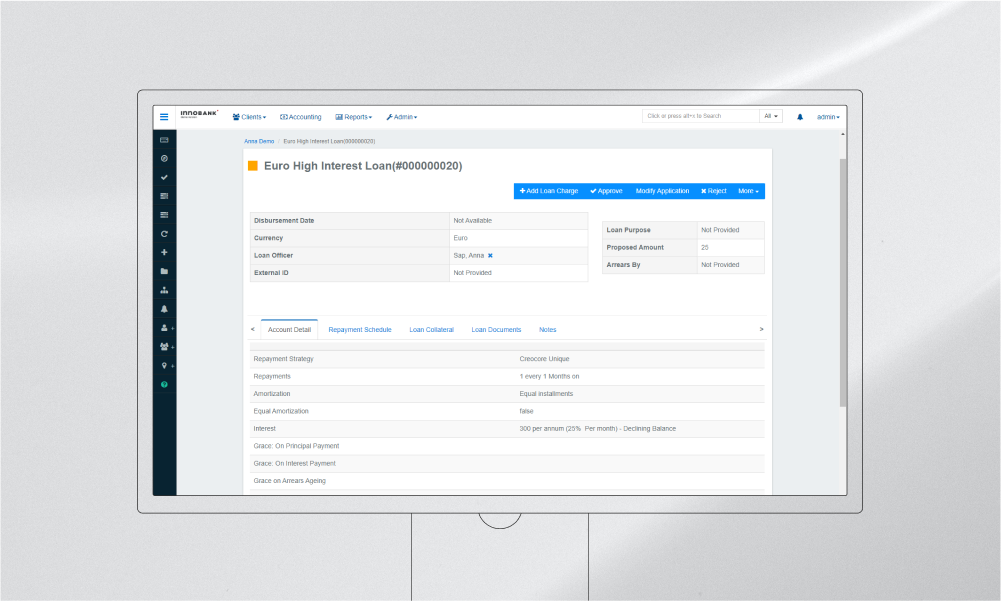

Uten ventetid og faste arbeidstider har neobanker ingen fysiske filialer, men eksisterer utelukkende i den digitale verden. Neobankene har som mål å effektivisere bankprosessen ved å levere finansielle tjenester i et kundesentrisk, rent digitalt format, med hovedfokus på kjernebanksystemer med moduler for kontoer, betalinger, pengeoverføringer, utlån med mer. Selv om mange neobanker ikke er forpliktet til å ha banklisens og dermed har litt større selvstendighet enn tradisjonelle banker, samarbeider de ofte med lisensierte banker for å tilby finansielle tjenester i stedet for å operere på egen hånd. Neobankene kan skilte med upåklagelig tilgjengelighet, færre restriksjoner og utrolig brukervennlighet, samtidig som de tilbyr lavere gebyrer og høyere renter og slipper å bruke penger på husleie, strøm, infrastruktur og andre utgifter som tærer på bunnlinjen til en tradisjonell bank.