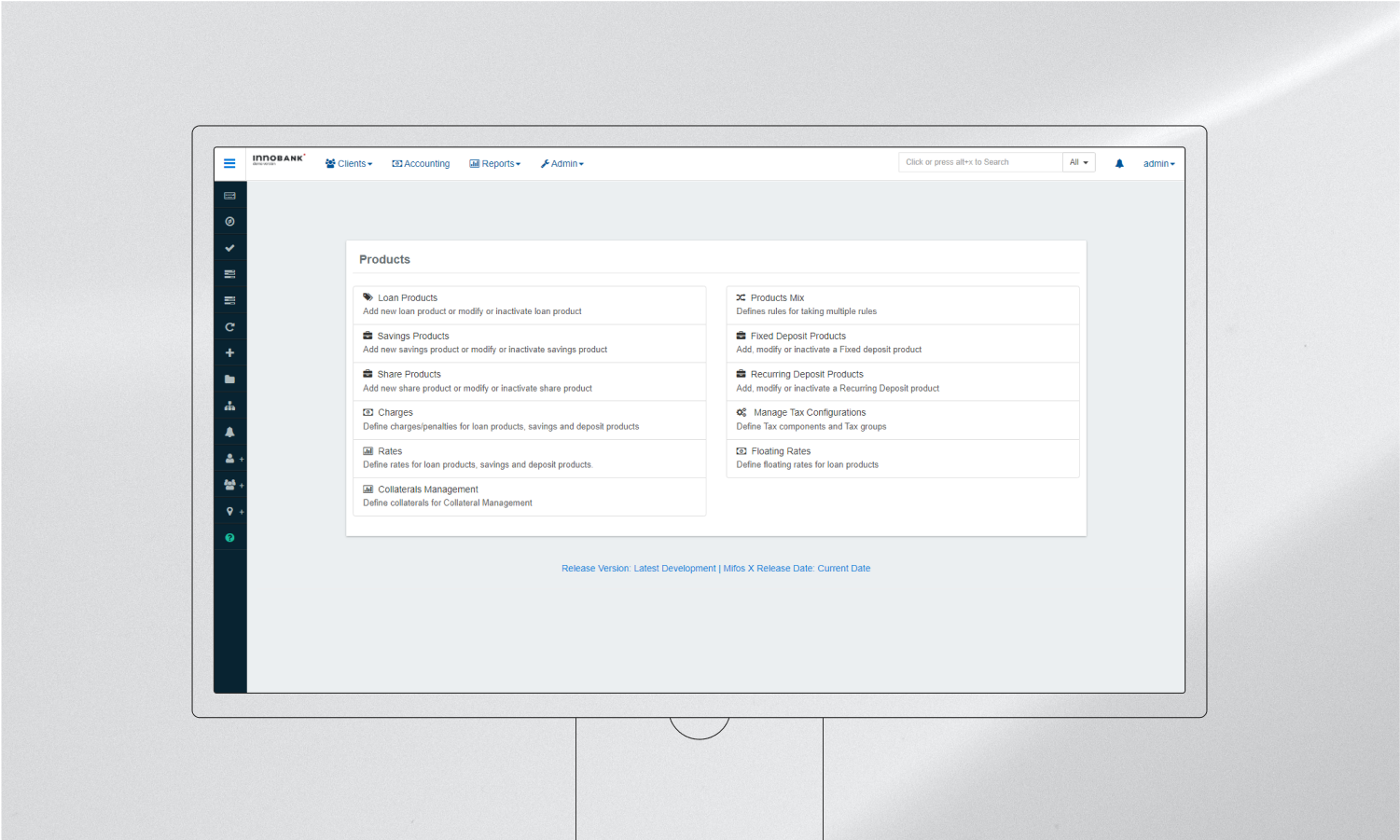

Online fintech kredietverlening biedt particulieren en zakelijke gebruikers een alternatieve manier om leningen volledig via internet te verstrekken, wat bijdraagt aan meer financieel gemak en toegankelijkheid. Doorgaans maken deze oplossingen gebruik van geautomatiseerde processen voor acceptatie en kredietbeoordeling, waardoor een efficiëntere, toegankelijkere en betaalbare manier wordt geboden voor het verkrijgen van krediet, of het nu gaat om persoonlijke leningen, schuldconsolidatie of financiering van kleine bedrijven. Met name op het gebied van P2P-leningen fungeren fintech-bedrijven als tussenpersonen die particulieren of bedrijven die op zoek zijn naar een lening tegen een nominale vergoeding in contact brengen met bereidwillige investeerders. Wat betreft het buy now, pay later (BNPL) schema, dit is een vorm van kortetermijnlening die consumenten in staat stelt om artikelen aan te schaffen en te betalen in de loop van de tijd, meestal zonder rente te betalen. Wat zakelijke leningen betreft, spelen fintech-kredietverstrekkers ook een cruciale rol bij het helpen van kleine bedrijven om toegang te krijgen tot essentieel groeikapitaal, omdat het verkrijgen van krediet van traditionele instellingen een uitdaging kan zijn vanwege vermeende risico's.

Een digitale portemonnee is een online betaalmiddel of softwaretoepassing die functioneert als een virtuele tegenhanger van een fysieke portemonnee, waarin gebruikers digitale representaties van verschillende betaalmethoden veilig kunnen opslaan. Met credit- en debetkaarten, cadeaubonnen, cryptocurrency, instapkaarten, tickets voor evenementen, wachtwoorden en kortingsbonnen kunnen mensen onderweg aankopen doen en rekeningen betalen door met hun smartphone of smartwatch over de contactloze betaalterminal te tikken. Door middel van bijvoorbeeld quick response (QR) codes die informatie coderen in een zwart-wit patroon, initiëren gebruikers een betaling met een smartphone camera of het scansysteem van hun digitale portemonnee. Near field communication (NFC) is op zijn beurt een technologie voor draadloze gegevensoverdracht die elektromagnetische signalen gebruikt voor apparaten zoals smartphones, tablets en laptops om gegevens te delen en over te dragen in de buurt, meestal binnen anderhalve centimeter, om een verbinding tot stand te brengen.

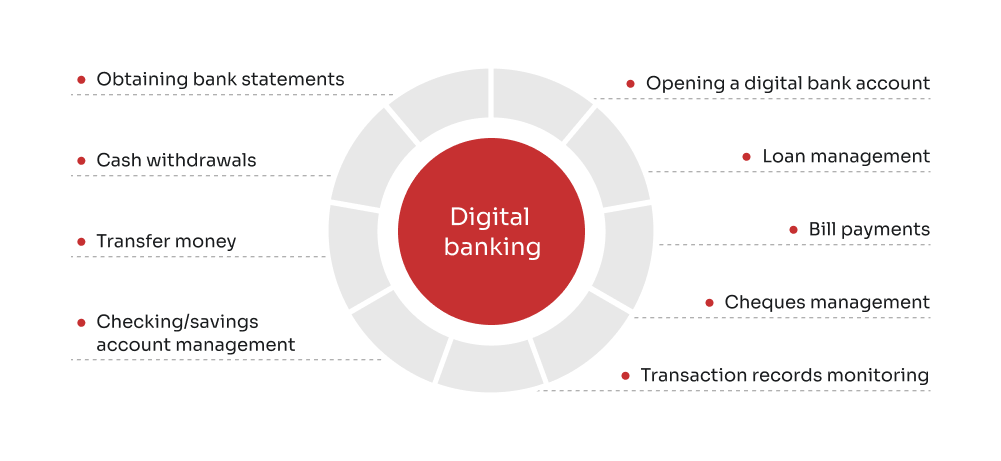

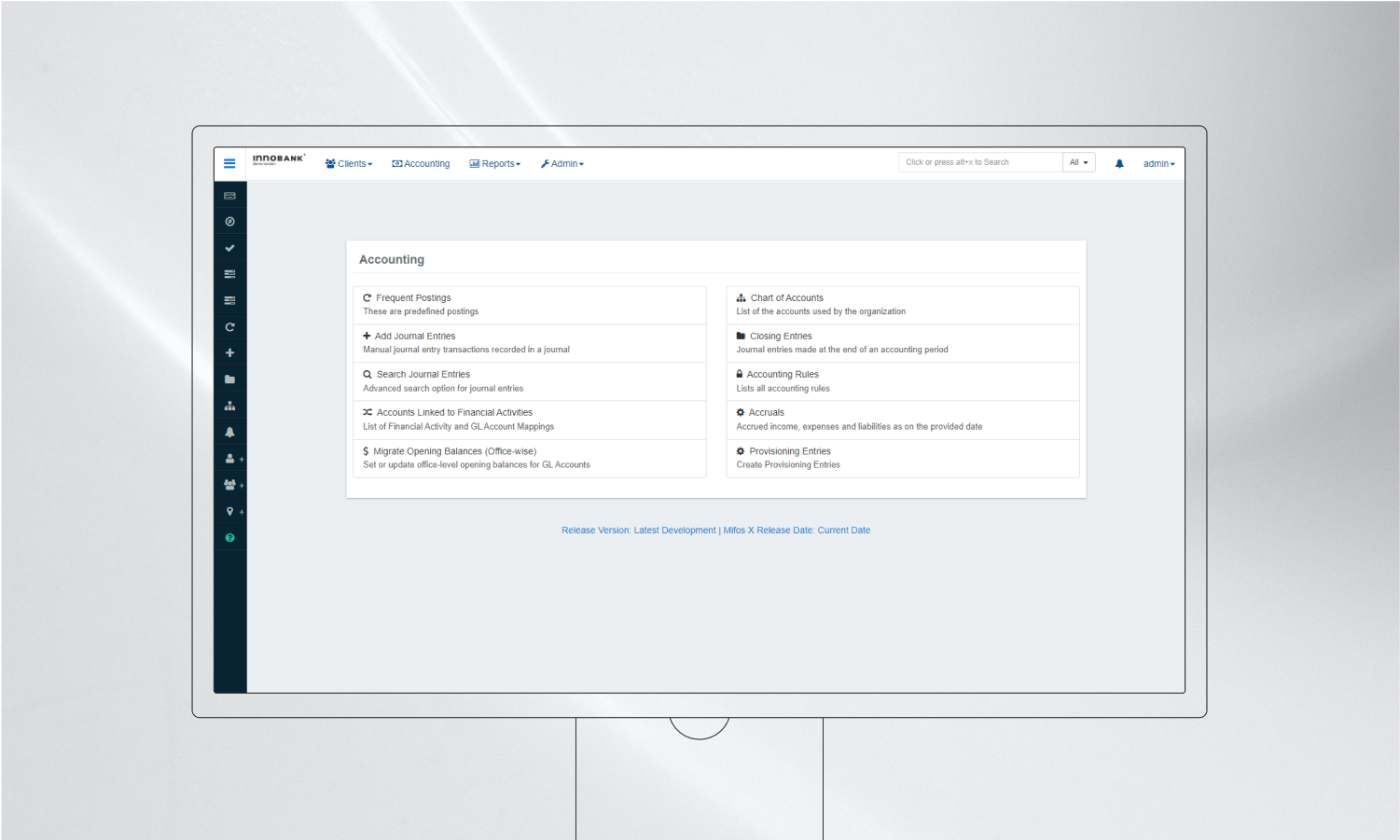

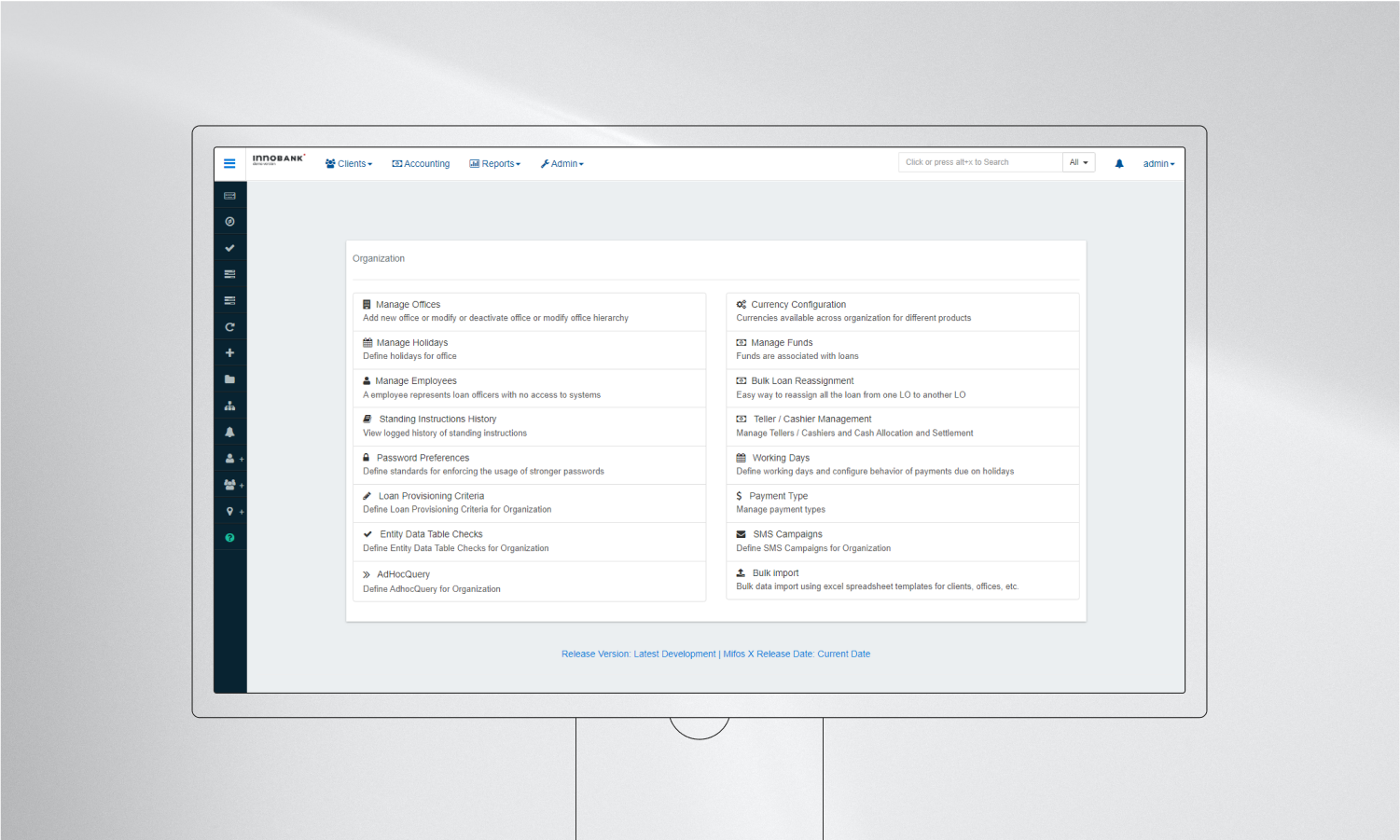

Zonder wachttijden en vaste werktijden hebben neobanken geen fysieke filialen en bestaan ze uitsluitend in de digitale wereld. Deze entiteiten willen het bankproces stroomlijnen door financiële diensten te leveren in een klantgerichte, uitsluitend digitale vorm, waarbij ze zich voornamelijk richten op kernbanksystemen, met modules voor rekeningen, betalingen, geldoverboekingen, leningen en meer. Hoewel veel neobanken niet verplicht zijn om een bankvergunning te hebben en iets meer autonomie genieten dan traditionele bankinstellingen, werken ze vaak samen met banken met een vergunning om hun financiële diensten aan te bieden in plaats van zelfstandig te opereren. Met hun onberispelijke toegankelijkheid, minder beperkingen en ongelofelijk gebruiksgemak bieden neobanken tegelijkertijd lagere kosten en hogere rentetarieven, en zijn ze verlost van de ketens van geld uitgeven aan huur, elektriciteit, infrastructuur en andere uitgaven die aanzienlijke bedragen wegvreten van de winst van een traditionele bank.