Uw bericht is verzonden.

We verwerken je aanvraag en nemen zo snel mogelijk contact met je op.

Het formulier is succesvol verzonden.

Meer informatie vindt u in uw mailbox.

In de afgelopen paar jaar is fintech duidelijk veranderd van een "opkomende" trend in iets dat heel erg in het hier en nu is. En als je actief bent in de sector, heb je die verschuiving waarschijnlijk aan den lijve ondervonden. Wat vroeger geavanceerd was, is nu gemeengoed. Volgens Market.us zal de wereldwijde fintech-markt naar verwachting een omvang van meer dan 10 miljard euro bereiken. $1,38 biljoen tegen 2034. Dat is bijna 20% groei elk jaar voor het komende decennium.

Dus, wat doet 2026 eruit zien voor fintech-bedrijven? In het kort: het is een maak-of-breek moment. De markt evolueert snel en stilstaan is geen optie. Je moet scherp blijven, je aanpassen en de toekomst voor blijven.

Dat is precies waarom ik deze lijst heb samengesteld. Dit zijn de echte trends die de volgende fase van financiële technologie vormgeven. Zie het als je spiekbriefje voor wat belangrijk is, wat er verandert en waar de grootste kansen liggen.

Laten we beginnen.

| Trend | Beschrijving |

|---|---|

| AI agenten & autonome financiering | Intelligente AI systemen handelen nu hele workflows autonoom af, inclusief beslissingen, acties en naleving. |

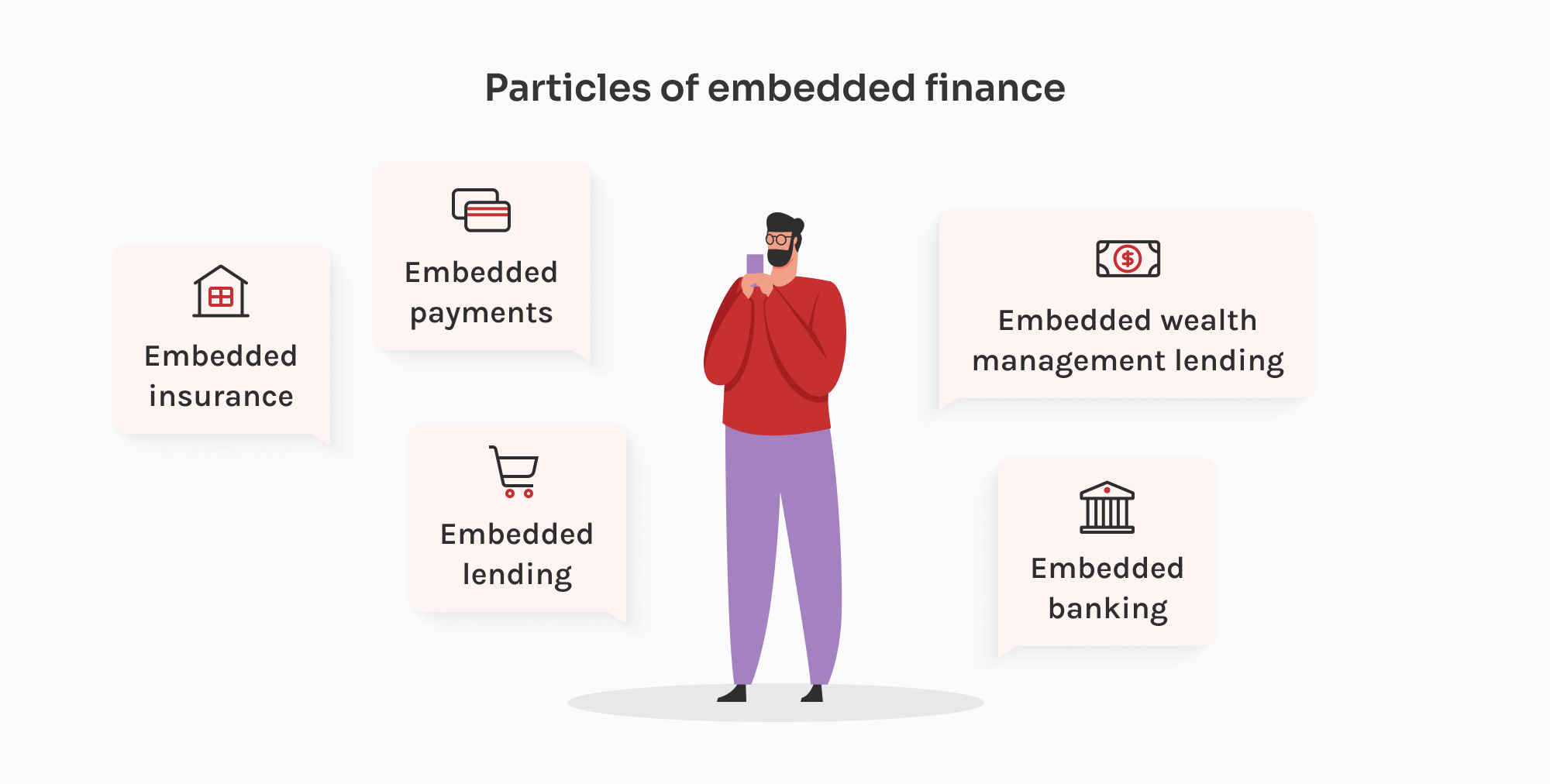

| Ingebedde financiering ontwikkelt zich tot ecosystemen | Financiële diensten zoals lenen, verzekeren en sparen zijn ingebed in niet-financiële platformen via georkestreerde, samenstelbare architecturen. |

| Agentic commerce betreedt de mainstream | AI agenten doen nu echte online aankopen en Visa en Mastercard bouwen de protocollen om ze te verifiëren en veilige, bot-vrije betalingen mogelijk te maken. |

| Open financiën & eigendom van gegevens | Open Finance gaat verder dan bankieren en omvat gegevens over het hele spectrum, zoals salarisadministratie, pensioenen en belastingen, waardoor realtime, gedragsgestuurde financiële producten mogelijk worden. |

| Real-time betalingen als kerninfrastructuur | Instant settlement systemen veranderen productstrategieën met liquiditeitsautomatisering, event-based pricing en fraudedetectie in milliseconden. |

| Modernisering Core Banking | Fintechs vervangen legacy-systemen door modulaire, cloud-native cores om snellere releases, realtime gegevens en veerkracht op het gebied van regelgeving te ondersteunen. |

| Super-apps groeien uit tot financiële besturingssystemen | Super-apps worden verenigde hubs waar mensen betalingen, bankzaken, verzekeringen, winkelen en meer in één naadloze ervaring kunnen afhandelen. |

| AI aangedreven RegTech | Compliance is nu continu en ingebed, met realtime risico-engines, verklaarbare modellen en policy-as-code architecturen die veerkracht stimuleren. |

| Doorlopende identiteit & gedragsbiometrie | Identiteitsverificatie omvat nu de volledige gebruikerssessie met behulp van gedrag, biometrie en op risico gebaseerde triggers om deepfakes en synthetische fraude tegen te gaan. |

| Digitale valuta & tokenization | CBDC's en tokenized real-world assets worden standaard financiële rails, waarvoor veilige bewaring, smart contracts en compliance-ready logica nodig zijn. |

| Next-gen gedecentraliseerde banken | Financiële instellingen gaan on-chain met deobanken die blockchaintransparantie, slimme contracten en een compliance-klaar ontwerp combineren. |

| Hyperpersonalisatie als UX-standaard | Real-time personalisatie op basis van gedragsgegevens en AI herdefinieert productinteracties door kredieten, spaartegoeden en interfaces af te stemmen op het individu. |

| Slimmere groene financiering & ESG | ESG evolueert van rapportage naar infrastructuur, waarbij AI-auditeerbare gegevens, emissiebewuste prijsstelling en klimaatpositief productontwerp verplicht worden. |

| Financiële inclusie door randinnovatie | Spraakgestuurde, meertalige fintech-tools breiden financiële diensten uit naar minderbedeelde gebruikers via mobiele en schermloze ervaringen met lage bandbreedte. |

Fintech gaat een nieuw tijdperk in 2026AI, decentralisatie en tokenized bankproducten. Bij Innowise zien we dit als een kans om opnieuw na te denken over hoe financiële platforms werken. We blijven dicht bij de trends, maar nog dichter bij wat onze klanten echt nodig hebben en leveren praktische oplossingen, toekomstgerichte oplossingen die werken in de echte wereld.

FinTech Expert & Head of Competence Center

AI in fintech begint voor zichzelf te denken. In 2026gaan we het tijdperk van agent AIIntelligente systemen die niet alleen gegevens interpreteren, maar ook beslissingen nemen, acties in gang zetten en hele workflows afhandelen zonder dat er een mens aan te pas komt.

Zie het als volgt: in plaats van dashboards die wachten op invoer, AI-agenten proactief leningen goedkeuren, transacties reconciliëren, compliance risico's signaleren of zelfs onderhandelen over contractvoorwaarden. Ze maken deel uit van multi-agent systemen die samenwerken in je infrastructuur, verbonden zijn door frameworks zoals LangChain en gevoed worden door vector databases zoals Pinecone voor het real-time oproepen van context.

Deze sprong is niet van de ene op de andere dag gemaakt. Drie krachten brachten ons hier:

Maar dit wordt vaak over het hoofd gezien: de beste AI agenten in de financiële wereld zijn niet alleen slim - ze zijn ook empathisch. Volgens recent onderzoek van DeloitteDe emotioneel intelligente AI beïnvloedt nu al de tevredenheid en loyaliteit van klanten, wat vooral belangrijk is bij interacties met veel stress, zoals fraudegeschillen of geweigerde transacties.

Wat dit betekent voor fintech leiders:

In 2026, Bij embedded finance gaat het niet langer om het plaatsen van een betaal-API in een app. Het gesprek is veranderd van kenmerken naar stromen.

Vandaag de dag integreert embedded finance financiële mogelijkheden zoals lenen, verzekeren, sparen, salarisadministratie en zelfs vermogensbeheer rechtstreeks in gebruikerservaringen op platformen die geen traditionele financiële instellingen zijn.

Om dit mogelijk te maken, stappen fintechs over van alles-in-één BaaS-platforms naar georkestreerde ecosystemen. Ze combineren diensten van verschillende aanbieders: één voor onboarding (bijv. Alloy), een andere voor KYC (bijv. Persona), een derde voor het aanmaken van accounts (bijv. Griffin) en hun eigen logica voor compliance fallback en rapportage. Het is samen te stellen, maar alleen als je de lijm bezit.

En regelgevende instanties zijn bezig met een inhaalslag. In de VS heeft de OCC en FDIC de relaties met sponsorbanken onder de loep nemen. In de EU wordt platforms die financiering inbedden gevraagd aan te tonen dat ze controle over klantgegevens, geldstromen en risicologica. De dagen van "gewoon aansluiten en opstarten" zijn voorbij. Als je BaaS-provider niet slaagt voor een audit, dan geldt dat ook voor jou.

Wat is er veranderd? Embedded finance in 2026 is een productstrategie. Het vereist dezelfde investering in waarneembaarheid, naleving en fouttolerantie als elke andere gereguleerde financiële stapel.

Wat dit betekent voor fintech leiders:

2026 markeert de opkomst van agentschappelijke handelwaarbij autonome systemen in realtime browsen, selecteren en transacties uitvoeren op e-commerceplatforms. En nu racet de betalingssector om hen tegemoet te komen.

Beide Visa en Mastercard raamwerken gelanceerd om AI-gedreven transacties te ondersteunen. Hun doel is om verkopers in staat te stellen om met vertrouwen AI-agenten te verifiëren, wrijving bij het afrekenen te verminderen en betalingen te verwerken die kunnen plaatsvinden zonder dat een mens ooit op "kopen" heeft geklikt.

Visa's Protocol voor vertrouwde agentendie al live staat op GitHub en ondersteund wordt door partners als Microsoft, Stripe, Nuvei en Worldpay, stelt geverifieerde agenten in staat om aankoopintenties te signaleren, de consument achter de sessie te identificeren en betalingsgegevens veilig door te geven. Mastercard introduceerde ondertussen de Agent Pay Merchant Acceptatie Framework. Het richt zich op schaal: het stelt verkopers in staat om AI agenten te authenticeren voor de transactie, met ingebouwde transparantie en interoperabiliteit tussen platforms.

Deze stappen weerspiegelen de groeiende urgentie. Adobe Insights rapporteerde een 4,700% JJ-piek in generatief AI-gedreven retailverkeer tegen midden 2025, waarbij AI-agenten nu volledige klanttrajecten beïnvloeden en voltooien, vaak zonder de realtime betrokkenheid van de shopper.

Wat stimuleert deze verschuiving?

Wat dit betekent voor fintech leiders:

Open bankieren heeft de deur opengebroken. Open financiën trapt hem wijd open.

Door 2026Dan zijn we veel verder dan het samenvoegen van basisrekeningen. Nu gaat het om toegang over het hele spectrum: pensioenen, verzekeringen, hypotheken, salarisadministratie, belastinggegevens, zelfs cryptowallets, allemaal via een uniforme API-laag. Volledige controle, overdraagbaarheid en eigendom.

Regelgeving zoals PSD3 en de Verordening betaaldiensten (PSR) in de EU zetten de verschuiving nog verder door. TPP's (third-party providers) worden gehouden aan strengere normen voor het beheer van de tokenlevenscyclus, veilige doorstuurstromen en het in realtime intrekken van toestemming. In ruil daarvoor krijgen fintechs duidelijkere kaders om op voort te bouwen en betrouwbaardere toegang tot klantgegevens.

Maar hier wordt het interessant: de meest vooruitstrevende fintechs maken er productbrandstof van.

Maar dat werkt allemaal niet zonder orkestratie. Gegevens komen nog steeds aan in tientallen formaten met een inconsistente kwaliteit. Daarom zijn API-gateways zoals Gravitee en Kongen normalisatie-engines zoals Flinks of Railzworden kernonderdelen van de fintech-stack.

Wat dit betekent voor fintech leiders:

In 2026real-time betalingen (RTP) zijn een basismogelijkheid geworden. Systemen zoals FedNow in de VS, SEPA Instant in Europa, UPI in India en PIX in Brazilië maken 24/7 settlement mogelijk voor retail, treasury en B2B stromen en de verwachtingen zijn dienovereenkomstig veranderd.

Waar snelheid in het verleden de belangrijkste drijfveer was, is flexibiliteit de naam van het toekomstige spel. Het echte voordeel ligt in hoe betalingen stroomafwaartse acties teweegbrengenReal-time herpositionering van liquiditeit, onmiddellijke terugbetalingen, ingebedde uitbetalingen, just-in-time leningen en op gebeurtenissen gebaseerde prijzen. Dit zijn de nieuwe basisregels voor concurrerende fintech-producten.

De overgang wordt ook bepaald door ISO 20022De gegevensrijke berichtenstandaard die ten grondslag ligt aan de moderne betalingsinfrastructuur. Banken en fintechs die deze standaard gebruiken, krijgen betere fraudepreventieDe betalingsgegevens worden sneller en slimmer dankzij reconciliatie en compliance.

Maar snelheid komt onder druk te staan. Realtime betalingen verkleinen het venster voor fraudedetectie tot seconden. Compliance ops kan niet wachten op batchrapporten. Daarom zijn moderne RTP-stacks gebouwd rond gebeurtenisgestuurde architectuur, streaming analytics, en geautomatiseerde risico-engines.

Aanbieders zoals Volante, Moov, en Dwolla stellen fintechs in staat om over te stappen van trage, bestandsgebaseerde systemen naar API-eerste RTP-infrastructuur die direct integreert met ERP's, mobiele apps en wereldwijde bankrails.

Wat dit betekent voor fintech leiders:

De meeste fintech-innovatie leeft aan de rand: UX-lagen, API's, analyses. Maar in 2026De kern is eindelijk aan het inhalen. Legacy banksystemen worden vervangen door modulaire, cloud-native kernen waarmee fintechs en digitale banken snellere, veiligere en beter schaalbare producten kunnen bouwen.

Platformen zoals Mambu, Gedachtenmachine, en 10x Bankieren lopen voorop. Hun kernsystemen zijn API-first, event-driven en flexibel genoeg om alles te ondersteunen, van realtime stortingen tot dynamische kredietproducten.

Wat drijft deze verschuiving? Een mix van noodzaak en kansen.

"Modernisering" betekent echter niet simpelweg het afbreken van de oude systemen.... De slimme zet in 2026 is geleidelijke modernisering: belangrijke functies (bijv. lenen, onboarding, KYC, betalingen) overbrengen naar samenstelbare diensten, terwijl legacy-afhankelijkheden geleidelijk worden afgeschaft.

Wat dit betekent voor fintech leiders:

In 2026 zijn fintech super-apps in opkomst als multi-verticale financiële ecosystemen. Dit zijn platformen die betalingen, bankieren, verzekeringen, investeringen, handel en zelfs niet-financiële diensten combineren in één enkele, sterk gepersonaliseerde omgeving.

Ontstaan in Azië met spelers als WeChat, Alipay en Paytm, wordt het super-app model nu geherinterpreteerd in Westerse markten. In plaats van één mega-app zien we de opkomst van modulaire financiële hubsplatforms die kritieke services integreren via samenstelbare API's, white-label banking en ingebedde infrastructuur. Zie ze minder als apps en meer als financiële besturingssystemen.

Wat drijft de verschuiving in 2026?

Maar er is nuance. In de VS en de EU, regelgevend toezicht beperkt het bundelen van diensten in een enkele 'walled-garden' app. In plaats daarvan zien we gefedereerde super-app architecturenwaar fintechs samenwerken via gedeelde KYC-rails, open API's en co-branded ervaringen.

Aan de bedrijfszijde worden B2B super-apps ook steeds populairder, die facturatie, treasury, uitgavenbeheer, leningen en inkoop combineren in uniforme interfaces voor het MKB.

Wat dit betekent voor fintech leiders:

In 2026compliance is diep geïntegreerd in het productontwerp en de gebruikerservaring. De regelgeving dwingt fintechs om sneller, duidelijker en verantwoordelijker te zijn in de manier waarop beslissingen worden genomen en risico's worden beheerd.

De DORA van de EU is in 2025 in werking getreden, maar veel fintechs zijn nog bezig met het opschalen van de implementatie: realtime incidentdetectie, leveranciersaudits en traceerbaarheid in de hele infrastructuur. Ondertussen is de EU AI Besluit De inzet wordt steeds hoger en vereist dat systemen met een hoog risico (zoals kredietscores of fraudedetectie) aantonen dat ze verklaarbaar zijn, bias beperken en een transparant model hebben.

Daarom is RegTech uitgegroeid van een puntoplossing tot een echte architectuurlaag. Dat zien we:

Wereldwijde toezichthouders komen tot dezelfde verwachting: als je platform AI gebruikt om een beslissing te nemen, moet je dat uitleggen en verdedigen. Dat is niet alleen iets voor de EU. De FCA, MAS, en US OCC leunen hier allemaal hard op.

Wat dit betekent voor fintech leiders:

In 2023 of 2024 was continue authenticatie meer een experiment - veelbelovend, maar nog niet standaard. Snel vooruit naar 2026en het is nu een basisverwachting in fintech-platforms die zich bezighouden met risicovolle stromen zoals directe uitbetalingen, open bank-API's en realtime betalingen.

Wat is er veranderd?

Ten eerste hebben aanvallers een hoger niveau bereikt. Deepfakes, AI-gegenereerde phishing en synthetische identiteiten zijn geavanceerder en schaalbaarder dan ooit. Statische referenties en apparaatcontroles zijn niet genoeg. Fintechs staan onder druk om te bewijzen, en niet alleen te raden, dat de persoon achter de sessie is wie hij zegt dat hij is.

De geavanceerde fintech-stacks van vandaag zijn een mix:

Als een sessie zich abnormaal gedraagt, zoals ongebruikelijke typpatronen of een plotselinge IP/OS-schakelaar, signaleert het systeem het risico in realtime. Het kan dan in stilte escaleren: blokkeer de transactie, vraag biometrische herauthenticatie of routeer de gebruiker door een flow met hoge wrijving. Zonder menselijke tussenkomst of vastgecodeerde regels.

Belangrijk is dat deze beveiligingsmaatregelen nu privacybewust zijn ontworpen: GDPR-compliant, gegevensminimaliserend en verklaarbaar voor auditors.

Wat dit betekent voor fintech leiders:

Cyberweerbaarheid in 2026 vereist systemen die leren en zich aanpassen. Fintechs moeten risicogebaseerde scoring, dynamische verificatie en AI-gestuurde bedreigingssimulaties integreren in hun dagelijkse activiteiten. Echte beveiliging is niet statisch; het evolueert met elke sessie, elk signaal en elk opkomend risico. Met de juiste cyberbeveiligingspartners zoals Innowise aan uw zijde, bouwt u veerkracht op die alleen maar sterker wordt bij elke uitdaging.

Hoofd wereldwijde ontwikkeling

In 2026CBDC's, tokenbare activa en programmeerbaar geld zijn fundamentele rails worden actief ingebouwd in zowel publieke als private fintech-ecosystemen.

Laten we beginnen met CBDC's (Digitale valuta van centrale banken). Meer dan 130 landen onderzoeken of testen ze, en een groeiend aantal heeft retail- en wholesaleprogramma's gelanceerd. In de EU is de Digitale Euro begonnen met live testen met geselecteerde betalingsproviders. De Bank of England legt de basis voor een digitaal pond en de VS onderzoekt institutionele pilots gericht op interbancaire vereffening.

Ondertussen, tokenisatie van reële activa (RWA's) heeft een kantelpunt bereikt. Fondsen, obligaties en onroerend goed worden nu van nature uitgegeven op blockchain rails. Platformen zoals Franklin Templeton, BlackRock en UBS bieden al aandelenklassen met token aan of lanceren digitale fondswrappers.

In deze omgeving hebben fintechs meer nodig dan een "crypto"-functie. Ze hebben nodig:

Wat dit betekent voor fintech leiders:

Door 2026gedecentraliseerd bankieren niet langer een experiment zal zijn, maar een levensvatbaar operationeel model. Vroege deobanken zijn in opkomst: volledig gereguleerde financiële platforms gebouwd op blockchain rails, die de transparantie van DeFi combineren met de bruikbaarheid en compliance van traditionele financiën.

Waar neobanken de voorkant hebben gedigitaliseerd, deobanken re-engineeren de kern. Slimme contracten handelen nu stortingen, leningen, liquiditeit en beloningen autonoom af, terwijl programmeerbare compliance ervoor zorgt dat elke actie auditklaar blijft. Deze verschuiving brengt finance van "apps op rails" naar inheemse ecosystemen op de ketendie open, samenstelbaar en zonder toestemming ontworpen zijn.

Waarom het belangrijk is in 2026

Wat dit betekent voor fintech leiders

Het gedecentraliseerde bankmodel is de volgende evolutie van digitale financiën. Met tokenbeloningen, on-chain verwijzingsvalidatie en naadloze portemonnee-integratie leveren deze platforms een echte Web3-native ervaring. Deobanken onderscheiden zich door de manier waarop ze DeFi-transparantie en automatisering combineren met de compliance en bruikbaarheid van traditioneel bankieren. In 2026Ze herdefiniëren wat het betekent om een bank te zijn.

Alexandr Bondarenko

Delivery manager, deobanking

In 2026verwachten klanten dat platforms anticiperen op hun behoeften, en er niet alleen op reageren. Daarom is hyperpersonalisatie aan het evolueren van een luxe naar een kerncapaciteit.

We zijn van eenvoudige doelgroepsegmentatie naar real-time gedrag op maat. Productaanbevelingen, kredietaanbiedingen en spaaracties worden allemaal gepersonaliseerd op basis van hoe gebruikers met elkaar omgaan, wat ze negeren en zelfs hun transactieritme.

AI speelt hier een centrale rol, maar de echte onderscheidende factor is hoe je ze orkestreert. Toonaangevende platforms gebruiken:

Zo ontstaat een kredietverleningsapp die aflossingsaanbiedingen aanpast op basis van real-time betaalbaarheid, of een neobank die de UI-lay-out aanpast op basis van hoe elke klant zich opstelt. Zelfs UX-flows, zoals onboarding of re-auth, kunnen nu per gebruiker worden aangepast.

Bovendien, 2026 brengt een scherpere focus op ethiek van personalisatie. Toezichthouders vragen zich af: Is dat hypergerichte kredietaanbod nuttig of roofzuchtig? Fintechs hebben niet alleen relevantie nodig, maar ook transparantie en controle door de gebruiker.

Wat dit betekent voor fintech leiders:

Duurzaamheid in fintech is niet nieuw, maar in 2026krijgt een serieuze upgrade. Het gaat verder dan CO2-calculators en ESG-badges in een dashboard. Dit jaar wordt klimaatfinetech slimmer, beter gereguleerd en eindelijk schaalbaar.

Laten we beginnen met de gegevens. Fintechs pluggen nu AI in hun ESG-motoren. We zien modellen die verfijnd zijn om de openbaarmakingen van bedrijven te doorzeven, greenwashing op te sporen en echte inzichten te halen uit oceanen van ongestructureerde rapporten. Tools zoals ESG Book en Greenomy komen met schonere API's die klaar zijn voor audits. Dit betekent dat er niet meer alleen een koolstofscore wordt getoond, maar dat deze op verzoek kan worden aangetoond in een formaat dat toezichthouders kunnen lezen.

En nu we het toch over regulering hebben, ook dat wordt steeds ingewikkelder. De CSRD dwingt grote bedrijven (en bij uitbreiding fintechs die hen van dienst zijn) om gestructureerde ESG-gegevens openbaar te maken. Tegelijkertijd standaardiseren nieuwe regels hoe ESG-ratings worden gedefinieerd en gebruikt. Dit betekent dat fintechs niet alleen kunnen vertrouwen op labels van derden. Ze hebben traceerbaarheid, verklaarbare modellen en schone handleidingen nodig voor klanten die onder de loep worden genomen.

Aan de productkant is groene financiering eindelijk aan het opschalen. We zien microbeleggingsplatforms die reserveveranderingen kanaliseren naar klimaatpositieve portefeuilles, kredietproducten met op emissies gebaseerde prijzen en MKB-tools die ESG-rapportage automatiseren.

Wat dit betekent voor fintech leiders:

Financiële inclusie werd vroeger behandeld als een MVO-checkbox. Maar in 2026Het is hard op weg om een fintech groeistrategie te worden. En de motor achter deze verschuiving is innovatie aan de randen van de infrastructuur.

We hebben het over tools waarmee je een nieuwe gebruiker in 30 seconden aan boord kunt nemen via spraak, in hun moedertaal, op een $50 Android-telefoon, met gebrekkige gegevens. Platformen rollen AI-gestuurde agents uit die zonder scherm werken, gebruikmakend van spraakherkenning en lokale taalmodellen. Digitale ID-systemen zoals Aadhaar in India of NIN in Nigeria worden direct geïntegreerd in fintech onboarding. En er worden microservices ontwikkeld om leningen, verzekeringen en spaartegoeden te verstrekken aan segmenten die traditionele banken links lieten liggen omdat de marges niet logisch waren.

Edge-innovatie is ook niet meer alleen op het platteland. In stedelijke centra gebruiken fintechs gedragsgegevens om krediet te verstrekken aan gig workers zonder loonstrookjes. Ingebedde financieringsmodellen duiken op in logistieke platformen die de laatste kilometers afleggen, informele handelsapps en geldoverboekingen naar diaspora.

Wat dit betekent voor fintech leiders:

Nu je de fintech-trends hebt gezien die vorm geven aan 2026Het pad voorwaarts is duidelijker, maar inzicht alleen zal je niet vooruit helpen. Actie wel.

Bij Innowise volgen we niet alleen trends, we zetten ze om in echte strategieën, op maat gemaakt voor jouw bedrijf. Of u nu uw routekaart heroverweegt of vanaf nul begint, wij zijn er om de juiste vragen te stellen, verouderd denken uit te dagen en u te helpen Beweeg met vertrouwen.

Laten we samen vorm geven aan de volgende stap.

Senior Technical Delivery Manager in Gezondheidszorg en MedTech

Siarhei leidt onze FinTech-richting met diepgaande kennis van de sector en een duidelijk beeld van waar digitale financiering naartoe gaat. Hij helpt klanten zich een weg te banen door complexe regelgeving en technische keuzes, door oplossingen te ontwikkelen die niet alleen veilig zijn - maar ook gebouwd voor groei.

Uw bericht is verzonden.

We verwerken je aanvraag en nemen zo snel mogelijk contact met je op.

Door u aan te melden gaat u akkoord met onze Privacybeleidmet inbegrip van het gebruik van cookies en de overdracht van uw persoonlijke gegevens.