Ditt meddelande har skickats.

Vi behandlar din begäran och återkommer till dig så snart som möjligt.

Formuläret har skickats in framgångsrikt.

Ytterligare information finns i din brevlåda.

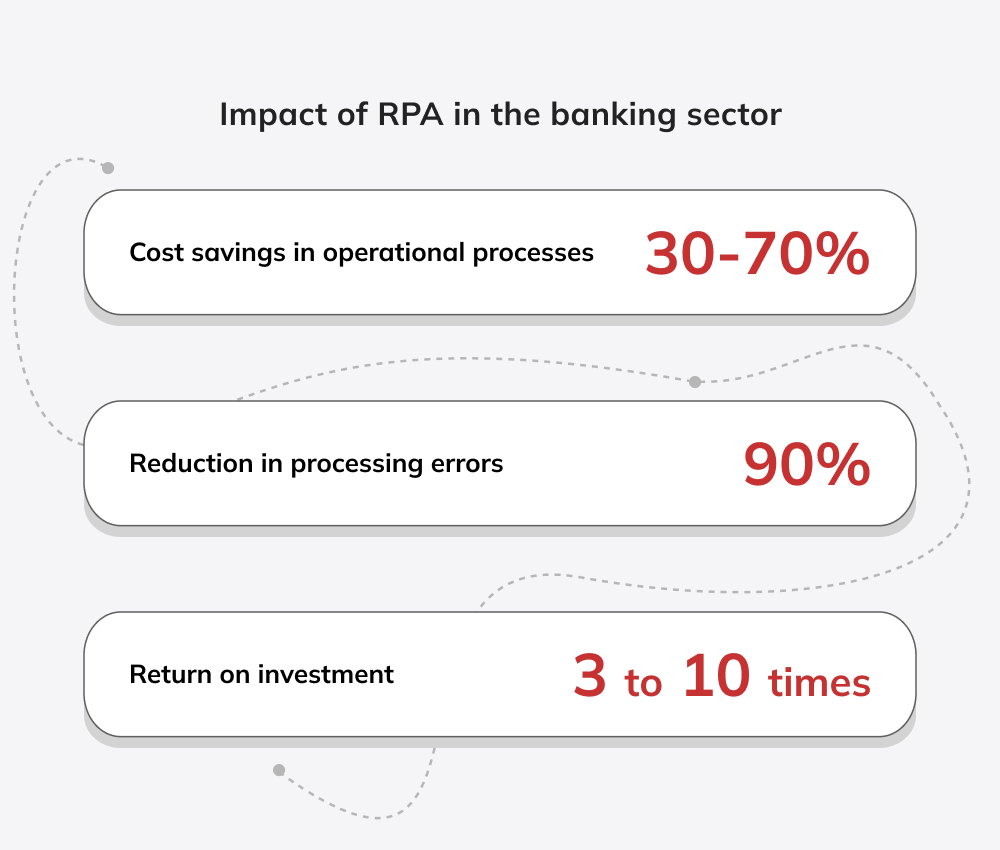

Den ankbranschen har sett ett stort antal tekniska genombrott under de senaste åren, vilket har lett till en spännande utveckling och oändliga möjligheter. I spetsen för detta står den ökade användningen av robotiserad processautomation - även känd som RPA - en banbrytande innovation som kommer att skaka om banksektorn. Föreställ dig en marknad där kundservice omdefinieras, effektiviteten skjuter i höjden och vardagliga uppgifter hanteras av mjukvarurobotar: detta är potentialen för RPA.

RPA håller på att omforma finansbranschen, från effektivisering av front office-verksamheten till automatisering av finansiell rapportering. Uppgifter som datainmatning och hantering av låneansökningar behöver inte längre sluka tid, energi och resurser, utan bankerna kan nu fokusera på att förbättra kvalitetskontrollen och leverera enastående service. Med RPA är framtidens bankverksamhet inte bara en lovande möjlighet: den är redan här och förändrar branschen, en automatiserad uppgift i taget.

I det här blogginlägget dyker vi djupare in i RPA:s inverkan på finanssektorn - och avslöjar hur potentialen i den här nya tekniken förändrar kundservice, navigerar genom invecklade efterlevnadsregler, sänker driftskostnaderna, förstärker säkerhetsåtgärderna och mycket mer.

Robotic process automation (RPA) är inte bara ett modeord: det håller på att omforma hur finansinstitut arbetar. Med RPA kan tidskrävande och komplexa uppgifter delvis eller till och med helt automatiseras, vilket gör dem mer effektiva än någonsin tidigare.

RPA handlar inte bara om att spara tid; det är ett mycket användbart verktyg för att navigera i minfältet av regelefterlevnad. Genom att snabbt följa lagstadgade standarder frigörs värdefulla resurser som kan riktas om till innovation. Inget mer drunknande i föråldrade system: RPA banar väg för en framtid där innovation står i centrum.

Noggrannhet? Check. RPA eliminerar kostsamma misstag och mänskliga fel, och håller verksamheten på rätt spår. Vinka adjö till de höga kostnaderna och de skyhöga omkostnader som är förknippade med manuellt arbete: RPA sänker utgifterna samtidigt som revisionerna förenklas. Med en strömlinjeformad verksamhet blir svarstiderna snabbare, vilket ger en stressfri upplevelse för kunderna - plus, dataanalys i realtid innebär att ligga före kurvan. I takt med att den här tekniken fortsätter att växa och utvecklas kommer robotiserad processautomation att reformera otaliga fler aspekter av bank- och finansbranschen, vilket gör sektorerna mer flexibla och konkurrenskraftiga på lång sikt.

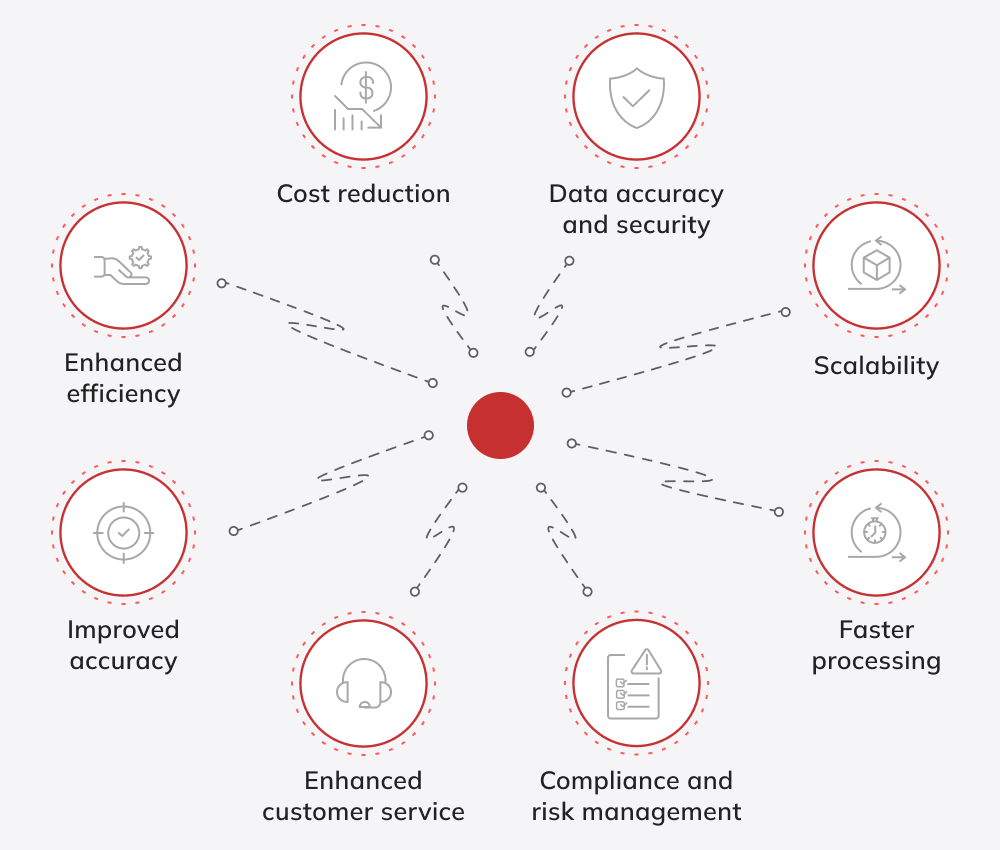

Att använda RPA i finanssektorn kan gynna datainsamling, stödja en högre grad av precision, effektivisera verksamheten och öka flexibiliteten - tillsammans med otaliga andra fördelar. Borta är dagarna med manuella fel som plågar bankuppgifter: med RPA skräddarsytt för varje institutions unika behov blir det vardagliga automatiserat, vilket frigör värdefulla mänskliga resurser för mer strategiska strävanden.

Den här tekniken hjälper bankerna att hitta områden som behöver förbättras - samtidigt som effektiviteten ökar över hela linjen. RPA garanterar att automatiserade arbetsflöden fungerar exakt enligt dina specifikationer och ger en mycket bättre insyn i processcyklerna så att bankerna bättre kan förstå och utvärdera hur aktiviteterna utförs inom organisationen. Det är en avgörande faktor i utvecklingen av den finansiella sektorn och ger bankerna möjlighet att styra sin verksamhet med datadriven säkerhet.

Från att förfina tråkiga redovisningsprocesser till att korrigera tidskrävande revisionsförfaranden har RPA potential att omforma banklandskapet. Det handlar inte bara om att förbättra verksamheten; det handlar om att leverera oöverträffad service till kunderna och driva finansinstitut mot framgång.

Kämpar du med manuella fel som påverkar effektiviteten i din redovisning?

Utnyttja RPA för att automatisera tråkiga uppgifter och förbättra noggrannheten i dina arbetsflöden för redovisning.

Att ligga steget före innebär att omfamna innovation vid varje steg i den snabba och ständigt föränderliga finansvärlden. Från att effektivisera processer till att öka kundinteraktion och engagemang är RPA bränslet som driver branscher i rätt riktning.

RPA är den ultimata bundsförvanten för banker och finansiella institutioner — genererar enkelt rapporter om efterlevnad och ger djupgående insikter i ett företags efterlevnad av regler. Behöver du bättre förstå din finansiella hälsa? RPA tar snabbt fram detaljerade och korrekta balansräkningar, resultaträkningar och kassaflödesrapporter, vilket ger dig en tydlig bild av företagets ekonomiska välbefinnande. Håll kunderna uppdaterade med noggranna och specifika kontoutdrag, transaktionshistorik och kreditrapporter, tillsammans med omfattande internrevisionsutvärderingar för att utvärdera kontroller, upptäcka risker och ge råd om befintliga processer.

Robotic process automation kan dramatiskt förbättra noggrannheten och kompetensen när det gäller leverantörsreskontra. RPA erbjuder ett stort antal effektiva tillämpningar inom leverantörsreskontran, bland annat konsolidering av fakturahantering, snabbare betalningshantering och optimering av leverantörshantering. Genom att använda RPA kan företag enkelt extrahera data från fakturor, validera information, matcha fakturor med inköpsorder och uppdatera redovisningssystem. Genom att automatisera dessa invecklade processer kan företag minska antalet fel och i slutändan påskynda hela transaktionscykeln.

Utöver dessa transaktionsuppgifter är RPA också ovärderligt för leverantörshantering. Genom automatiserade onboarding-processer och kontinuerlig övervakning av leverantörernas efterlevnad kan företag effektivt hantera sina leverantörsrelationer och samtidigt minimera administrativa bördor och tillhörande huvudvärk. Denna automatisering minskar inte bara sannolikheten för fel utan påskyndar också handläggningstiden — vilket leder till betydande kostnadsbesparingar, förbättrad operativ effektivitet och möjlighet för företag att bättre positionera sig för att lyckas på dagens dynamiska finansmarknad.

Automatisering av kundreskontraprocesser är ett vanligt men mycket värdefullt användningsområde för RPA i finansbranschen. RPA-verktyg erbjuder ökad hastighet och precision i uppgifter, inklusive fakturering, kundintroduktion och inkasso genom digitalisering av arbetsflöden och dataaggregering från olika källor. Dessa automatiserade robotar kan enkelt skicka betalningspåminnelser, upptäcka förfallna konton och integrera leverantörsdata i kundreskontrasystem. Dessutom kan den här tekniken generera rapporter som innehåller viktiga mätvärden — tänka på kundfakturor, orderbetalningar, missade rabatter och så vidare — ger värdefulla insikter om finansiella trender och underlättar justeringar av strategin i enlighet med detta. Med potentiella kostnadsminskningar på upp till 25% i kundfordringsrelaterad verksamhet har RPA gjort denna tekniska omvandling till en mycket attraktiv möjlighet för banker och företag inom finansiella tjänster.

Bolånehantering är ett annat område där RPA framgångsrikt kan användas inom bank- och finanssektorn. Genom RPA kan en mängd olika uppgifter inom bolåneprocessen enkelt automatiseras, från insamling och validering av låntagarinformation till granskning av kreditpoäng och verifiering av anställnings- och inkomstuppgifter. RPA är också ovärderligt vid verifiering av fastighetsinformation, beräkning av räntor och generering av viktiga dokument. Genom att automatisera dessa processer kan RPA hjälpa finansinstitut att minska antalet fel, öka hastigheten och precisionen i verksamheten och höja den övergripande kundnöjdheten.

RPA spelar också en central roll för att säkerställa efterlevnad av regleringsstandarder genom att noggrant samla in och bearbeta all nödvändig dokumentation. I grund och botten kan implementering av RPA i bolåneprocessen leda till betydande effektivitetsförbättringar och kostnadsbesparingar.

Robotic process automation (RPA) blir ett alltmer populärt verktyg för banker och finansinstitut för att automatisera den kostsamma och arbetsintensiva kundintroduktionsprocessen, även känd som "Know Your Customer" (KYC). RPA kan snabbt gå igenom stora datamängder och skanna ett hisnande stort antal poster efter efterlevnadsrelaterade krav, fel och anomalier — uppgifter som tidigare var förlagda till manuellt arbete. Detta tillvägagångssätt resulterar inte bara i betydande kostnadsminskningar samtidigt som det säkerställer noggrannhet och tillförlitlighet. Genom att implementera RPA i KYC kan finansinstitut effektivisera verksamheten samtidigt som de minskar riskerna och stärker den övergripande kundupplevelsen.

RPA kan också frigöra enorma mängder tid för personalen att fokusera på uppgifter med högre värde — såsom riskhantering och kundengagemang. I slutändan är RPA en oumbärlig tillgång för finansinstitut, som ökar effektiviteten och efterlevnaden inom ramen för KYC.

RPA har blivit ett alltmer populärt verktyg i kampen mot bedrägerier inom finanssektorn. Dess förmåga att effektivisera analysen av stora datamängder från olika kanaler gör det möjligt att i realtid identifiera oegentligheter och mönster, flagga för potentiella bedrägerier så snart de dyker upp och samtidigt automatisera rutinuppgifter som datainsamling, verifiering och rapportering.

Genom att integrera RPA i protokoll för bedrägeridetektering kan finansinstituten minska risken för bedrägerier och begränsa potentiella förluster — samtidigt som noggrannheten och hastigheten i detekteringen förbättras. RPA kan hjälpa banker att följa regler och skapa större förtroende bland kundgrupper genom att skydda mot bedrägliga aktiviteter. Tack vare sina avancerade prediktiva analysfunktioner kan RPA tidigt identifiera mönster av bedrägligt beteende och göra det möjligt för finansinstitut att vidta snabba åtgärder för att förhindra ytterligare skador. Detta minskar inte bara arbetskostnaderna utan skyddar också mot de potentiella ekonomiska konsekvenserna av bedrägliga aktiviteter, vilket stärker det finansiella ekosystemets övergripande motståndskraft.

Genom att automatisera onboardingprocesser med RPA kan man avsevärt minska den tid och ansträngning som krävs för manuell datainmatning, verifiering och dokumentation under hela onboardingprocessen för kunden. RPA-robotar kan extrahera och verifiera kundinformation från flera källor, genomföra bakgrundskontroller och automatiskt uppdatera kundregister. Dessutom underlättar RPA integrationen av kunddata i befintliga system, vilket minskar antalet fel och förbättrar noggrannheten. Genom att automatisera kundintroduktionsprocesserna kan banker och finansinstitut avsevärt förbättra kundupplevelsen, sänka driftskostnaderna och säkerställa efterlevnad av lagstadgade krav.

Robotic process automation skakar om banksektorn genom att effektivisera upprättandet av finansiella rapporter och bokslutsprocessen.

RPA sparar inte bara tid och kraft, utan ökar också noggrannheten och konsekvensen genom att eliminera manuella fel och säkerställa att alla data fångas upp och registreras på ett felfritt sätt. Detta effektiviserar inte bara verksamheten, utan stärker också efterlevnaden av lagstadgade krav. — garantera att finansiella rapporter upprättas och rapporteras med hög grad av noggrannhet. Att integrera RPA i bokslutsberedning och bokslutsprocesser är mycket mer än bara ett smart drag; det är en verklig game-changer i banksektorn. För finansinstitut innebär användningen av RPA ökad effektivitet och noggrannhet — sätter en ny standard för verksamheten och tar dessa organisationer till nästa nivå.

RPA har varit särskilt fördelaktigt för dagliga affärsfunktioner, särskilt när det gäller finansiell planering och prognoser. Genom att förse analytiker med de verktyg som krävs för att snabbt bearbeta stora datamängder skapar RPA utrymme för mer exakta förutsägelser — öka medarbetarnas produktivitet och ge kunderna snabbare och mer omfattande tjänster inom rimlig tid.

Med funktioner som audit trail-funktioner som möjliggör detaljerad loggning av händelser och maskininlärningsalgoritmer som erbjuder prediktiv analys, förbättrar robotiserad processautomation noggrannheten och minskar risken för fel avsevärt. Det är svårt att räkna upp fördelarna med att använda RPA för finansiell planering och prognoser. Men viktigast av allt är att den här tekniken gör det möjligt för företag att fatta välgrundade investeringsbeslut och känna sig trygga med att deras data är säkra och tillförlitliga. Med RPA är det enkelt: framtiden för finansiell planering är mer exakt, effektiv och tillförlitlig än någonsin tidigare.

RPA blir alltmer populärt inom rese- och utläggshantering tack vare sin förmåga att automatisera den arbetsintensiva datainmatningen i företagssystem. Denna teknik kan hantera allt från enskilda steg till hela processer i en medarbetares reseräkningsresa — från inlämning till slutbetalning. Denna nivå av insiktsgenerering och hantering i stor skala är nästan ouppnåelig utan kraften i RPA-driven automatisering. Föreställ dig en teknik som noggrant kan verifiera riktigheten i ekonomiska anspråk, fördela kostnader till rätt kostnadsställen och utföra komplexa beräkningar — allt med precision och snabbhet. Fördelarna är anmärkningsvärda: ökad noggrannhet i detaljer, betydande kostnadsminskningar i samband med manuell bearbetning och möjlighet att generera snabba, insiktsfulla rapporter. RPA-driven automatisering innebär att företag kan fokusera på strategisk tillväxt i stället för att fastna i tråkiga och tidskrävande administrativa uppgifter.

Inom bank- och finanssektorn är kontoavstämningar avgörande för att säkerställa både noggrannhet och efterlevnad av regelverk. Traditionellt innebär denna uppgift att man matchar kontoutdrag med interna finansiella poster som huvudbokskonton och manuellt flaggar för eventuella avvikelser för vidare granskning.

RPA, å andra sidan, kan identifiera och matcha transaktioner, verifiera saldon och stämma av undantag - vilket minskar det manuella arbetet, ökar noggrannheten och förbättrar efterlevnaden. Detta leder i sin tur till snabbare avstämningscykler och bättre insyn i den finansiella informationen.

Att upprätthålla ett regelbundet och korrekt dataflöde är avgörande för finansbranschen. RPA erbjuder en sofistikerad lösning för att optimera databehandling och datahantering. Den tar sig an de relativt tråkiga uppgifterna att validera, rensa, slå samman och konsolidera databaser och omvandlar det som en gång var en manuell, felbenägen process till en strömlinjeformad, effektiv verksamhet. Den här tekniken integrerar all nödvändig information från olika databaser till en enda sammanhängande plattform.

Med RPA blir uppdatering av data en barnlek, vilket ger företag tillförlitlig information i rätt tid för bättre beslutsunderlag. För finansiella tjänster innebär detta ett robust och effektivt system som ökar noggrannheten och stöder en mängd olika aktiviteter.

Är KYC-processen ett hinder för dina kunders onboardingprocess?

Implementera RPA för att automatisera din KYC-process och göra den så enkel som möjligt.

Låt oss inse det: att veta var man ska börja när man implementerar automatiseringsprocesser kan vara en relativt skrämmande utmaning. För det första måste du identifiera de manuella processer som är i stort behov av automatisering. Tänk på de lågt hängande frukterna: de tråkiga uppgifterna och de tidskrävande procedurerna — dessa är dina främsta kandidater för RPA. När du har identifierat dessa möjligheter är det dags att beväpna dig med rätt verktyg som är skräddarsydda för din banks unika behov. Att designa och bygga dina robotar kräver ett skarpt öga för detaljer, och du måste ta hänsyn till eventuella konstigheter eller inkonsekvenser i din verksamhet och jämna ut dem för optimal RPA-prestanda — Det är lite som att finjustera en motor så att den blir så effektiv som möjligt. Om du bestämmer dig för att etablera ett RPA Center of Excellence inom din organisation kommer du att kunna ge ditt företag en ryggrad av löpande stöd, lämplig finansiering och en kultur av kontinuerligt lärande. Med dessa överväganden i åtanke — och rätt stöd för att vägleda dig under denna utmaning — Att implementera RPA för din bank bör bli en relativt enkel process.

Det råder ingen tvekan om att robotiserad processautomation drastiskt kommer att förändra finansbranschen som vi känner den. Vi har redan sett dess inverkan på ett antal andra branscher, och det finns ingen anledning att tro att banksektorn kommer att vara annorlunda. Med en ständigt växande efterfrågan på snabbare och effektivare tjänster är RPA den ultimata allierade: en heltäckande lösning som hjälper finansinstitut att inte bara uppfylla utan överträffa förväntningarna — och samtidigt sänka driftskostnaderna. I takt med att RPA fortsätter att växa och utvecklas kan vi bara föreställa oss vilka möjligheter och fördelar det kommer att innebära för både bankpersonal och kunder.

Betygsätt den här artikeln:

4,8/5 (45 recensioner)

Ditt meddelande har skickats.

Vi behandlar din begäran och återkommer till dig så snart som möjligt.

Genom att registrera dig godkänner du vår Integritetspolicy, inklusive användning av cookies och överföring av din personliga information.