A sua mensagem foi enviada.

Processaremos o seu pedido e contactá-lo-emos logo que possível.

O formulário foi enviado com sucesso.

Encontrará mais informações na sua caixa de correio.

Selecionar a língua

De acordo com o Relatório de mercado global sobre a plataforma bancária digital, segundo o relatório da Comissão Europeia, haverá uma expansão substancial na dimensão do mercado da banca digital, de $6,68 mil milhões em 2023 para $7,49 mil milhões em 2024, reflectindo uma impressionante taxa de crescimento anual composta de 12,0%. Com a procura omnipresente de serviços bancários convenientes em movimento, o desafio de se tornar um fornecedor de fintech digital-first para satisfazer as expectativas dos clientes experientes em tecnologia tornou-se cada vez mais significativo. Após os confinamentos e as restrições da era da COVID, as pessoas esperam que os bancos tradicionais adoptem uma maior agilidade, permitindo-lhes realizar transacções financeiras a partir do conforto das suas casas sem o fardo de visitar uma agência bancária.

Há uma década, a falta de um investimento substancial - algures na ordem dos $30-50 milhões - teria sido uma barreira formidável para qualquer instituição que pretendesse automatizar totalmente os seus serviços bancários e entrar na via da transformação digital dos bancos. No entanto, o panorama mudou drasticamente hoje em dia, graças ao advento da tecnologia de código aberto que alterou definitivamente o paradigma. Recentemente, a revolução do código aberto democratizou drasticamente o processo. Permite que tanto as startups em fase de arranque como as empresas maduras construam um banco digital totalmente operacional, peça por peça, utilizando soluções disponíveis no mercado de uma forma económica.

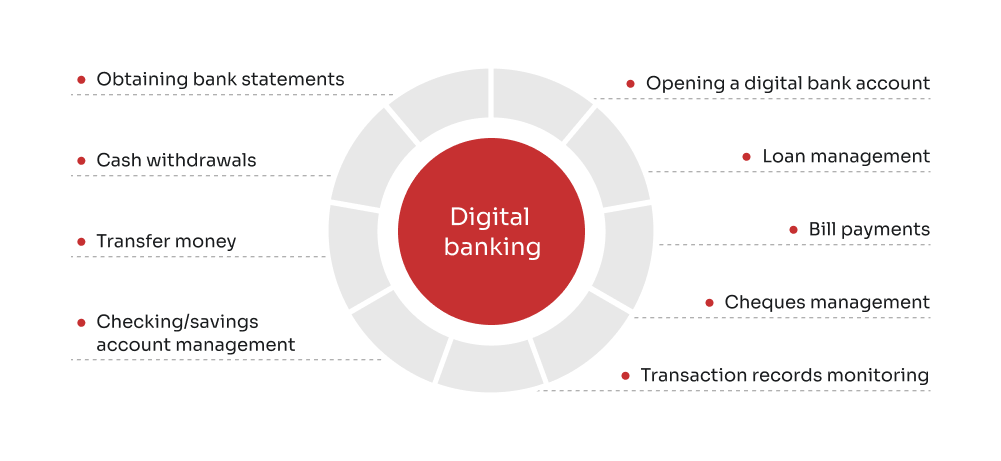

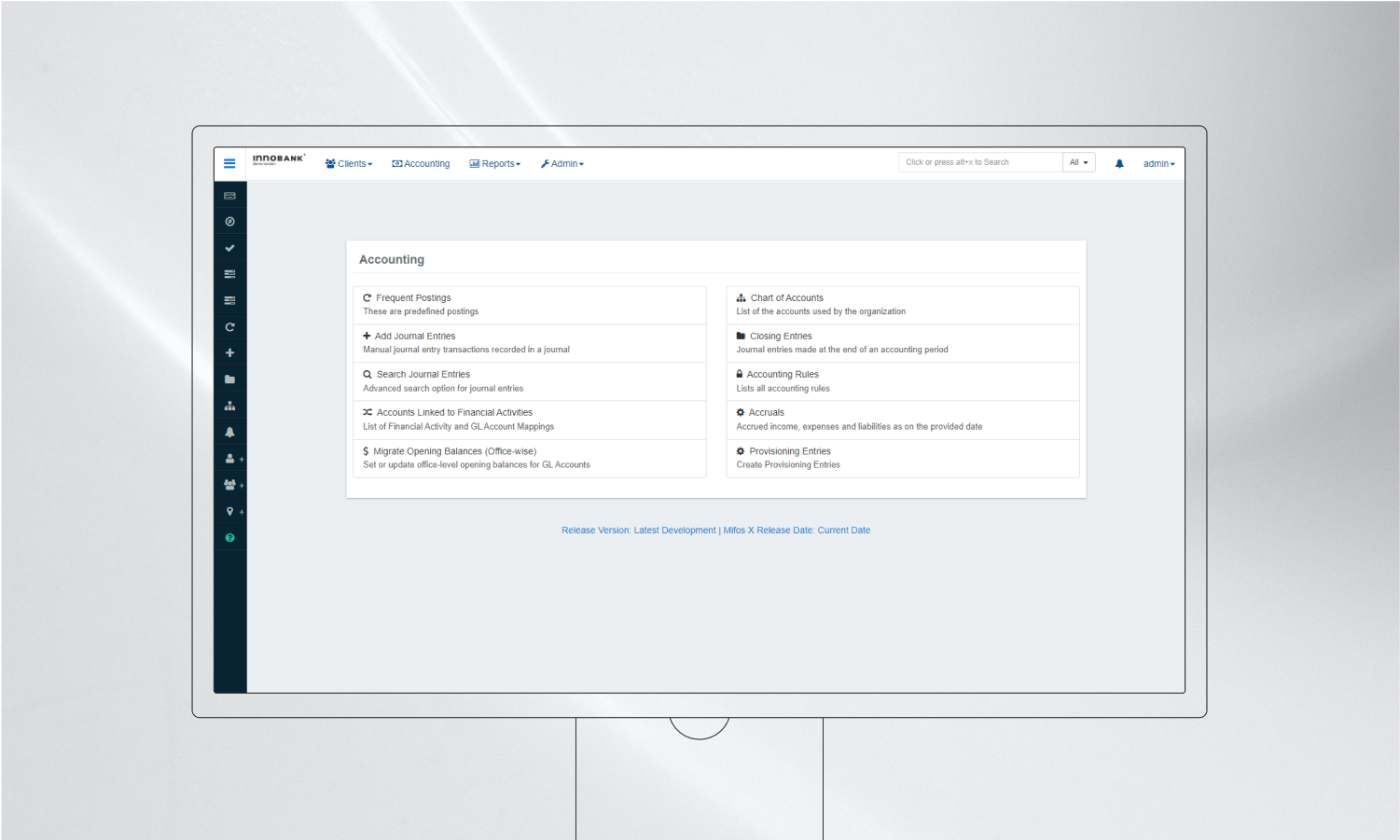

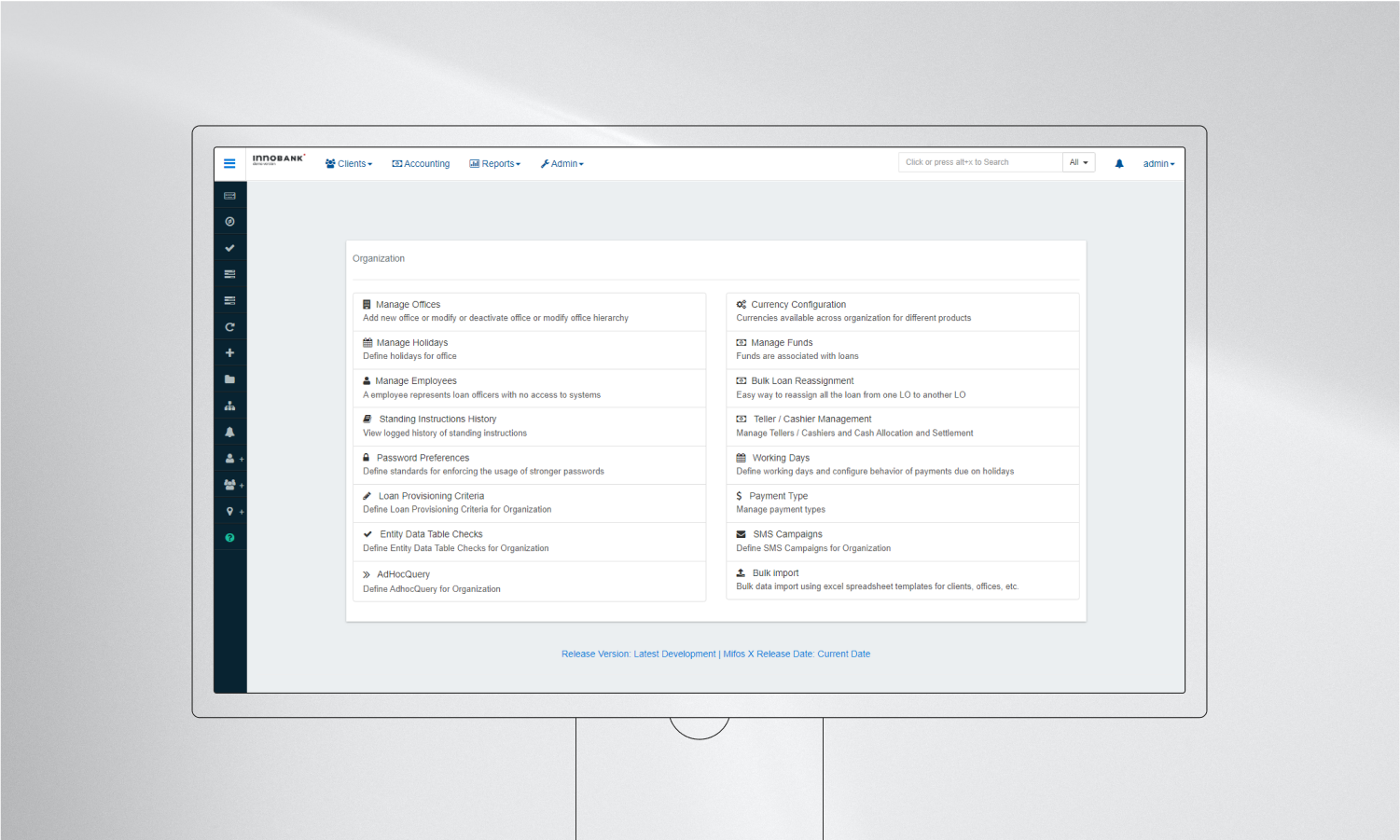

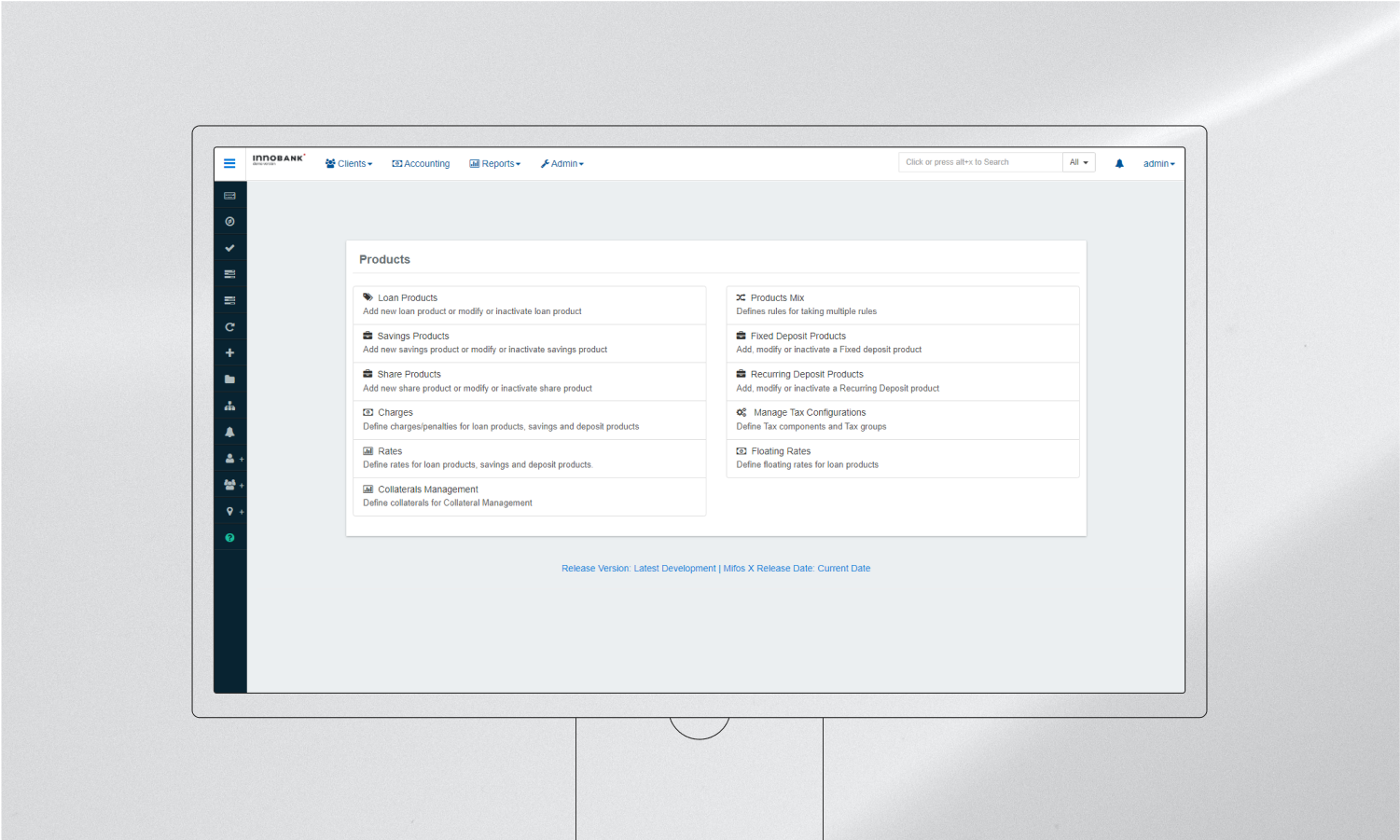

Na sua essência, a banca digital implica a digitalização de todos os produtos, processos, operações e actividades bancárias tradicionais para servir os clientes através de canais online. A banca digital permite que os clientes acedam a uma série de serviços bancários sem problemas através dos seus computadores portáteis, smartphones e tablets, desde a criação e integração de contas até à realização de pagamentos e pedidos de empréstimo em qualquer lugar e a qualquer momento.

Atualmente, as plataformas bancárias digitais são utilizadas por uma base de utilizadores diversificada e alargada, com mais de 10.000 empresas bancárias comerciais em todo o mundo, Relatórios IBISWorld. A ampla adoção de plataformas de código aberto reflecte a flexibilidade, a robustez e a relevância dos sistemas bancários digitais de base de código aberto em várias condições de mercado e ambientes regulamentares, apoiados por melhorias contínuas e pela evolução da comunidade global de programadores.

Alexander Nemtsov

Gerente de entrega e especialista em FinTech na Innowise

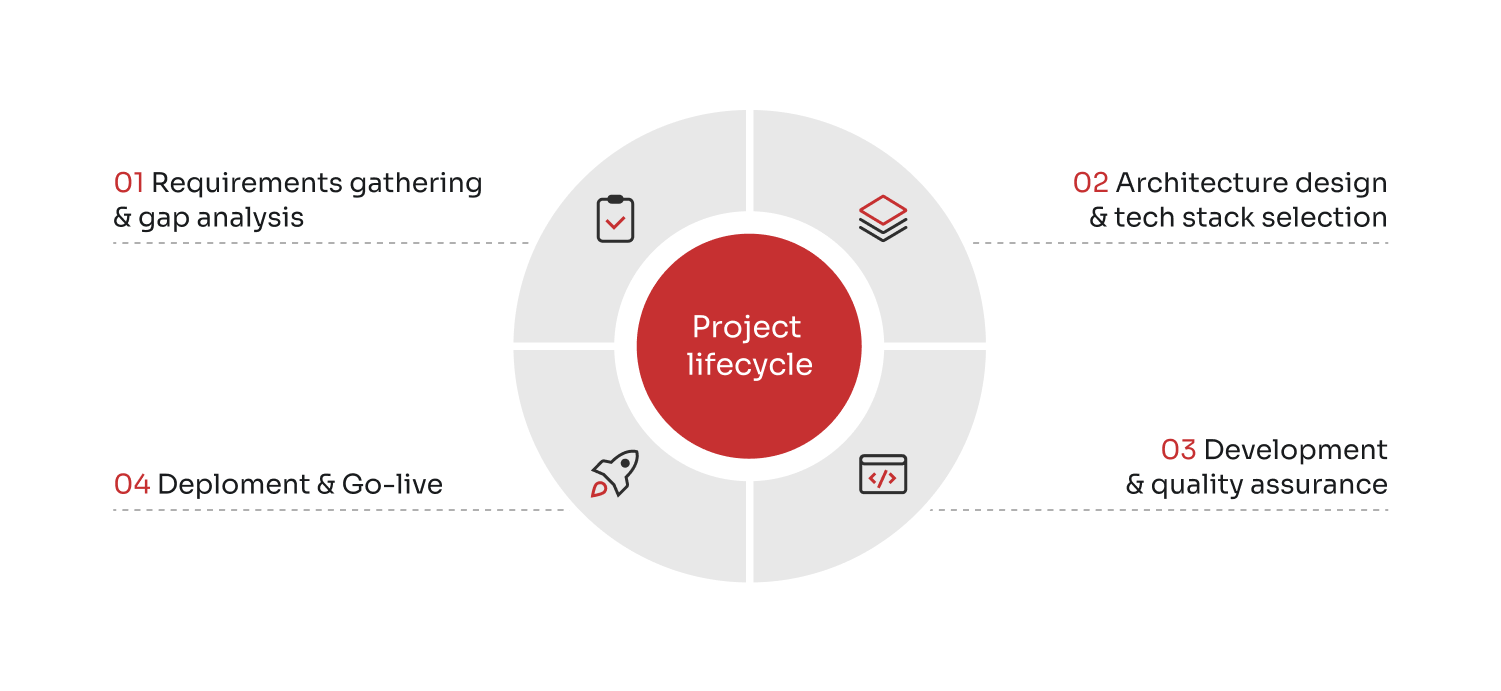

O desenvolvimento de um novo sistema bancário central envolveu um ciclo de vida de projeto estruturado, garantindo que o produto final fosse adaptado para satisfazer necessidades e objectivos comerciais específicos.

01

02

03

04

As instituições financeiras operam em ambientes regulamentares rigorosos, que variam significativamente de país para país. Ao desenvolver um banco digital, é crucial garantir que o sistema está em conformidade com os diferentes enquadramentos legais, normas de comunicação e protocolos de conformidade, eliminando o mais pequeno risco de penalizações e julgamentos dispendiosos em caso de infração.

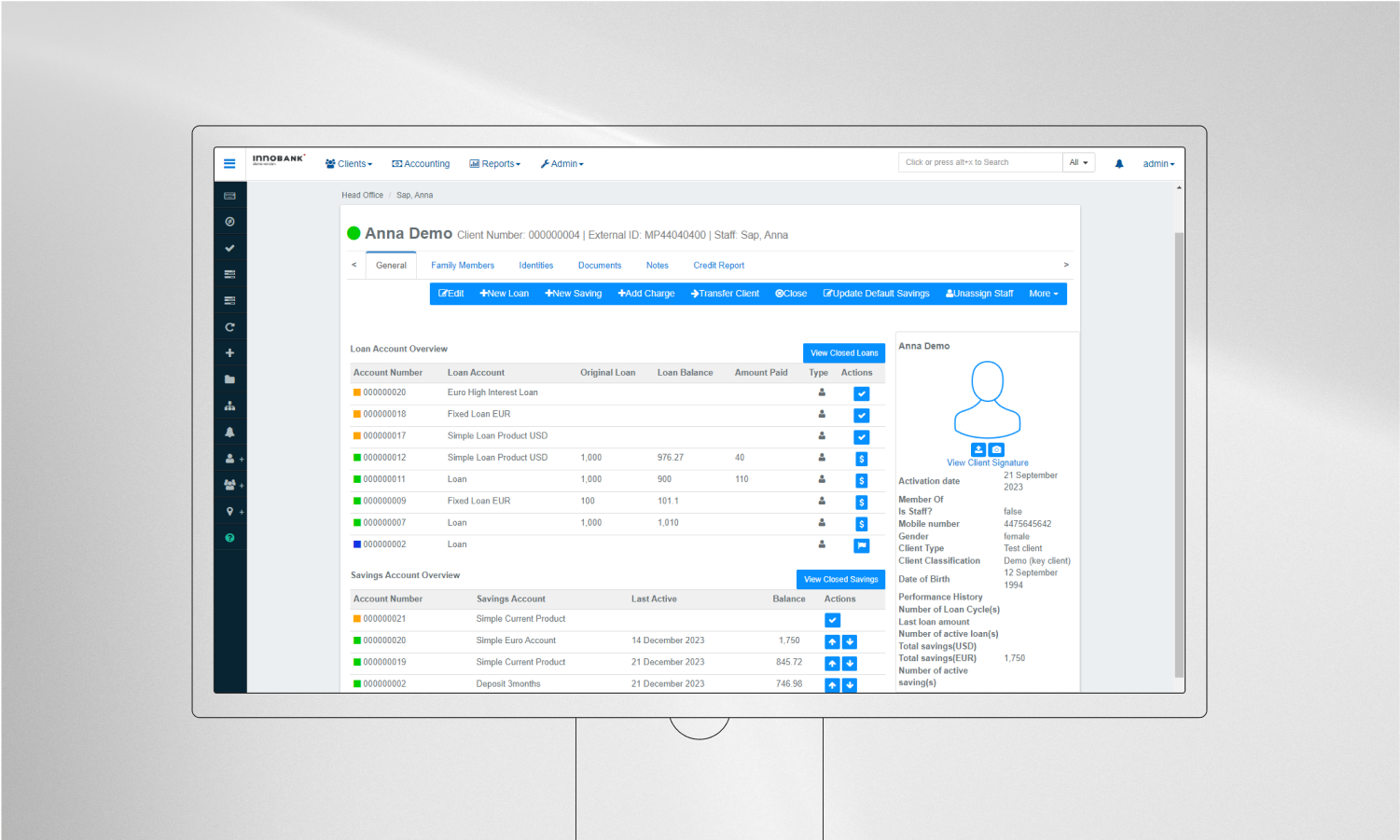

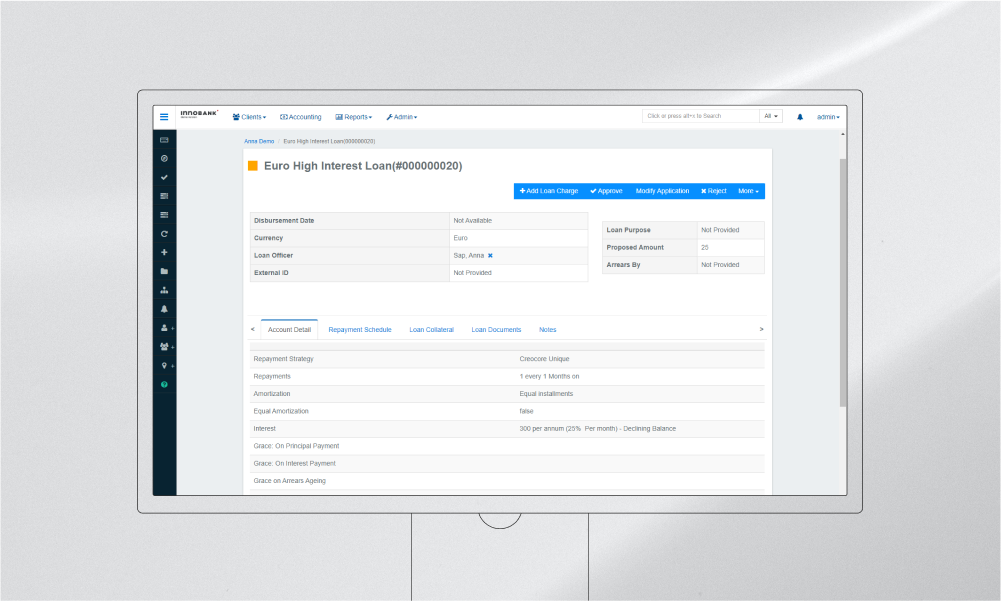

A jornada de implementação de um sistema bancário central utilizando tecnologias de código aberto, exemplificada através da lente do Innobank, alterou fundamentalmente o panorama bancário. Anteriormente, o desenvolvimento de um banco digital de raiz era um privilégio reservado a instituições bancárias ricas e de grande dimensão. Exigia capital, recursos e infra-estruturas tecnológicas significativos, tornando-o frequentemente um desafio impossível para os intervenientes mais pequenos do sector financeiro. No entanto, o panorama atual conta uma história diferente - uma história em que até uma startup pode aspirar e lançar com sucesso um banco digital. A democratização da tecnologia, liderada por plataformas de código aberto como o Innobank, nivelou o campo de ação, tornando possível que organizações de todas as dimensões se aventurem na banca digital com mais confiança e menos recursos.

A Innowise, com mais de 17 anos de experiência no domínio das fintech, constrói soluções bancárias digitais sofisticadas, destacando-se em áreas onde outros fornecedores de outsourcing mostram sinais de hesitação. Desde integrações de APIs bancárias até a configuração de componentes do sistema bancário central, nós colocamos a experiência agregada de mais de 1600 especialistas realizados para apresentar soluções digitais que remodelam o horizonte das fintechs e abrem novas oportunidades de negócios. As competências e a experiência que trazemos para o desenvolvimento de soluções de tecnologia financeira vão para além da simples criação de software, uma vez que cimentamos a diversidade e a inclusão financeiras. Opte por nós e vamos começar grandes coisas juntos.

Avaliar este artigo:

4.8/5 (45 comentários)

A sua mensagem foi enviada.

Processaremos o seu pedido e contactá-lo-emos logo que possível.

Ao inscrever-se, o utilizador concorda com a nossa Política de privacidadeincluindo a utilização de cookies e a transferência das suas informações pessoais.