Das Formular wurde erfolgreich abgeschickt.

Weitere Informationen finden Sie in Ihrem Briefkasten.

Sprache auswählen

Back in 2009, “The Office” dropped an episode that highlighted an interesting issue. Following Jim and Pam’s wedding, the duo embarked on their eagerly awaited honeymoon. Meanwhile, back at the office, Kevin occupied Jim’s desk and ended up intercepting a call from the credit card company. They were verifying transactions made in Puerto Rico, believing it to be Jim on the line. In an attempt to cover for Jim, Kevin confirmed the activity, but the misunderstanding led the credit card company to deactivate Jim’s card. This scenario, although played for laughs in a sitcom, subtly echoed the real-world challenges that individuals and businesses face in safeguarding their funds and confronting fraud.

A lot has changed since then, but the fundamental trend remained intact. Alongside antifraud systems getting more sophisticated and future-proof, intruders’ tactics to violate banking environments and fish out valuable data became increasingly difficult to grasp.

At first glance, it may seem that the only way to protect digital assets from hacking is to invest in custom, multimillion-dollar digital solutions that require a dedicated project team and a solid budget. Fortunately, open-source nature can drastically save banks, allowing for cost-effective, resilient, and scalable defense mechanisms that proactively adapt in real time to counter fraudsters’ sophisticated strategies.

It is anticipated that payment fraud will continue to rise, reaching an estimated cost of $40.62 billion by 2027.

Typically, open-source financial fraud detection software employs rule-based and machine learning (ML) engines to identify and mitigate fraudulent activity. Both have distinct advantages, suitable for different FinTech companies depending on their specific requirements and the nature of data.

The rule-based engine operates on a set of predefined criteria or rules established by analyzing common patterns and tactics employed in fraudulent activities. It methodically scrutinizes transactions and activities, searching for any instances that align with its established rule set. Upon identifying a transaction that matches these criteria, the system flags it for additional scrutiny or automatically blocks it. This fraud detection approach can be rapidly deployed since it relies on predefined rules rather than requiring extensive training data, distinctly applicable for ML engines. Rule-based algorithms are particularly effective for FinTech companies with well-defined, consistent transaction patterns and a clear understanding of the fraud types they are most susceptible to.

Machine learning engines leverage sophisticated algorithms that learn and evolve from data, identifying potential fraud adaptively and dynamically. Unlike static, rule-based systems, ML engines excel in their ability to uncover and adjust to new, sophisticated fraud patterns by continuously analyzing transactions in real-time. This steady learning process allows for detecting fraud that deviates from known patterns and ensures the system remains effective in the long run. However, the success of ML engines hinges on access to extensive datasets since the data's breadth and depth directly influence the models' accuracy and reliability. This approach is especially suitable for FinTech companies with a high volume and diversity of transactions, where conventional rule-based schemes may miss sophisticated fraud.

The rule-based engine operates on a set of predefined criteria or rules established by analyzing common patterns and tactics employed in fraudulent activities. It methodically scrutinizes transactions and activities, searching for any instances that align with its established rule set. Upon identifying a transaction that matches these criteria, the system flags it for additional scrutiny or automatically blocks it. This fraud detection approach can be rapidly deployed since it relies on predefined rules rather than requiring extensive training data, distinctly applicable for ML engines. Rule-based algorithms are particularly effective for FinTech companies with well-defined, consistent transaction patterns and a clear understanding of the fraud types they are most susceptible to.

Machine learning engines leverage sophisticated algorithms that learn and evolve from data, identifying potential fraud adaptively and dynamically. Unlike static, rule-based systems, ML engines excel in their ability to uncover and adjust to new, sophisticated fraud patterns by continuously analyzing transactions in real-time. This steady learning process allows for detecting fraud that deviates from known patterns and ensures the system remains effective in the long run. However, the success of ML engines hinges on access to extensive datasets since the data’s breadth and depth directly influence the models’ accuracy and reliability. This approach is especially suitable for FinTech companies with a high volume and diversity of transactions, where conventional rule-based schemes may miss sophisticated fraud.

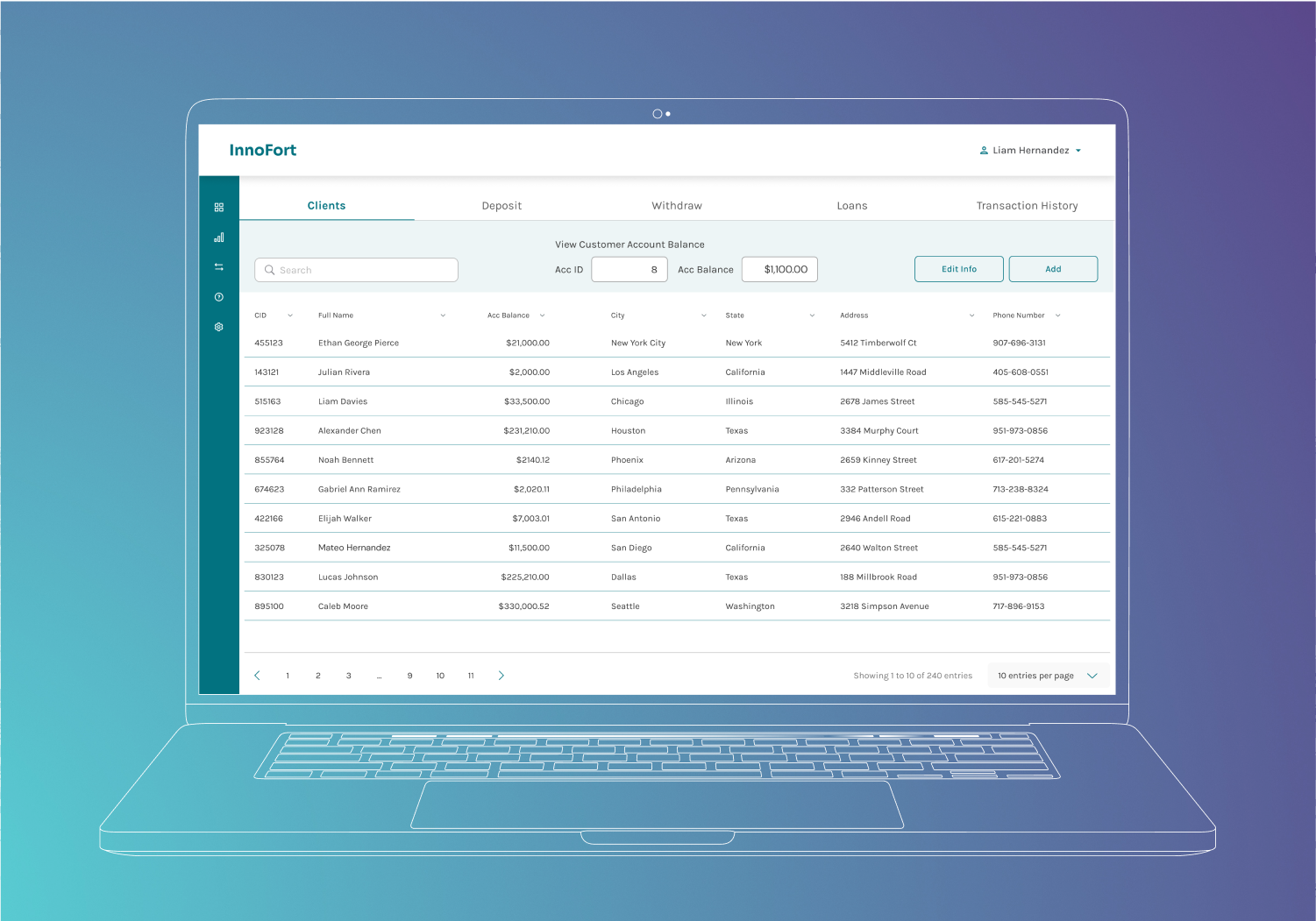

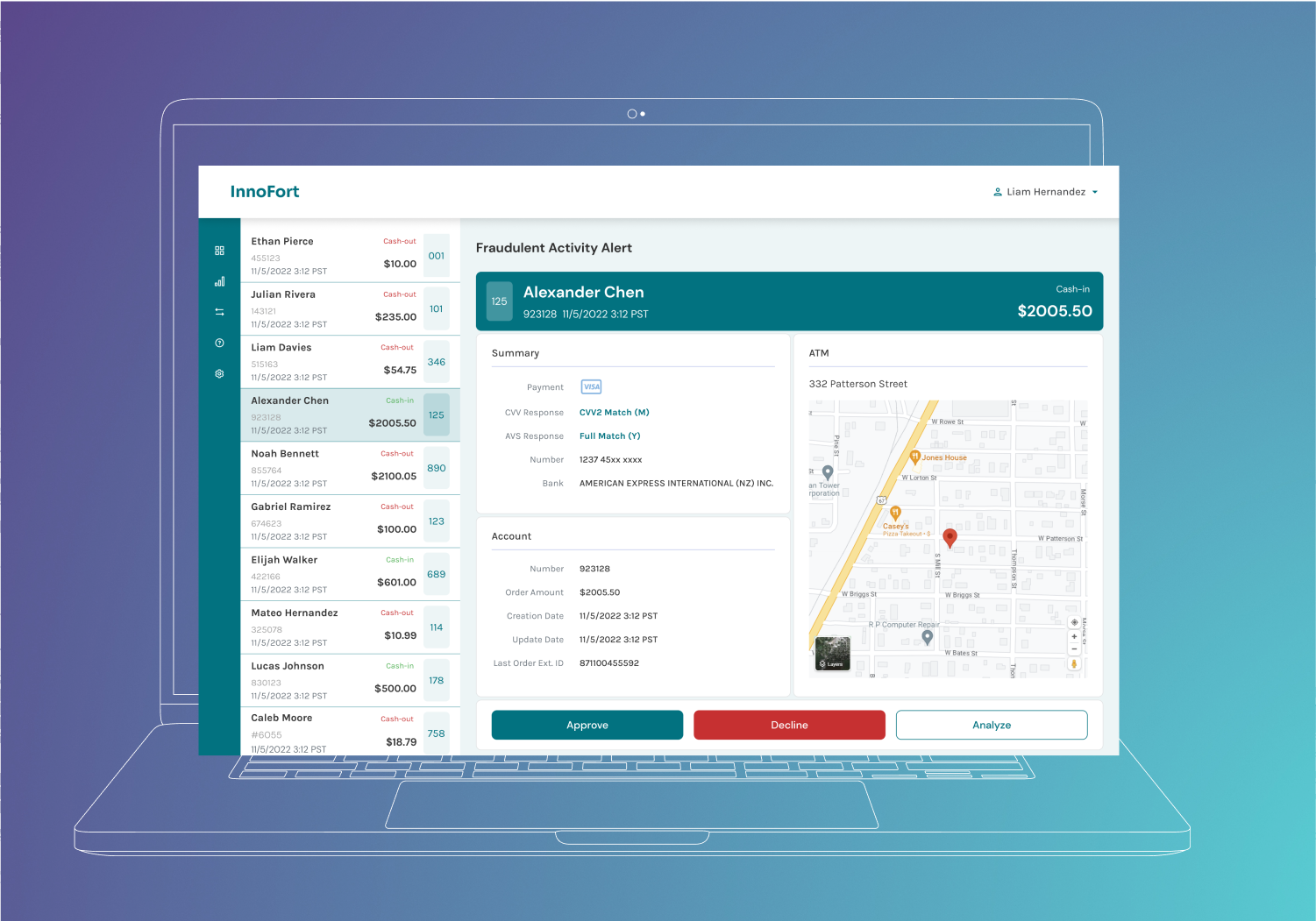

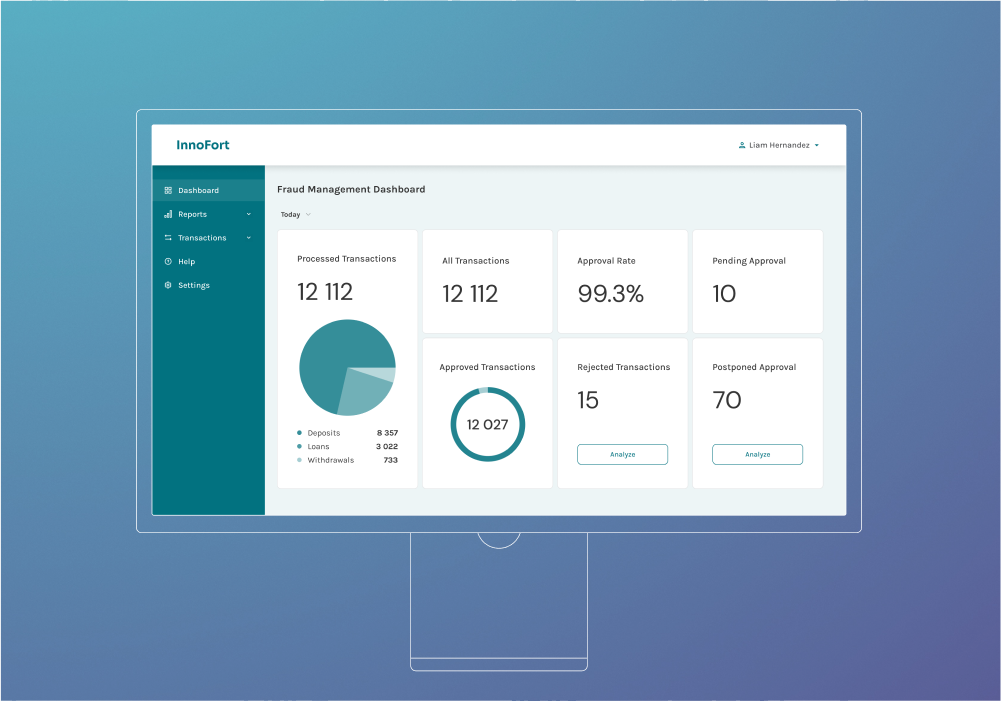

Innovative, expert, and reputable, Innowise has equipped businesses with dozens of digital banking and FinTech solutions. We have accumulated substantial subject matter expertise, positioning us as leaders in understanding and addressing FinTech businesses’ specific challenges. Our commitment to staying on top of operational excellence has led us to develop InnoFort. This budget-friendly banking fraud detection software blends the precision of rule-based engines with the adaptive intelligence of ML, from collecting transactional data to triggering preventive actions.

Our project team leveraged sophisticated integration capabilities to seamlessly collect data from a plethora of sources, including online transaction platforms, banking systems, customer interaction touchpoints, and payment gateways. We meticulously recorded every detail, from transaction amounts, dates, and times to more nuanced data such as payment methods, geographical locations, IP addresses, and device identifiers. Our developers further enriched InnoFort with advanced techniques like behavioral analysis, which monitored user interaction patterns. Furthermore, we added the geolocation tracking feature that provided context about the physical location of transactions, enabling InnoFort to flag activities in unusual or high-risk areas.

After data collection, the next step involved analyzing this data against a set of predefined rules. These rules were crafted using a domain-specific language (DSL) designed to express complex fraud detection logic in a way that was both powerful and understandable to non-programmers, such as fraud analysts. With DSL, they could create intricate patterns of behavior and transaction anomalies that signified potential fraud, including transaction frequency, irregular amounts, and sudden changes in behavior. Moreover, as new scam trends emerged, our specialists updated and deployed new anti-fraud rules immediately, ensuring InnoFort evolved in real time with the shifting landscape of cyber threats. This enhanced the system’s resilience against novel fraud tactics and significantly reduced the latency between threat identification and response.

Once a transaction is analyzed against the rule set, a fraud score is assigned to distinguish it from regular banking operations and trigger appropriate actions when a risky pattern emerges. This score quantifies the likelihood that the transaction is fraudulent based on the parameters set within the DSL rules. Transactions that score above a predefined threshold are flagged as high risk and subjected to automatic rejection or queued for manual review. Importantly, our project team ensured this threshold was not static; it could be adjusted to reflect the financial institution’s evolving risk appetite and fraud landscape. Leveraging machine learning algorithms, InnoFort continually refined its scoring criteria based on new data, fraud trends, and feedback from the review process. This ensured that the detection mechanism became increasingly accurate over time, reducing false positives while enhancing its ability to preemptively identify and mitigate fraudulent transactions.

Don’t let fraudsters outsmart your business – upgrade to open-source intelligence today

Innowise designed the open-source financial fraud detection software Innofort with flexibility in mind. We harnessed the power of rule-based and machine-learning engines to secure digital transactions and interactions across various verticals. Besides protecting funds from hacking and ensuring regulatory compliance, InnoFort can also be used in other activities requiring violation identification.

Als payment fraud detection software, InnoFort identifies unusual transaction patterns, flags suspicious account activities, and verifies user identities, protecting both financial entities and their customers from digital fraud. Additionally, it aids in regulatory compliance by monitoring transactions for activities that might violate anti-money laundering (AML) and know-your-customer (KYC) regulations.

InnoFort can also protect businesses against spam, blocking unsolicited, often irrelevant, or inappropriate content, including text messages, social media posts, and website comments. At the same time, it combats fraudulent communications that appear to come from a reputable source, often mimicking the look and feel of emails from well-known organizations, banks, or services.

InnoFort’s advanced content filtering technology goes beyond just identifying and blocking offensive language in chats and comments. By automatically detecting and filtering out profanity, it fosters a safer and more inclusive online environment where participants can engage in a welcoming manner. This proactive approach enhances user experience and upholds community standards.

"Open-source financial fraud detection software is a perfect option for businesses that don’t have deep pockets but still face the big challenge of dealing with scamming. Open-source solutions offer the best of both worlds: they’re affordable for those who are careful with their spending yet powerful enough to deter fraudsters. The community behind them makes them stand out, constantly improving and updating the software. It means that even small businesses can now stand strong against fraud, without breaking the bank."

Alexander Nemzow

Delivery manager & FinTech expert at Innowise

Open-Source financial fraud detection software development presented unique challenges, especially when balancing the collaborative nature of open-source projects with the nuanced requirements of fraud detection.

One of the fundamental challenges our specialists encountered in deploying ML-driven engines for fraud detection was the necessity for accurately labeled data. Labeling involves identifying and marking data points as either “good” (legitimate) or “bad” (fraudulent), which is crucial for training ML models to recognize similar patterns in future transactions. However, mass labeling is not feasible in modern-day fraud detection software due to the data complexity and the fraud’s nuanced nature. The number of malicious transactions is usually a very small proportion of all financial transactions, and their characteristics vary widely, making it difficult to label large datasets accurately.

As technology evolves, so do the methods employed by fraudsters. New tools and techniques enable criminals to launch hard-to-detect fraud attacks that endanger the safety of digital funds. This constant evolution presents a moving target for fraud detection systems, requiring ongoing adaptation and enhancement of algorithms. Open-source software adds another layer of complexity since updates and improvements must be managed in a manner that leverages the community’s contributions while ensuring the system’s integrity and effectiveness. Keeping up with these advancements requires a proactive approach to incorporating new detection methodologies, monitoring emerging fraud trends, and integrating cutting-edge technologies.

Many clients, especially in the financial sector, prefer to keep their fraud detection algorithms confidential. This preference poses a challenge for open-source projects, which thrive on transparency and communal information sharing. The dilemma arises from the need to balance the open-source ethos with the clients’ demand for privacy and security. Clients worry that disclosing their fraud detection strategies could provide fraudsters with insights into how to circumvent these measures. Addressing this concern requires developing a framework that allows clients to benefit from the collective advancements of open-source solutions while maintaining the confidentiality of their specific implementations.

Opt for InnoFort to get a budget-conscious white-label solution with disruptive functionality.

Innowise forged a white-label open-source fraud detection software that combines robust, dynamic rule-based, and machine learning engine capabilities to offer an unparalleled defense mechanism against scams. Our engineers developed InnoFort not just to keep pace but to stay several steps ahead of intruders, ensuring financial operations are safeguarded against even the most sophisticated threats without compromising on quality or capability. This democratizes access to state-of-the-art fraud detection, making it accessible for businesses of all sizes and budgets.

Selecting Innowise means partnering with a team possessing profound expertise and a firsthand understanding of the intricacies and challenges within the financial sector. We invite you to leverage our experience and technology to fortify your operations and ensure proactive fraud prevention rather than reactive responses to malicious attempts. Choose Innowise, and let InnoFort become an unbreachable fortress around your digital assets.

Open-source software significantly reduces costs by eliminating expensive license fees associated with proprietary solutions. It offers the flexibility to customize and scale the software according to your specific needs without additional costs, ensuring you only invest in the services on demand.

Open-source software is often misconceived as less secure; however, its transparency is actually a strength. The open visibility of the source code allows for extensive peer review, enabling vulnerabilities to be identified and addressed promptly by the community. Additionally, you can implement custom security measures and enhancements to further fortify the software according to your security policies.

Deploying and maintaining open-source software may incur costs related to hosting, customization, support, and possibly integrating third-party services. However, these expenses are generally much lower than the total ownership cost for proprietary software.

Absolutely. You have the freedom to modify the code to tailor the software’s functionality, integration capabilities, and user interface to align with your company’s specific requirements and workflows perfectly and finally get the best financial fraud detection software.

Firstly, our consultants will help you map out an implementation plan and identify technical and business requirements. Then, the dedicated project team will proceed to implement InnoFort modules, configuring and customizing features in line with previously elicited requirements.

Bewerten Sie diesen Artikel:

4.8/5 (37 bewertungen)

Ähnliches zum Lesen

Sobald wir Ihre Anfrage erhalten und bearbeitet haben, werden wir uns mit Ihnen in Verbindung setzen, um Ihre Projektanforderungen zu besprechen und eine NDA für die Vertraulichkeit der Informationen zu unterzeichnen.

Nach der Prüfung der Anforderungen erstellen unsere Analysten und Entwickler einen Projektvorschlag, der Arbeitsumfang, Teamgröße, Zeit- und Kostenschätzung enthält.

Wir vereinbaren einen Termin mit Ihnen, um das Angebot zu besprechen und eine Vereinbarung zu treffen.

Wir unterzeichnen einen Vertrag und beginnen umgehend mit der Arbeit an Ihrem Projekt.

© 2007-2024 Innowise. Alle Rechte vorbehalten.

Datenschutzrichtlinie Cookies-Richtlinie.

Innowise Sp. z o.o Ul. Rondo Ignacego Daszyńskiego, 2B-22P, 00-843 Warschau, Polen

Mit der Anmeldung erklären Sie sich mit unseren der Datenschutzrichtlinie geschickt zu bekommen

Vielen Dank!

Ihre Nachricht wurde gesendet.

Wir werden Ihre Anfrage bearbeiten und Sie so schnell wie möglich kontaktieren.

Vielen Dank!

Ihre Nachricht wurde gesendet.

Wir werden Ihre Anfrage bearbeiten und Sie so schnell wie möglich kontaktieren.