Il tuo messaggio è stato inviato.

Elaboreremo la vostra richiesta e vi ricontatteremo al più presto.

Il modulo è stato inviato con successo.

Ulteriori informazioni sono contenute nella vostra casella di posta elettronica.

Selezionare la lingua

Siamo onesti: le banche non sono cieche di fronte al mondo fisico. Da anni dispongono di sportelli bancomat, contapassi, caveau intelligenti e persino di dati di geolocalizzazione. Il problema? Quei dati raramente parlano con i sistemi che contano. Rimangono nei silos, reagiscono troppo lentamente o non raggiungono mai i responsabili delle decisioni.

È qui che l'Internet delle cose (IoT) riscrive silenziosamente le regole. Non con gadget luccicanti, ma con un contesto che collega effettivamente i punti dati. Bancomat intelligenti che rilevano le manomissioni prima che avvengano. Offerte iper-personalizzate attivate nel momento in cui un cliente entra in un negozio partner. L'IoT non è una questione di più dispositivi. Si tratta di trasformare il mondo fisico in uno strato di dati che le banche possono finalmente utilizzare.

In questo post, andrò oltre le parole d'ordine e analizzerò dove l'IoT sta già rimodellando le operazioni, l'esperienza del cliente e il rischio nel settore bancario, e dove potrebbe emergere silenziosamente il prossimo vantaggio competitivo.

Prima di scoprire cosa è possibile fare con l'IoT nel settore bancario, cerchiamo di chiarire cos'è veramente e perché improvvisamente è più importante di cinque anni fa.

L'IoT nel settore bancario, ovvero l'uso di sensori e sistemi connessi per raccogliere dati reali, non riguarda i dispositivi. Si tratta di un nuovo livello di dati del mondo fisico in tempo reale che possono informare le decisioni digitali. Consideratela meno come una "tecnologia" e più come una infrastruttura di segnalazione strategica.

Le banche sono sempre state ricche di dati, ma storicamente si trattava di dati transazionali, comportamentali e retrospettivi. L'IoT introduce qualcosa di fondamentalmente diverso: consapevolezza della situazione. Porta il tempo, il luogo, il movimento, la presenza e persino l'ambiente nello stack logico. E per un settore che fa soldi con il tempismo e la fiducia, non è un cambiamento da poco.

Questo è importante perché i sistemi digitali che le banche hanno ottimizzato nell'ultimo decennio - CRM, piattaforme bancarie di base, motori di frode - sono stati costruiti per rispondere a input provenienti da click, tap e numeri. Non sono stati costruiti per ingerire e agire sui flussi di sensori, sui segnali di localizzazione o sui trigger ambientali.

Ora possono farlo. Grazie ai progressi della edge computing, 5G e architetture API-first. I dati IoT possono finalmente essere veloci, integrati e significativi, anziché isolati, ritardati e rumorosi.

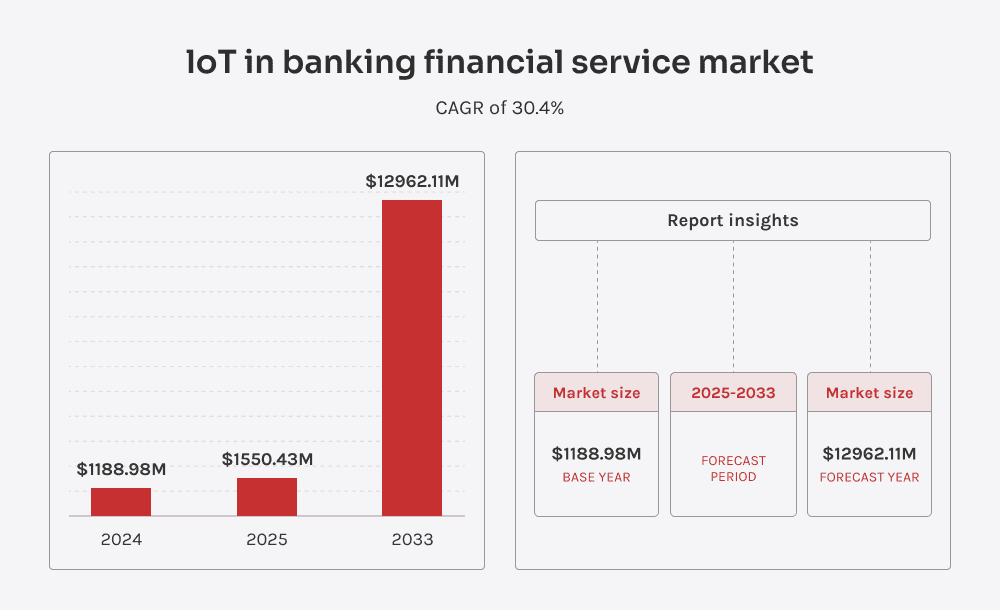

E l'investimento riflette questo cambiamento. Il mercato dell'IoT nel settore dei servizi bancari e finanziari è stato valutato pari a $1,19 miliardi nel 2024 e si prevede una crescita di ben 30,4% all'anno, fino a raggiungere quasi $13 miliardi entro il 2033. Non si tratta di sperimentazione, ma di infrastrutture costruite su scala.

Ora che abbiamo chiarito che cos'è l'IoT nel settore bancario, c'è un'altra area che non sempre riceve la chiarezza che merita: i benefici strategici. Non si tratta solo di "efficienze" superficiali o di miglioramenti tecnologici, ma di risultati che possono effettivamente migliorare l'attività dell'azienda.

Un profilo statico non è in grado di cogliere le esigenze del cliente in quel momento, ma l'IoT sì. Che si tratti di rilevare il movimento nei pressi di una filiale o il comportamento in un negozio partner, I segnali del mondo fisico ora alimentano i motori di personalizzazione in tempo reale. Il risultato? Un migliore targeting, tassi di coinvolgimento più elevati e una drastica riduzione delle offerte non pertinenti.

Perché riscaldare una filiale vuota o inviare contanti a un bancomat mezzo pieno? L'IoT consente di adattare dinamicamente tutto, dal personale alle utenze, ai programmi di consegna. Questo porta a operazioni più snelle, costi energetici ridotti e meno problemi logistici, soprattutto nelle reti di grandi dimensioni.

La manutenzione "break-fix" è costosa, lenta e dispendiosa. Con gli ATM, le casseforti e le apparecchiature di servizio connesse che segnalano stress e anomalie in tempo reale, le banche possono passare alla manutenzione predittiva e basata sulle condizioni. Ciò significa meno interruzioni, minori costi di riparazione e maggiore durata degli asset.

I sistemi di sicurezza tradizionali non riescono a riconoscere minacce in tempo reale come lo skimming o la manomissione fino a quando non è troppo tardi. Dispositivi IoT rilevare immediatamente vibrazioni anomale, accessi non autorizzati o tentativi di effrazione. Questo cambiamento riduce drasticamente i tempi di risposta, riduce le perdite per frode e rafforza la fiducia dei cittadini nei canali self-service.

Gli obiettivi di sostenibilità non possono essere raggiunti utilizzando stime e fogli di calcolo. L'IoT rileva il consumo effettivo delle risorse, fino al kilowatt e al minuto di utilizzo. Le banche ottengono dati precisi per ottimizzare le operazioni delle filiali, ridurre le emissioni e tagliare gli sprechi trasformando l'ESG in un vantaggio misurabile.

Posizione, comportamento del dispositivo, movimento: l'IoT introduce nuove dimensioni nella valutazione del rischio che i sistemi tradizionali ignorano. Quando questi segnali confluiscono nei motori antifrode o nei controlli di conformità, riducono i falsi positivi, accelerano le approvazioni legittime e migliorano la precisione delle indagini. Meno utenti bloccati erroneamente, onboarding più rapido, migliori audit trail.

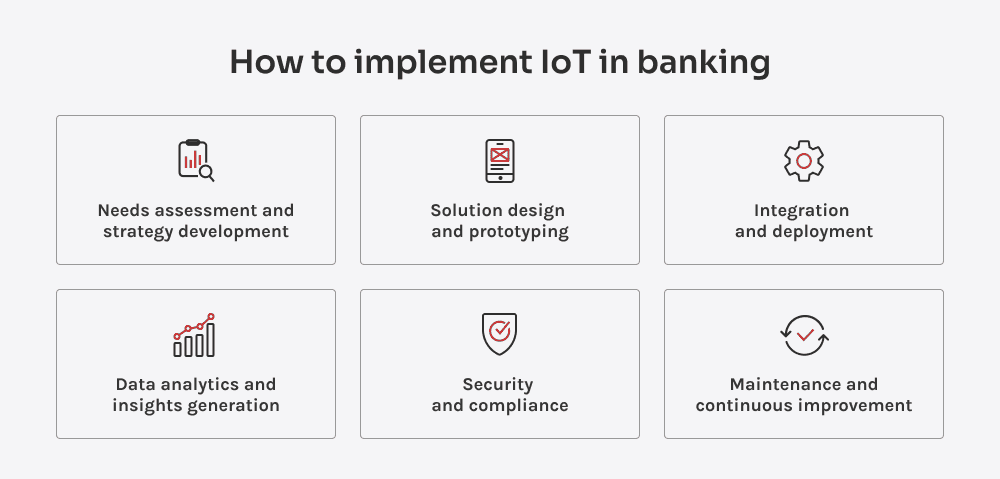

Ora che avete visto cosa l'IoT può veramente offrire, parliamo di esecuzione. Di seguito sono riportate le fasi principali dell'implementazione, ognuna con le aree critiche su cui concentrarsi. Non si tratta di fasi univoche: ogni banca ha bisogno di un proprio progetto. Ma una cosa è costante: un'esecuzione IoT di successo richiede competenza. Avere le partner giusto al vostro fianco non è un optional, ma un obbligo.

Ogni iniziativa IoT deve iniziare con un chiaro obiettivo aziendale legato a KPI misurabili. Questa fase allinea l'IT, le operazioni, la compliance e la CX per definire i casi d'uso e la proprietà. Senza chiarezza strategica, anche una soluzione tecnicamente valida è destinata a cadere nel vuoto.

Questa fase consiste nell'architettare il modo in cui i dati fluiscono dai dispositivi edge attraverso le API verso i sistemi principali. I prototipi devono testare la logica end-to-end, non solo le prestazioni dei dispositivi. Le decisioni Cloud vs. edge, la latenza e l'interoperabilità sono fattori tecnici chiave in questa fase.

Una vera integrazione significa sincronizzare i dati IoT con i core legacy, i sistemi di frode, i CRM e i motori di conformità. Le architetture event-driven e gli strumenti di elaborazione dei flussi come Kafka sono essenziali per la reattività in tempo reale. L'implementazione deve includere test di carico, segmentazione della rete e piani di rollback.

I dati dei sensori non hanno senso finché non vengono elaborati in tempo reale e collegati alla logica aziendale. Le piattaforme di analisi dei flussi (ad esempio, Flink, Azure Stream Analytics) consentono di ottenere approfondimenti in tempo reale, rilevamento di anomalie e trigger contestuali. Se le intuizioni non vengono rese operative, si tratta solo di rumore digitale.

L'IoT richiede un'architettura Zero Trust dall'edge al cloud: identità del dispositivo, canali crittografati e aggiornamenti OTA sicuri sono la base. L'integrazione con gli strumenti SIEM esistenti garantisce la visibilità delle minacce. I quadri normativi come GDPR e PSD2 richiedono la piena verificabilità dei dati generati dall'IoT.

I sistemi IoT si degradano rapidamente: firmware, sensori e pipeline di dati hanno tutti bisogno di cure. Le banche devono monitorare lo stato di salute dei dispositivi, inviare aggiornamenti OTA e riqualificare i modelli di ML in base ai cambiamenti dell'ambiente. Il monitoraggio continuo garantisce prestazioni e ROI sostenuti.

L'IoT sta silenziosamente producendo cambiamenti reali nel settore bancario e finanziario, trasformando il modo in cui le istituzioni operano, servono e rispondono nel mondo fisico. Di seguito sono riportati alcuni dei modi più significativi in cui le banche stanno già mettendo in pratica l'IoT nelle loro operazioni e nell'esperienza dei clienti.

I moderni ATM sono dotati di autenticazione biometrica, sensori di manomissione e telemetria a livello di dispositivo. Rilevano le attività sospette in tempo reale, segnalano le necessità di manutenzione e migliorano la sicurezza del self-service, il tutto senza l'intervento umano.

I sensori tengono traccia del traffico pedonale, della lunghezza delle code e dei movimenti dei clienti per ottimizzare il personale, la segnaletica digitale e i controlli ambientali. In questo modo le filiali diventano ambienti dinamici che rispondono alla domanda in tempo reale, non a programmi statici.

Gli indossabili forniscono dati comportamentali e contestuali, come i modelli di movimento o i tempi di pagamento, che arricchiscono i profili dei clienti. Le banche utilizzano questi dati per la personalizzazione in tempo reale, l'autenticazione passiva o i prodotti finanziari legati al benessere.

I beacon Bluetooth e le app abilitate al GPS consentono alle banche di rilevare la presenza dei clienti nelle filiali o nelle sedi dei partner. In questo modo, è possibile effettuare promozioni localizzate, code prioritarie e servizi personalizzati non appena si varca la soglia.

Abbiamo visto dove l'IoT sta avendo un impatto nel settore bancario e finanziario. Ora diamo un'occhiata a come viene implementato sul campo. Di seguito, ho illustrato le tecnologie già in uso presso le banche e le istituzioni finanziarie. Ognuna di esse svolge un ruolo distinto nel rendere le infrastrutture fisiche più intelligenti, sicure e reattive.

Gli ATM connessi all'IoT segnalano in tempo reale lo stato del dispositivo, rilevano le manomissioni e ottimizzano la gestione del contante attraverso avvisi di ricarica predittivi. Spesso si trovano in aree ad alto traffico o remote, dove è fondamentale ridurre al minimo i tempi di inattività.

Utilizzati in filiale e nei punti vendita partner, questi terminali gestiscono le transazioni senza contatto e sincronizzano i dati comportamentali tra i profili dei clienti. Sono particolarmente efficaci negli spazi di vendita al dettaglio in co-branding dove le banche vogliono estendere i servizi oltre le filiali tradizionali.

Gli smartwatch, gli anelli e i fitness tracker consentono di effettuare pagamenti senza attriti, catturando al contempo segnali comportamentali ricchi di contesto. Questa tecnologia entra tipicamente in gioco durante le esperienze mobile-first, come i sistemi di transito o la vendita al dettaglio rapida.

Queste carte abilitate all'IoT ruotano i loro codici CVV in base al tempo o alle regole di utilizzo, riducendo in modo significativo le frodi "card-not-present". Sono progettate per pagamenti sicuri basati su e-commerce e abbonamenti, dove le credenziali statiche sono più vulnerabili.

I motori context-aware verificano le transazioni in base a fattori fisici come la prossimità del dispositivo, la geolocalizzazione o l'input biometrico. L'STV viene spesso applicato nelle applicazioni di mobile banking o nei punti vendita per consentire l'autenticazione in tempo reale e basata sul rischio.

Il sistema riorganizza gli ordini delle code, avvisa il personale e regola la segnaletica digitale secondo le necessità. Questi sistemi sono comunemente utilizzati nelle filiali più grandi o nelle sedi principali per migliorare il flusso del servizio e ridurre i tempi di attesa percepiti.

Le piattaforme di connettività in filiale tracciano gli spostamenti dei clienti, consentono l'erogazione di contenuti georeferenziati e supportano l'instradamento dei servizi su base mobile. Supportano interazioni consapevoli della posizione, ad esempio guidando il cliente al banco giusto o attivando le notifiche delle app pertinenti.

I sensori IoT monitorano l'illuminazione, l'HVAC e l'utilizzo delle apparecchiature in base all'occupazione e all'attività della filiale, regolando poi automaticamente il comportamento del sistema. Il più delle volte, questi sistemi funzionano dietro le quinte di intere reti di filiali per rispettare gli obiettivi di budget e di ESG.

I display connessi si aggiornano in tempo reale in base alle condizioni della filiale, alle promozioni o ai segmenti di clientela presenti in loco. Li vedrete all'ingresso, nelle aree di attesa o vicino agli sportelli bancomat, adattando i contenuti in base all'ora del giorno o al traffico corrente.

Telecamere intelligenti, controllo degli accessi basato su IoT e rilevamento delle minacce tramite sensori lavorano insieme per proteggere sia i clienti che le infrastrutture. Queste tecnologie sono parte integrante di caveau, sale server e vestiboli ATM 24/7, dove gli avvisi in tempo reale sono fondamentali.

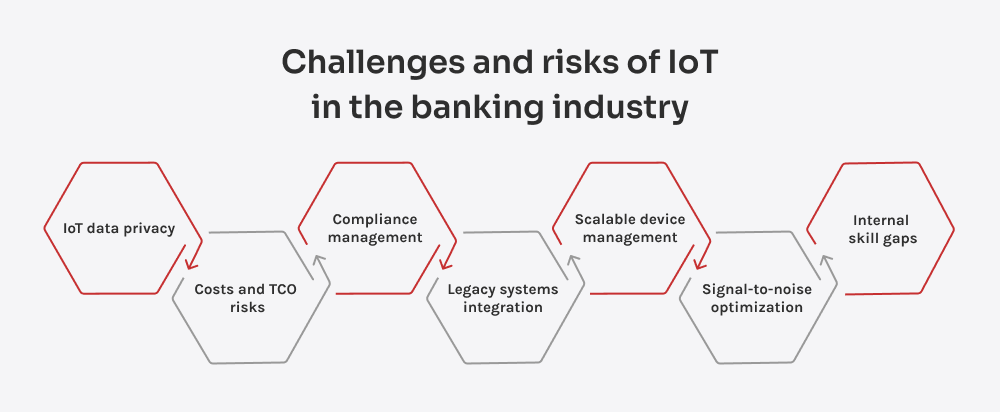

Tutto ciò può sembrare stimolante, e lo è. Ma come ogni trasformazione significativa, l'implementazione dell'IoT comporta una serie di sfide. Ma come ogni trasformazione significativa, l'implementazione dell'IoT comporta una serie di sfide. Non si tratta di problemi irrisolvibili, ma richiedono un'attenta pianificazione e la giusta strategia tecnologica. Di seguito, ho illustrato i rischi più comuni e i modi pratici per affrontarli.

L'IoT introduce vulnerabilità in tutto lo stack, dai dispositivi edge non protetti alla crittografia debole in transito. Qualsiasi esposizione di dati PII o di transazioni rappresenta un rischio importante. Adottare Zero Trust, applicazione della crittografia TLS e integrazione dell'IoT con gli strumenti SIEM aiuta a proteggere i dati end-to-end.

I costi dell'IoT non si fermano all'implementazione. La manutenzione dei dispositivi, la larghezza di banda, gli aggiornamenti software e le dipendenze dai fornitori possono far lievitare il costo totale di proprietà. È importante pianificare il TCO in anticipo, utilizzare hardware modulare e supportare gli aggiornamenti firmware OTA per rimanere flessibili ed efficienti dal punto di vista dei costi.

I flussi di dati IoT sfidano i modelli tradizionali di proprietà, archiviazione ed elaborazione. Regolamenti come il GDPR e la PSD2 richiedono il pieno controllo sui dati dei sensori, anche quelli provenienti da bancomat o beacon. Le banche devono quadri di governance con regole chiare per la minimizzazione, il consenso e il controllo dei dati geografici.

La maggior parte dei sistemi principali non è stata costruita per i dati IoT in tempo reale e ad alto volume. La scarsa integrazione provoca ritardi, silos di dati e interruzioni del flusso di lavoro. Architettura event-driven, gateway API e middleware disaccoppiato aiutare a colmare il divario senza pesanti interruzioni.

In scala, la deriva dei sensori, i guasti alle batterie e il firmware obsoleto diventano rischi operativi. Senza monitoraggio, le reti IoT si degradano rapidamente. Per superare questo problema, è fondamentale investire in strumenti di osservabilità, controlli automatizzati sullo stato di salute e capacità di aggiornamento OTA a livello di flotta.

I sistemi più vecchi o meno ottimizzati possono essere sommersi da dati IoT non filtrati, rallentando le analisi e aumentando i falsi positivi. L'edge computing, il filtraggio dei flussi e l'acquisizione basata su regole aziendali aiutano a preelaborare i dati alla fonte, in modo da trasmettere o memorizzare solo le informazioni rilevanti.

Il successo dell'IoT richiede l'allineamento tra IT, operazioni, conformità e strategia, ma la maggior parte delle banche non dispone di team con l'intero spettro di competenze. Le carenze di competenze e la proprietà isolata bloccano i progetti. Aggiornamento, incentrato sull'IoT DevOps e rendere l'IoT parte di una più ampia trasformazione digitale sono fondamentali per scalare in modo efficace.

Vi state chiedendo quale sarà il futuro dell'IoT? È una domanda opportuna, dato che la tendenza si muove verso un'integrazione più profonda, confini sfumati tra le tecnologie e una maggiore intelligenza del mondo reale. Diamo quindi un'occhiata a cosa c'è dietro l'angolo per l'IoT nel settore bancario e finanziario, e a come probabilmente influenzerà il prossimo futuro.

La prossima evoluzione dell'IoT nel settore bancario non si limiterà a raccogliere dati, ma li elaborerà e agirà ai margini. I dispositivi eseguiranno modelli leggeri di intelligenza artificiale per rilevare le anomalie, prevedere le esigenze e attivare microdecisioni all'istante, senza inviare tutto al cloud. Ciò consente un rilevamento più rapido delle frodi, ambienti di filiale adattivi e un servizio clienti consapevole del contesto.

Man mano che l'IoT si espande oltre le mura delle filiali, le banche dovranno integrarsi con piattaforme di terze parti per rimanere rilevanti. Aspettatevi API e standard finanziari aperti per colmare il divario tra i servizi finanziari e i punti di contatto del mondo reale. L'IoT diventerà un'interfaccia fondamentale tra i sistemi bancari e la vita quotidiana dei clienti.

Ci stiamo muovendo verso sistemi che non si limitano a percepire il contesto, ma agiscono in modo autonomo. L'IoT, combinato con il ML, consentirà di ottenere approvazioni in tempo reale, prezzi dinamici, risposte alle frodi e offerte personalizzate senza attendere l'intervento umano. Il risultato: decisioni più rapide, riduzione del carico operativo e un'esperienza cliente più adattiva.

Man mano che le banche raccolgono più dati ricchi di contesto dagli ambienti fisici, crescerà la pressione per gestirli in modo responsabile. Il futuro dell'IoT richiederà una gestione granulare del consenso e analisi che preservino la privacy, mentre tecnologie come la privacy differenziale e le prove di conoscenza zero potrebbero diventare parte dello stack dei dati finanziari.

Le autorità di regolamentazione e le parti interessate stanno spingendo le banche a dimostrare il loro Impegni ESG e l'IoT offre i dati per sostenerlo. Dal monitoraggio dell'uso dell'energia nelle filiali all'ottimizzazione dei cicli di viaggio e delle attrezzature, i dati dei sensori confluiranno nei report ESG in tempo reale e nei cruscotti di conformità. La sostenibilità passerà dai principi alla pratica, grazie all'IoT integrato.

Le banche stanno passando dalla proprietà dell'hardware a modelli basati su servizi in cui le funzionalità IoT vengono consumate su richiesta. L'IoT-as-a-Service consente una scalabilità più rapida, aggiornamenti più semplici e OPEX prevedibili invece di pesanti CAPEX iniziali. Questo modello aprirà le porte a una sperimentazione più agile e a un allineamento più stretto con le strategie bancarie cloud-native.

Ora che vi ho illustrato i pilastri fondamentali dell'IoT nel settore bancario, vi starete chiedendo come farlo funzionare per la vostra azienda. Se non state ancora utilizzando l'IoT, questo è il momento di prenderlo in considerazione. E se lo state facendo, vale la pena di chiedersi se ne state davvero traendo il massimo.

In ogni caso, il punto di partenza più intelligente è una chiara valutazione della propria posizione e delle reali opportunità. Noi di Innowise siamo qui per fornire Guida esperta e vi aiuteremo a trasformare le vostre iniziative IoT in valore aziendale misurabile.

Siarhei guida la nostra direzione FinTech con una profonda conoscenza del settore e una chiara visione della direzione in cui si sta muovendo la finanza digitale. Aiuta i clienti a orientarsi tra normative complesse e scelte tecniche, dando forma a soluzioni che non sono solo sicure, ma costruite per la crescita.

Il tuo messaggio è stato inviato.

Elaboreremo la vostra richiesta e vi ricontatteremo al più presto.

Iscrivendosi si accetta il nostro Informativa sulla privacy, compreso l'uso dei cookie e il trasferimento dei vostri dati personali.