Su mensaje ha sido enviado.

Procesaremos su solicitud y nos pondremos en contacto con usted lo antes posible.

El formulario se ha enviado correctamente.

Encontrará más información en su buzón.

Seleccionar idioma

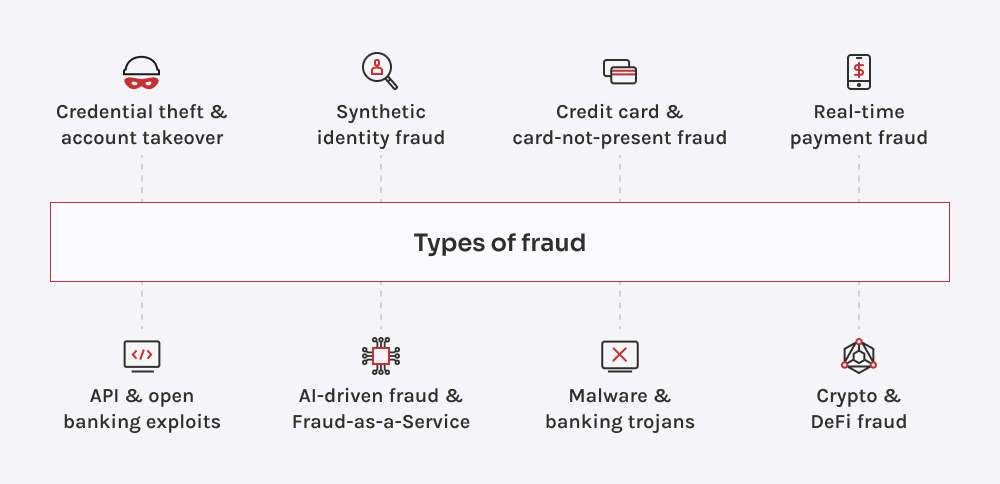

No se puede luchar contra lo que no se conoce a fondo. Y aunque el fraude está en constante evolución, no olvidemos que algunos de los trucos más antiguos del libro siguen estando en juego. Nosotros hemos madurado, pero ellos también se han adaptado. Así que, antes de sumergirnos en la prevención, echemos un vistazo a las técnicas de fraude más comunes que amenazan a los bancos y FinTechs hoy en día y por qué una detección de fraude fuerte y adaptable en los servicios financieros es más importante que nunca.

El robo de credenciales y la ATO se producen cuando los estafadores utilizan credenciales robadas para acceder a cuentas de usuario. Utilizan trucos como el phishing basado en inteligencia artificial, el relleno de credenciales y el malware para burlar la seguridad. Otras tácticas más avanzadas, como el secuestro de sesiones, los ataques de intermediario (MitM) y el intercambio de SIM, les permiten interceptar los códigos de autenticación y vaciar las cuentas antes de que nadie se dé cuenta.

Los estafadores mezclan datos personales reales y falsos -a menudo utilizando IA- para crear identidades que en realidad no pertenecen a nadie. Estos perfiles sintéticos pasan desapercibidos en los controles de seguridad, lo que permite a los delincuentes abrir cuentas bancarias, pedir préstamos y blanquear dinero. Sin una víctima real que denuncie el fraude, la actividad fraudulenta suele pasar desapercibida hasta que es demasiado tarde. Detectar esto requiere una IA sofisticada y un sólido sistema de gestión del fraude en la banca.

Con los sistemas de pago instantáneo, los defraudadores aprovechan la rapidez y la irreversibilidad de las transacciones para mover fondos robados antes de ser detectados. Entre las tácticas más comunes se encuentran el fraude de pago push autorizado (APP) y las redes de mulas que dispersan rápidamente el dinero ilícito. Una vez que el dinero desaparece, no hay devolución, y los bancos necesitan una supervisión avanzada del fraude bancario para detectar las amenazas antes de que se intensifiquen.

Los estafadores roban los datos de las tarjetas mediante skimming, filtración de datos y phishing, y los utilizan para realizar compras sospechosas en línea sin necesidad de una tarjeta física. Llevan a cabo estafas como el fraude de devolución de cargo, el relleno de credenciales y los ataques de bots, acumulando cargos antes de que nadie se dé cuenta. Con la información de las tarjetas robadas inundando la red oscura, los bancos y los comerciantes tienen que hacer frente a las consecuencias.

A medida que los bancos y las empresas de tecnología financiera confían más en las API bancarias abiertas, los estafadores buscan brechas de seguridad para robar datos y secuestrar transacciones. Una autenticación débil, API mal configuradas y puntos finales expuestos permiten a los atacantes manipular cuentas, iniciar pagos no autorizados o extraer datos financieros confidenciales. Con más integraciones de terceros que nunca, un solo eslabón débil puede abrir la puerta a un fraude a gran escala.

Los estafadores utilizan malware y troyanos bancarios para colarse en las cuentas, robar credenciales y manipular las transacciones. Se propagan a través de correos electrónicos de phishing, aplicaciones falsas y extensiones de navegador sospechosas, dando a los atacantes acceso total a las sesiones bancarias. Algunos troyanos son tan avanzados que incluso pueden saltarse la autenticación multifactor (MFA), lo que los convierte en una pesadilla tanto para los bancos como para los usuarios.

La IA ayuda a los delincuentes a automatizar estafas, eludir controles de seguridad y generar voces y vídeos falsos para engañar a bancos y clientes. Mientras tanto, la FaaS ha convertido la ciberdelincuencia en un negocio, con kits de phishing listos para usar, herramientas de relleno de credenciales y bots basados en IA disponibles para alquilar en la web oscura. Esto permite incluso a los estafadores con menos conocimientos lanzar ataques avanzados, lo que hace que el fraude financiero sea más difícil de atrapar y detener.

A medida que los bancos y las FinTech se sumergen en las criptomonedas, el fraude evoluciona con ellos. No estamos hablando solo de tirones de alfombra ocasionales: los atacantes están aprovechando los defectos de los contratos inteligentes, los préstamos flash y los trucos entre cadenas para mover los activos robados antes de que nadie se dé cuenta. Con transacciones rápidas y anónimas, la presión sobre las instituciones para detectar y responder en tiempo real es mayor que nunca.

El fraude no siempre es ruidoso, obvio o fácil de detectar: puede ser sutil, adaptable y a menudo se cuela por donde nadie mira. Por eso, la detección moderna del fraude en la banca no consiste sólo en detectar señales de alarma. Se trata de saber cómo piensan los defraudadores, dónde se debilitan los sistemas y cuándo actuar. Entonces, ¿cómo se mantienen en el juego los mejores sistemas? Veámoslo más de cerca.

La detección del fraude no consiste en una solución mágica, sino en combinar las tecnologías adecuadas para detectarlo antes de que se propague. Ahora que hemos visto cómo funcionan los distintos métodos de detección, vamos a explorar la tecnología que los impulsa en entornos bancarios reales.

| Tecnología | Cómo funciona | Características principales | Soluciones populares |

| Sistemas de gestión del fraude (SGF) | Plataformas centralizadas que agregan datos de fraude, analizan transacciones y activan alertas en tiempo real. | Supervisión de transacciones, gestión de casos y puntuación de riesgos en tiempo real | NICE Actimize, FICO Falcon, SAS Gestión del Fraude |

| AI & ML | Detecta actividades fraudulentas analizando patrones, anomalías y cambios de comportamiento. | Análisis predictivo, detección de anomalías, modelos de aprendizaje adaptativo | Feedzai, Darktrace, IBM Trusteer, DataVisor. |

| Blockchain | Evita el fraude proporcionando registros de transacciones inmutables y verificación de identidad descentralizada. | Seguridad criptográfica, contratos inteligentes, libros de contabilidad a prueba de manipulaciones | Sello de confianza, Evernym, IBM Blockchain Prevención del fraude |

| Autenticación biométrica y basada en el riesgo (RBA) | Utiliza la biometría física y de comportamiento para verificar las identidades y evaluar el riesgo de forma dinámica. | Escaneado de huellas dactilares, reconocimiento facial, biometría del comportamiento, puntuación dinámica de riesgos | BioCatch, Nuance Gatekeeper, Jumio, Onfido |

| Inteligencia de dispositivos y huellas dactilares | Identifica a los usuarios fraudulentos analizando las características de los dispositivos, la geolocalización y los patrones de conexión. | Seguimiento de IP, vinculación de dispositivos, detección de anomalías | ThreatMetrix, iovation, FingerprintJS |

| Detección de identidades sintéticas | Utiliza IA para detectar identidades fabricadas que combinan datos reales y falsos para tramas de fraude. | Agrupación de identidades, reconocimiento de patrones basado en IA, detección de documentos falsos | Socure, Sift, Experian CrossCore |

| Detección de fraudes basada en gráficos | Mapas de relaciones entre cuentas, dispositivos y transacciones para descubrir redes de fraude y mulas de dinero. | Análisis de redes sociales, análisis de vínculos entre entidades, detección de redes de fraude | Quantexa, Linkurious, GraphAware |

| Supervisión de la web oscura | Analiza foros clandestinos, mercados y bases de datos filtradas en busca de credenciales comprometidas y actividad fraudulenta. | Inteligencia sobre amenazas basada en IA, alertas de fuga de credenciales, supervisión en tiempo real | Recorded Future, SpyCloud, CybelAngel |

"El mayor error es tratar el fraude como un problema posterior al incidente: detectar, reaccionar, repetir. Pero cuando se dispara una alerta, el daño ya está hecho. La verdadera protección significa crear sistemas que hagan casi imposible el fraude desde el principio. En Innowise, le ayudamos a descubrir vulnerabilidades ocultas y a ajustar su estrategia antes de que el fraude tenga la oportunidad de colarse."

Gestor de entregas en Fintech

Detener el fraude es bueno. ¿Detenerlo antes de que empiece? Aún mejor. La verdadera prevención del fraude en el sector bancario comienza mucho antes de que se señale una transacción: empieza por el acceso, la intención y el riesgo. Y se necesita una estrategia sólida para conectar esos puntos. He aquí cómo los equipos con visión de futuro se mantienen a la vanguardia.

La constante evolución de leyes como KYC, AML y PSD2 dificulta el cumplimiento de la normativa y la prevención del fraude. Las empresas deben implantar soluciones de cumplimiento flexibles y automatizadas para adaptarse rápidamente y satisfacer las exigencias normativas.

Una seguridad estricta es crucial, pero demasiados pasos de autenticación pueden frustrar a los clientes reales y alejarlos. La clave está en utilizar una autenticación inteligente, basada en el riesgo, que añada capas adicionales solo cuando algo parezca sospechoso.

Invertir en prevención avanzada del fraude puede ser difícil con presupuestos ajustados y equipos pequeños. Dar prioridad a la automatización basada en IA y a las soluciones escalables ayuda a maximizar la protección sin gastar de más.

Los pagos transfronterizos conllevan mayores riesgos de fraude debido a las diferentes normativas, los problemas de divisas y la evolución de las tácticas de fraude. La supervisión basada en IA y los controles de fraude específicos para cada región ayudan a detectar amenazas sin ralentizar las transacciones.

El GDPR y la CCPA limitan cómo se pueden compartir los datos de fraude, incluso a través de sistemas de confianza. Por eso, muchas entidades confían ahora en la gestión segura de datos para proteger los datos confidenciales y, al mismo tiempo, permitir una detección del fraude segura y conforme a la normativa.

El fraude no siempre procede del exterior; los empleados internos pueden hacer un uso indebido del acceso en beneficio propio o confabularse con delincuentes externos. La formación periódica de los empleados, la supervisión de la actividad en tiempo real y los estrictos controles de acceso basados en funciones ayudan a reducir el riesgo de fraude.

Los estafadores siempre van un paso por delante, utilizando IA, deepfakes e identidades sintéticas para burlar la seguridad. Mantenerse proactivo con la detección de amenazas basada en IA y las actualizaciones continuas del modelo de fraude ayuda a mantener las defensas fuertes.

Los pagos en tiempo real, las criptomonedas y los monederos digitales crean brechas de seguridad antes de que las normativas se pongan al día. Implantar herramientas de prevención del fraude con supervisión en tiempo real y controles de riesgo adaptables ayuda a adelantarse a las nuevas amenazas.

Conocemos las herramientas que merece la pena utilizar y cómo hacer que funcionen para usted. Con una amplia experiencia en plataformas como Samsub y SDK.finance, ayudamos a convertir grandes plataformas en soluciones de gestión del fraude escalables y sin fisuras tanto para bancos como para FinTechs.

2025 está dejando clara una cosa: el futuro de la prevención del fraude es colaborativo, adaptativo y en tiempo real. Ya no se trata de reaccionar a posteriori, sino de anticiparse antes de que ocurra. Para las empresas de tecnología financiera y los bancos, esto significa alinear la tecnología, los equipos y los socios en torno a estrategias que siempre están aprendiendo, siempre evolucionando y siempre un paso por delante.

Las funciones de seguridad proactiva están ganando terreno y la prevención del fraude está pasando de las alertas pasivas a la acción en tiempo real. Herramientas como ANZ's "candado digital" permiten a los usuarios bloquear cuentas al instante, deteniendo el fraude antes de que se agrave. A medida que aumente su adopción, más empresas incorporarán controles activados por el usuario en aplicaciones y plataformas para que los clientes formen parte del sistema de defensa.

La colaboración está ganando impulso, con bancos, FinTechs e incluso telecos empezando a compartir señales de fraude en tiempo real mediante tecnologías seguras y que preservan la privacidad, como el aprendizaje federado. Estas redes aún están surgiendo, pero están cambiando la forma de detectar el fraude, convirtiendo la información aislada en una defensa colectiva. A medida que crezca su adopción, las empresas las utilizarán para cerrar brechas más rápidamente, detener ataques coordinados antes y hacer de la respuesta al fraude un esfuerzo de equipo.

Seamos sinceros: el fraude no va a ninguna parte. Evoluciona, se vuelve más audaz y aprende tan rápido como nosotros. La pregunta es: ¿se están adaptando sus sistemas o sólo están reaccionando? En Sistemas de detección del fraude basados en IA a la identidad descentralizada y la inteligencia compartida, las herramientas están ahí fuera. Pero sólo son tan buenas como la estrategia que las respalda. Si quiere mantenerse a la vanguardia, es hora de dejar de pensar en silos y empezar a construir la prevención del fraude como una parte viva y evolutiva de su negocio.

Su mensaje ha sido enviado.

Procesaremos su solicitud y nos pondremos en contacto con usted lo antes posible.

Al registrarse, acepta nuestra Política de privacidadincluyendo el uso de cookies y la transferencia de su información personal.