Legg igjen kontaktinformasjon, så sender vi deg oversikten vår på e-post

Jeg samtykker i å behandle personopplysningene mine for å sende personlig tilpasset markedsføringsmateriell i samsvar med Retningslinjer for personvern. Ved å bekrefte innsendingen samtykker du i å motta markedsføringsmateriell.

Takk skal du ha!

Skjemaet har blitt sendt inn.

Mer informasjon finner du i postkassen din.

Innowise er et internasjonalt selskap som utvikler programvare for hele syklusen.

selskap grunnlagt i 2007. Vi er et team på mer enn 2500+ IT-profesjonelle som utvikler programvare for andre

fagfolk over hele verden.

Om oss

Tjenester

Teknologier

Bransjer

Portefølje

nb Norsk

Om oss

Innowise er et internasjonalt selskap som utvikler programvare for hele syklusen.

selskap grunnlagt i 2007. Vi er et team på mer enn 2500+ IT-profesjonelle som utvikler programvare for andre

fagfolk over hele verden.

Last ned oversikt

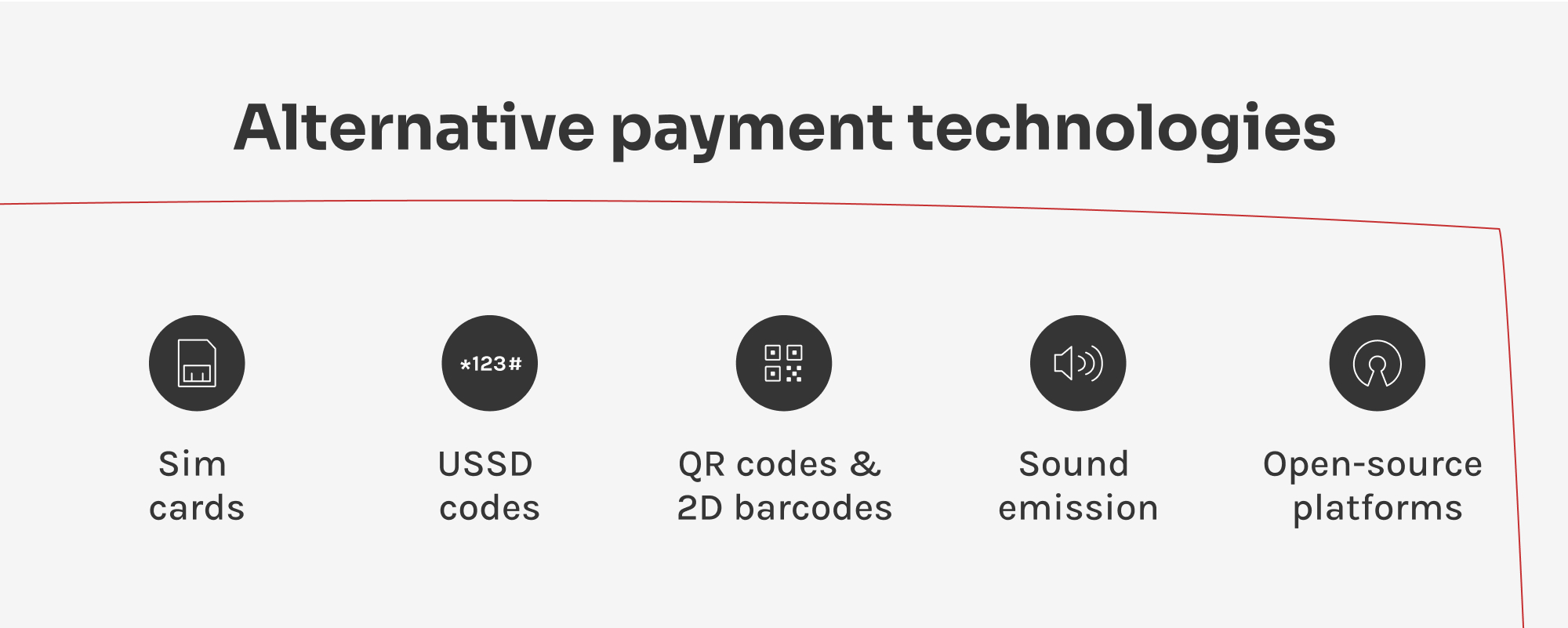

Teknologier

Alle

teknologier