Déjenos sus datos y le enviaremos un resumen por correo electrónico.

Consiento el tratamiento de mis datos personales para el envío de material publicitario personalizado de conformidad con la Política de privacidad. Al confirmar el envío, acepta recibir material de marketing

Gracias.

El formulario se ha enviado correctamente.

Encontrará más información en su buzón.

Desde plataformas bancarias hasta bolsas de criptomonedas, creamos software financiero de alto rendimiento que impulsa operaciones críticas, gestiona el riesgo y apoya el crecimiento 24 horas al día, 7 días a la semana.

Fintech

Desarrollo de software fintech

Servicios de consultoría fintech

Desarrolladores fintech de alquiler

Desarrollo de la financiación incorporada

Desarrollo de aplicaciones BNPL

Desarrollo de aplicaciones de monedero electrónico

Desarrollo de software para TPV

Pruebas de software financiero

API de la pasarela de pagos

Servicios gestionados

Servicios y soluciones

Servicios y soluciones

Servicios y soluciones

Perspectivas

¿Qué es DeFi en banca?

Blockchain en la banca

Desarrollo de aplicaciones para criptocarteras

Cotizar en una bolsa de criptomonedas

La tokenización de Sprint en el tratamiento de datos

Blockchains de capa 2 superior

Tokenización de datos

Coste de establecimiento de una criptobolsa en 2026

Los mejores lenguajes de programación de blockchain

Conócenos

Fintech

Banking

Comercio

Seguro

Blockchain

es Español

Seleccionar idioma

Desde plataformas bancarias hasta bolsas de criptomonedas, creamos software financiero de alto rendimiento que impulsa operaciones críticas, gestiona el riesgo y apoya el crecimiento 24 horas al día, 7 días a la semana.

Fintech

Desarrollo de software fintech

Servicios de consultoría fintech

Desarrolladores fintech de alquiler

Desarrollo de la financiación incorporada

Desarrollo de aplicaciones BNPL

Desarrollo de aplicaciones de monedero electrónico

Desarrollo de software para TPV

Pruebas de software financiero

API de la pasarela de pagos

Servicios gestionados

Servicios y soluciones

Ecosistema de pago electrónico

Plataforma de banca abierta

Implantación del lago de datos

RPA en la banca

Plataforma de pago digital

Activación de RA móvil

Automatización de cuentas de empresa

AI Predicción del churn

Integración de herramientas DevOps

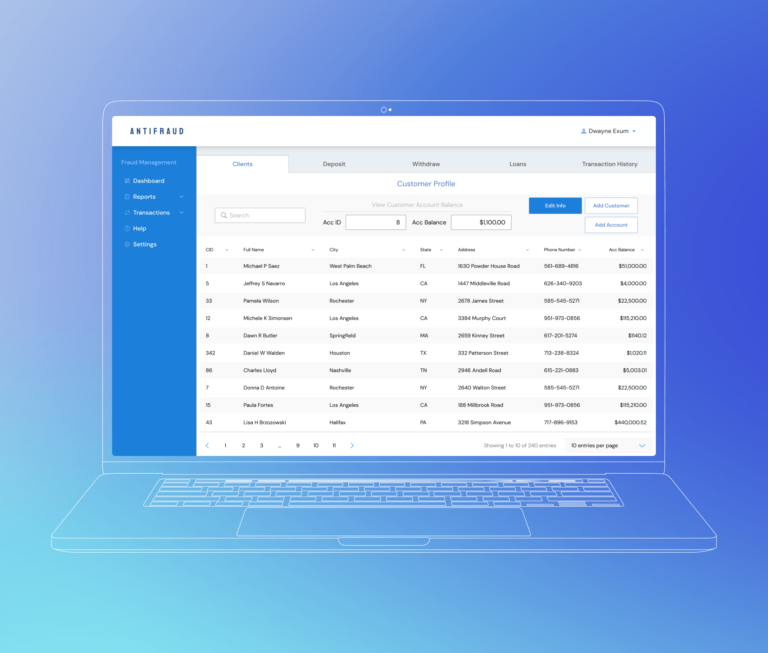

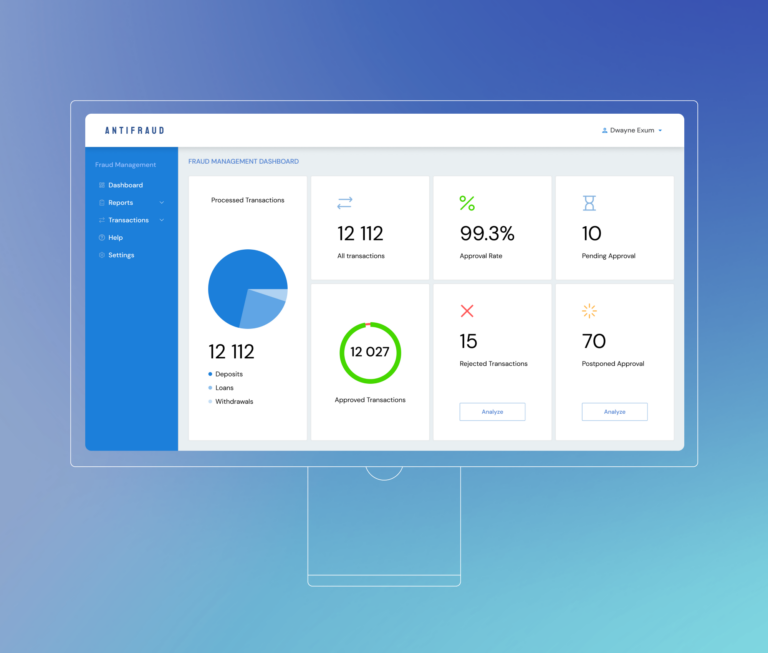

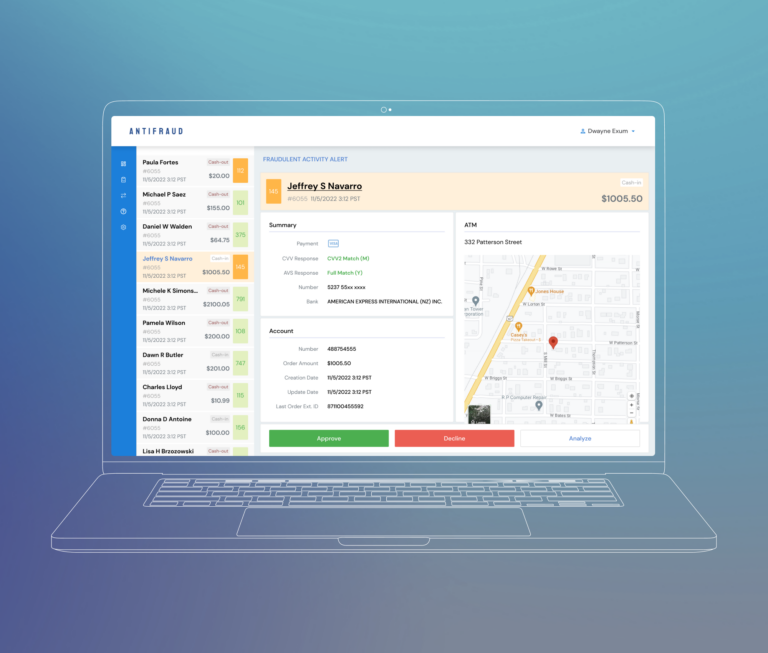

Análisis de fraudes ML

Ecosistema bancario móvil

Renovación del control de calidad de Neobank

Plataforma de pago ACH