Ihre Nachricht wurde gesendet.

Wir werden Ihre Anfrage bearbeiten und uns so schnell wie möglich mit Ihnen in Verbindung setzen.

Das Formular wurde erfolgreich abgeschickt.

Weitere Informationen finden Sie in Ihrem Briefkasten.

Sprache auswählen

Seien wir ehrlich: Banken sind nicht blind für die physische Welt. Sie verfügen seit Jahren über Geldautomaten, Filialbesucherzähler, intelligente Tresorräume und sogar Geolokalisierungsdaten. Das Problem? Diese Daten kommunizieren selten mit den relevanten Systemen. Sie liegen in Silos, reagieren zu langsam oder erreichen die Entscheidungsträger überhaupt nicht.

Hier schreibt das Internet der Dinge (IoT) still und leise die Regeln neu. Nicht mit schicken Gadgets, sondern mit Kontext, der Datenpunkte tatsächlich verbindet. Intelligente Geldautomaten, die Manipulationen erkennen, bevor sie passieren. Hyperpersonalisierte Angebote, die ausgelöst werden, sobald ein Kunde eine Partnerfiliale betritt. Beim IoT geht es nicht um mehr Geräte. Es geht darum, die physische Welt in eine Datenebene zu verwandeln, die Banken endlich nutzen können.

In diesem Beitrag gehe ich über die Schlagworte hinaus und schaue mir an, wo das IoT bereits jetzt die Betriebsabläufe, das Kundenerlebnis und das Risiko im Bankwesen verändert – und wo sich der nächste Wettbewerbsvorteil unbemerkt ergeben könnte.

Bevor wir die Möglichkeiten des IoT in der Bankenbranche erläutern, wollen wir klären, was es wirklich ist und warum es plötzlich wichtiger ist als noch vor fünf Jahren.

Beim IoT im Bankwesen – der Nutzung vernetzter Sensoren und Systeme zur Erfassung realer Daten – geht es im Kern nicht um die Geräte selbst. Es geht um eine neue Ebene von Echtzeitdaten aus der realen Welt, die digitale Entscheidungen beeinflussen können. Betrachten Sie es weniger als „Technologie“, sondern vielmehr als strategische Signalinfrastruktur.

Banken waren schon immer reich an Daten, doch historisch betrachtet handelte es sich dabei um Transaktions-, Verhaltens- und Retrospektivdaten. Das IoT bringt etwas grundlegend Neues: Situationsbewusstsein. Es integriert Zeit, Ort, Bewegung, Präsenz und sogar die Umgebung in die Logik. Und für eine Branche, die mit Zeitsteuerung und Vertrauen Geld verdient, ist das keine kleine Veränderung.

Dies ist wichtig, da die digitalen Systeme, die Banken im letzten Jahrzehnt optimiert haben – CRMs, Kernbankenplattformen, Betrugsbekämpfungsmaschinen – konzipiert sind, auf Eingaben in Form von Klicks, Tippen und Zahlen zu reagieren. Sie sind nicht darauf ausgelegt, Sensordatenströme, Standortsignale oder Umwelteinflüsse zu verarbeiten und darauf zu reagieren.

Jetzt ist es möglich. Dank Fortschritten im Edge Computing, 5G und API-First-Architekturen können IoT-Daten endlich schnell, integriert und aussagekräftig sein, anstatt isoliert, verzögert und verzerrt zu sein.

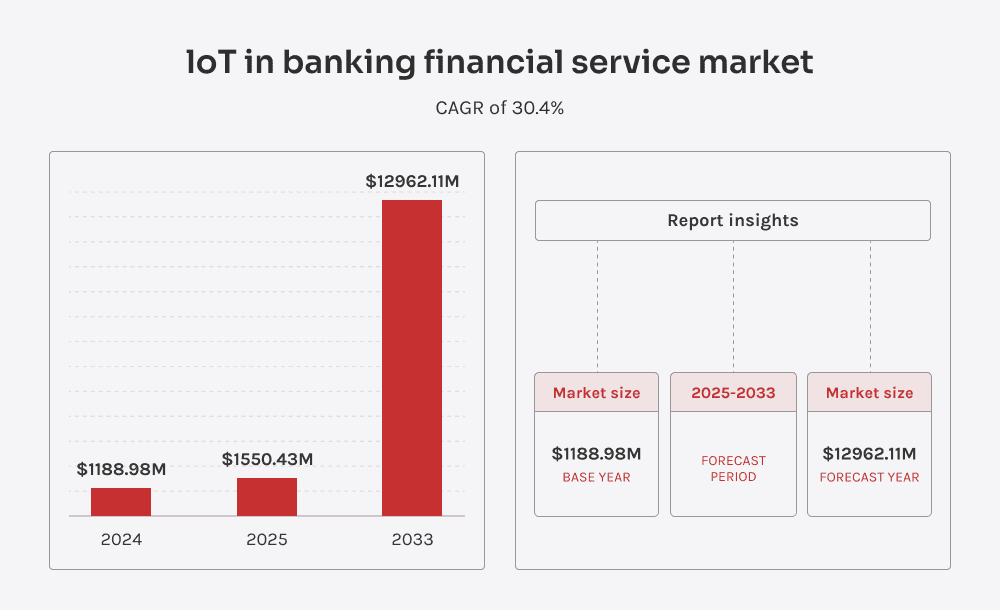

Und die Investitionen spiegeln diesen Wandel wider. Der Markt für IoT im Bank- und Finanzdienstleistungssektor wurde 2024 auf 1,19 Milliarden US-Dollar geschätzt und soll jährlich um erstaunliche 30,4 % wachsen und bis 2033 fast 13 Milliarden US-Dollar erreichen. Das ist kein Experiment, sondern der Aufbau einer Infrastruktur im großen Maßstab.

Nachdem wir nun geklärt haben, was IoT im Bankwesen eigentlich ist, gibt es einen weiteren Bereich, der nicht immer die nötige Klarheit erhält: die strategischen Vorteile. Nicht nur oberflächliche „Effizienzsteigerungen“ oder technische Verbesserungen einfach, um etwas zu verbessern, sondern Ergebnisse, die tatsächlich den entscheidenden Beitrag für Ihr Unternehmen leisten.

Ein statisches Profil kann nicht erfassen, was ein Kunde gerade braucht – das IoT hingegen schon. Ob Bewegungen in der Nähe einer Filiale oder das Verhalten in einem Partnergeschäft – Signale aus der realen Welt fließen jetzt in Echtzeit-Personalisierungs-Engines ein. Das Ergebnis? Bessere Zielgruppenansprache, höhere Interaktionsraten und ein drastischer Rückgang irrelevanter Angebote.

Wozu eine leere Filiale heizen oder Bargeld an einen halbvollen Geldautomaten überweisen? IoT ermöglicht dynamische Anpassungen in allen Bereichen – von der Personalbesetzung und Versorgungsleistungen bis hin zu Lieferplänen. Dies führt zu schlankeren Abläufen, geringeren Energiekosten und weniger Logistikaufwand, insbesondere in großen Netzwerken.

Reparaturen sind teuer, zeitaufwendig und störend. Dank vernetzter Geldautomaten, Tresore und Servicegeräte, die Belastungen und Anomalien in Echtzeit melden, können Banken auf zustandsbasierte und vorausschauende Wartung umsteigen. Das bedeutet weniger Ausfälle, geringere Reparaturkosten und eine längere Lebensdauer der Anlagen.

Herkömmliche Sicherheitssysteme übersehen Echtzeitbedrohungen wie Skimming oder Manipulation, bis es zu spät ist. IoT-Geräte erkennen ungewöhnliche Vibrationen, unbefugten Zugriff oder Einbruchsversuche sofort. Diese Entwicklung verkürzt die Reaktionszeit drastisch, reduziert Betrugsverluste und stärkt das reale Vertrauen in Self-Service-Kanäle.

Nachhaltigkeitsziele lassen sich nicht mit Schätzungen und Tabellen erreichen. IoT erfasst den tatsächlichen Ressourcenverbrauch – auf Kilowatt und Minute genau. Banken erhalten präzise Daten, um den Filialbetrieb zu optimieren, Emissionen zu reduzieren und Abfall zu vermeiden. So wird ESG zu einem messbaren Vorteil.

Standort, Geräteverhalten, Bewegung – IoT eröffnet neue Dimensionen der Risikobewertung, die herkömmliche Systeme ignorieren. Wenn diese Signale in Betrugserkennungs-Engines oder Compliance-Prüfungen einfließen, reduzieren sie Fehlalarme, beschleunigen legitime Genehmigungen und verbessern die Präzision von Ermittlungen. Weniger fälschlicherweise gesperrte Benutzer, schnelleres Onboarding und bessere Prüfpfade.

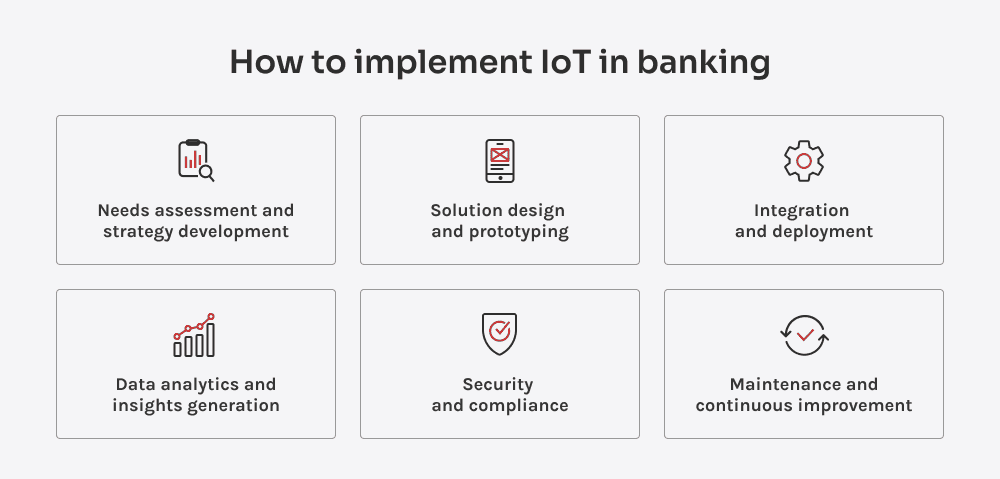

Nachdem Sie nun gesehen haben, was IoT wirklich leisten kann, sprechen wir über die Umsetzung. Nachfolgend finden Sie die wichtigsten Implementierungsphasen mit den wichtigsten Schwerpunkten, die Sie optimal umsetzen müssen. Es gibt keine allgemeingültigen Schritte; jede Bank benötigt ihren eigenen Plan. Eines ist jedoch konstant: Die erfolgreiche IoT-Umsetzung erfordert Fachwissen. Den richtigen Partner an Ihrer Seite zu haben, ist keine Option, sondern ein Muss.

Jede IoT-Initiative muss mit einem klaren Geschäftsziel beginnen, das an messbare KPIs gekoppelt ist. In dieser Phase werden IT, Betrieb, Compliance und Kundenerfahrung abgestimmt, um Anwendungsfälle und Verantwortlichkeiten zu definieren. Ohne strategische Klarheit wird selbst eine technisch fundierte Lösung scheitern.

In dieser Phase geht es darum, den Datenfluss von Edge-Geräten über APIs in Ihre Kernsysteme zu planen. Prototypen sollten die End-to-End-Logik testen, nicht nur die Geräteleistung. Entscheidungen zwischen Cloud und Edge, Latenz und Interoperabilität sind in dieser Phase wichtige technische Faktoren.

Echte Integration bedeutet die Synchronisierung von IoT-Daten mit herkömmlichen Kernbankensystemen, Betrugsbekämpfungssystemen, CRMs und Compliance-Engines. Ereignisgesteuerte Architekturen und Datenstromverarbeitung-Tools wie Kafka sind für Echtzeit-Reaktionsfähigkeit unerlässlich. Die Bereitstellung muss Lasttests, Netzwerksegmentierung und Rollback-Pläne umfassen.

Sensordaten sind bedeutungslos, solange sie nicht in Echtzeit verarbeitet und mit der Geschäftslogik verknüpft werden. Datenstromanalysen-Plattformen (z. B. Flink, Azure Stream Analytics) ermöglichen Echtzeit-Einblicke, Anomalieerkennung und kontextbezogene Trigger. Werden Erkenntnisse nicht operationalisiert, sind sie nur digitales Rauschen.

IoT erfordert eine Zero-Trust-Architektur vom Edge bis zur Cloud – Geräteidentität, verschlüsselte Kanäle und sichere OTA-Updates bilden die Grundlage. Die Integration mit bestehenden SIEM-Tools gewährleistet Bedrohungstransparenz. Regulatorische Rahmenbedingungen wie DSGVO und PSD2 erfordern die vollständige Überprüfbarkeit der IoT-generierten Daten.

IoT-Systeme nutzen sich schnell ab – Firmware, Sensoren und Datenpipelines benötigen Pflege. Banken müssen den Gerätezustand überwachen, OTA-Updates bereitstellen und ML-Modelle an veränderte Umgebungen anpassen. Kontinuierliche Überwachung führt zur nachhaltigen Leistung und einem hohen ROI.

Das IoT treibt unbemerkt einen echten Wandel im Bank- und Finanzwesen voran und verändert die Art und Weise, wie Institutionen in der realen Welt agieren, ihre Dienstleistungen erbringen und reagieren. Im Folgenden finden Sie einige der wirkungsvollsten Möglichkeiten, wie Banken das IoT bereits in ihren Betriebsabläufen und im Kundenerlebnis einsetzen.

Moderne Geldautomaten sind mit biometrischer Authentifizierung, Manipulationssensoren und Telemetrie auf Geräteebene ausgestattet. Sie erkennen verdächtige Aktivitäten in Echtzeit, melden Wartungsbedarf und erhöhen die Sicherheit der Selbstbedienung – und das alles ohne menschliches Eingreifen.

Sensoren erfassen Besucherzahlen, Warteschlangenlängen und Kundenbewegungen, um Personaleinsatz, digitale Beschilderung und Umgebungskontrollen zu optimieren. Dadurch werden Filialen zu dynamischen Umgebungen, die auf die Echtzeitnachfrage reagieren, statt auf statische Zeitpläne.

Wearables liefern Verhaltens- und Kontextdaten wie Bewegungsmuster oder Zahlungszeitpunkte, die Kundenprofile bereichern. Banken nutzen diese Erkenntnisse für Echtzeit-Personalisierung, passive Authentifizierung oder Wellness-bezogene Finanzprodukte.

Mithilfe von Bluetooth-Beacons und GPS-fähigen Apps können Banken die Anwesenheit von Kunden in Filialen oder Partnerstandorten erkennen. Dies ermöglicht lokalisierte Werbeaktionen, bevorzugte Warteschlangen und personalisierten Service, sobald jemand die Tür betritt.

Sie haben gesehen, welche Auswirkungen das IoT im Bank- und Finanzwesen hat. Sehen wir uns nun an, wie es in der Praxis umgesetzt wird. Im Folgenden habe ich Technologien beschrieben, die bereits bei Banken und Finanzinstituten im Einsatz sind. Jede dieser Technologien trägt dazu bei, die physische Infrastruktur intelligenter, sicherer und deutlich reaktionsfähiger zu machen.

IoT-verbundene Geldautomaten melden den Gerätestatus in Echtzeit, erkennen Manipulationen und optimieren das Bargeldmanagement durch vorausschauende Nachfüllwarnungen. Sie finden sich häufig in stark frequentierten oder abgelegenen Gebieten, wo die Minimierung von Ausfallzeiten entscheidend ist.

Diese Terminals werden in Filialen und Partnergeschäften eingesetzt, um kontaktlose Transaktionen abzuwickeln und Verhaltensdaten bei Kundenprofilen zu synchronisieren. Sie sind besonders effektiv in Co-Branding-Geschäften, in denen Banken ihr Serviceangebot über traditionelle Filialen hinaus erweitern möchten.

Smartwatches, Ringe und Fitnesstracker ermöglichen reibungsloses Bezahlen und erfassen gleichzeitig kontextbezogene Verhaltenssignale. Diese Technologie kommt typischerweise während Mobile-First-Erfahrungen zum Einsatz, beispielsweise in Transtitsystemen oder im Schnellrestaurant-Einzelhandel.

Diese IoT-fähigen Karten wechseln ihre CVV-Codes je nach Zeit oder Nutzungsregeln und reduzieren so den Betrug bei Kartenmissbrauch deutlich. Sie sind für sicheren E-Commerce und abonnementbasierte Zahlungen konzipiert, bei denen statische Anmeldeinformationen besonders anfällig sind.

Kontextsensitive Engines verifizieren Transaktionen anhand physischer Faktoren wie Gerätenähe, Geolokalisierung oder biometrischer Eingaben. STV wird häufig in Mobile-Banking-Apps oder am Verkaufsort eingesetzt, um eine risikobasierte Authentifizierung in Echtzeit zu ermöglichen.

Das System organisiert die Reihenfolge der Warteschlangen neu, benachrichtigt das Personal und passt die digitale Beschilderung bei Bedarf an. Diese Systeme werden häufig in größeren Filialen oder an Flagship-Stores eingesetzt, um den Serviceablauf zu verbessern und die gefühlte Wartezeit zu verkürzen.

Konnektivitätsplattformen in Filialen verfolgen Kundenbewegungen, ermöglichen die Bereitstellung von Inhalten mit Geo-Fencing und unterstützen mobiles Service-Routing. Sie unterstützen standortabhängige Interaktionen, beispielsweise die Weiterleitung eines Kunden zum richtigen Schalter oder das Auslösen relevanter App-Benachrichtigungen.

IoT-Sensoren überwachen Beleuchtung, Heizung, Lüftung und Klimatechnik sowie die Gerätenutzung anhand der Belegung und Filialaktivität und passen das Systemverhalten automatisch an. Meistens laufen diese Systeme im Hintergrund bei ganzen Filialnetzwerken, um sowohl Budget- als auch ESG-Ziele einzuhalten.

Vernetzte Displays aktualisieren sich in Echtzeit basierend auf den aktuellen Filialbedingungen, Werbeaktionen oder Kundensegmenten vor Ort. Sie befinden sich in Eingangsbereichen, Wartebereichen oder in der Nähe von Geldautomaten und passen ihre Inhalte je nach Tageszeit oder aktuellem Verkehr an.

Intelligente Kameras, IoT-basierte Zugangskontrolle und sensorgesteuerte Bedrohungserkennung sorgen gemeinsam für die Sicherheit von Kunden und Infrastruktur. Diese Technologien sind integraler Bestandteil von Tresorräumen, Serverräumen und rund um die Uhr geöffneten Geldautomatenvorräumen, wo Echtzeitwarnungen unerlässlich sind.

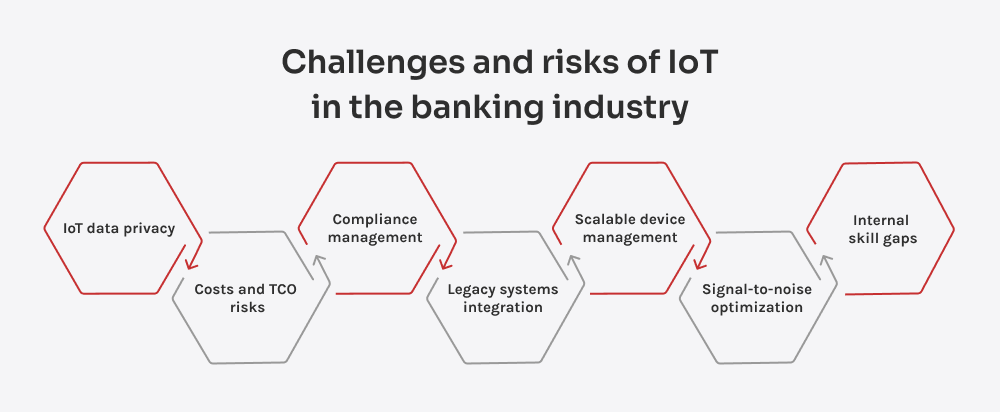

All das klingt vielleicht inspirierend – und das ist es auch. Doch wie jede bedeutende Transformation bringt auch die IoT-Implementierung ihre eigenen Herausforderungen mit sich. Diese sind zwar kein Ausschlusskriterium, erfordern aber sorgfältige Planung und die richtige Technologiestrategie. Im Folgenden habe ich die häufigsten Risiken und praktische Lösungsansätze skizziert.

Das IoT birgt Schwachstellen im gesamten Stack – von ungesicherten Edge-Geräten bis hin zu schwacher Verschlüsselung während der Übertragung. Jede Offenlegung personenbezogener Daten oder Transaktionsdaten stellt ein erhebliches Risiko dar. Die Einführung von Zero Trust, die Durchsetzung von TLS-Verschlüsselung und die Integration von IoT mit SIEM-Tools tragen zur End-to-End-Datensicherung bei.

Die IoT-Kosten enden nicht mit der Bereitstellung. Gerätewartung, Bandbreite, Software-Updates und Herstellerabhängigkeiten können die Gesamtbetriebskosten in die Höhe treiben. Um flexibel und kosteneffizient zu bleiben, ist es wichtig, die Gesamtbetriebskosten frühzeitig zu planen, modulare Hardware zu verwenden und OTA-Firmware-Aktualisierungen zu unterstützen.

IoT-Datenströme stellen traditionelle Modelle von Eigentum, Speicherung und Verarbeitung in Frage. Vorschriften wie DSGVO und PSD2 erfordern die vollständige Kontrolle über Sensordaten, sogar von Geldautomaten oder Beacons. Banken benötigen Governance-Frameworks mit klaren Regeln für Datenminimierung, Einwilligung und geografische Datenkontrolle.

Die meisten Kernsysteme sind nicht für die Echtzeitverarbeitung großer IoT-Datenmengen konzipiert. Mangelnde Integration führt zu Verzögerungen, Datensilos und Workflow-Störungen. Ereignisgesteuerte Architektur, API-Gateways und entkoppelte Middleware helfen, diese Lücke ohne größere Störungen zu schließen.

Im großen Maßstab werden Sensorabweichungen, Batterieausfälle und veraltete Firmware zu Betriebsrisiken. Ohne Überwachung verschlechtern sich IoT-Netzwerke schnell. Um dem entgegenzuwirken, sind Investitionen in Beobachtungstools, automatische Zustandsprüfungen und organisationsweite OTA-Update-Funktionen entscheidend.

Ältere oder weniger optimierte Systeme können mit ungefilterten IoT-Daten überflutet werden, was die Analyse verlangsamt und die Anzahl falscher Positivmeldungen erhöht. Edge Computing, Stream-Filterung und geschäftsregelbasierte Erfassung helfen, indem sie Daten an der Quelle vorverarbeiten, sodass nur relevante Informationen übertragen oder gespeichert werden.

Erfolgreiches IoT erfordert die Abstimmung von IT, Betrieb, Compliance und Strategie – doch den meisten Banken fehlen Teams mit diesem vollständigen Fachwissen. Qualifikationslücken und isolierte Zuständigkeiten verzögern Projekte. Weiterbildung, IoT-fokussierte DevOps und die Integration des IoT in eine ausführlichere digitale Transformation sind der Schlüssel zu einer effektiven Skalierung.

Fragen Sie sich, wie es mit dem IoT weitergeht? Diese Frage ist aktuell, denn der Trend geht zu stärkerer Integration, verschwimmenden Grenzen zwischen Technologien und mehr praxisnaher Intelligenz. Werfen wir also einen Blick auf die Zukunft des IoT im Bank- und Finanzwesen und wie es die nahe Zukunft prägen wird.

Die nächste Evolutionsstufe des IoT im Bankwesen wird nicht nur Daten sammeln, sondern diese auch am Netzwerkrand verarbeiten und nutzen. Geräte werden schlanke KI-Modelle ausführen, um Anomalien zu erkennen, Bedarfe vorherzusagen und Mikroentscheidungen sofort auszulösen, ohne alles in die Cloud zu leiten. Dies ermöglicht schnellere Betrugserkennung, adaptive Filialumgebungen und kontextsensitiven Kundenservice.

Da sich das IoT über die Filialen hinaus ausbreitet, müssen Banken Drittanbieterplattformen integrieren, um weiterhin relevant zu bleiben. APIs und offene Finanzstandards werden die Lücke zwischen Finanzdienstleistungen und realen Kontaktpunkten schließen. Das IoT wird zu einer zentralen Schnittstelle zwischen Banksystemen und dem Alltag der Kunden.

Wir entwickeln uns hin zu Systemen, die nicht nur Kontext erfassen, sondern auch autonom darauf reagieren. IoT in Kombination mit ML ermöglicht Echtzeitgenehmigungen, dynamische Preisgestaltung, Betrugsbekämpfung und personalisierte Angebote, ohne dass menschliches Eingreifen erforderlich ist. Das Ergebnis: schnellere Entscheidungen, reduzierter Betriebsaufwand und ein flexibleres Kundenerlebnis.

Da Banken immer mehr kontextreiche Daten aus physischen Umgebungen sammeln, wächst der Druck, verantwortungsvoll damit umzugehen. Die Zukunft des IoT erfordert ein detailliertes Einwilligungsmanagement und datenschutzfreundliche Analysen, während Technologien wie differenzielle Privatsphäre und Zero-Knowledge-Beweise Teil des Finanzdatenstacks werden könnten.

Regulierungsbehörden und Stakeholder drängen Banken, ihre ESG-Verpflichtungen nachzuweisen, und das IoT liefert die entsprechenden Daten. Von der Erfassung des Energieverbrauchs in Filialen bis hin zur Optimierung von Reisen und Gerätezyklen fließen Sensordaten in Echtzeit-ESG-Berichte und Compliance-Dashboards ein. Nachhaltigkeit wird dank eingebettetem IoT vom Prinzip zur Praxis.

Banken wechseln vom Hardware-Besitz zu servicebasierten Modellen, bei denen IoT-Funktionen bedarfsgerecht genutzt werden. IoT-as-a-Service ermöglicht schnellere Skalierung, einfachere Upgrades und planbare Betriebskosten anstelle hoher Investitionskosten im Voraus. Dieses Modell ermöglicht flexibleres Experimentieren und eine engere Abstimmung mit Cloud-nativen Banking-Strategien.

Nachdem ich Ihnen nun die wichtigsten Säulen des IoT im Bankwesen vorgestellt habe, fragen Sie sich vielleicht, wie Sie es für Ihr Unternehmen nutzen können. Wenn Sie IoT noch nicht nutzen, ist jetzt der richtige Zeitpunkt dafür. Und falls ja, sollten Sie sich fragen, ob Sie wirklich das Beste daraus machen.

In jedem Fall ist es am besten, zunächst eine klare Einschätzung vorzunehmen und die tatsächlichen Chancen zu ermitteln. Wir von Innowise bieten Ihnen kompetente Beratung und helfen Ihnen, Ihre IoT-Initiativen in messbaren Geschäftswert umzuwandeln.

Siarhei leitet unsere FinTech-Strategie mit fundierten Branchenkenntnissen und einem klaren Blick für die digitale Finanzwelt. Er unterstützt Kunden bei der Bewältigung komplexer Regulierungen und technischer Entscheidungen und entwickelt Lösungen, die nicht nur sicher, sondern auch wachstumsorientiert sind.

Ihre Nachricht wurde gesendet.

Wir werden Ihre Anfrage bearbeiten und uns so schnell wie möglich mit Ihnen in Verbindung setzen.

Mit der Anmeldung erklären Sie sich mit unseren Datenschutzrichtlinie