A sua mensagem foi enviada.

Processaremos o seu pedido e contactá-lo-emos logo que possível.

O formulário foi enviado com sucesso.

Encontrará mais informações na sua caixa de correio.

Selecionar a língua

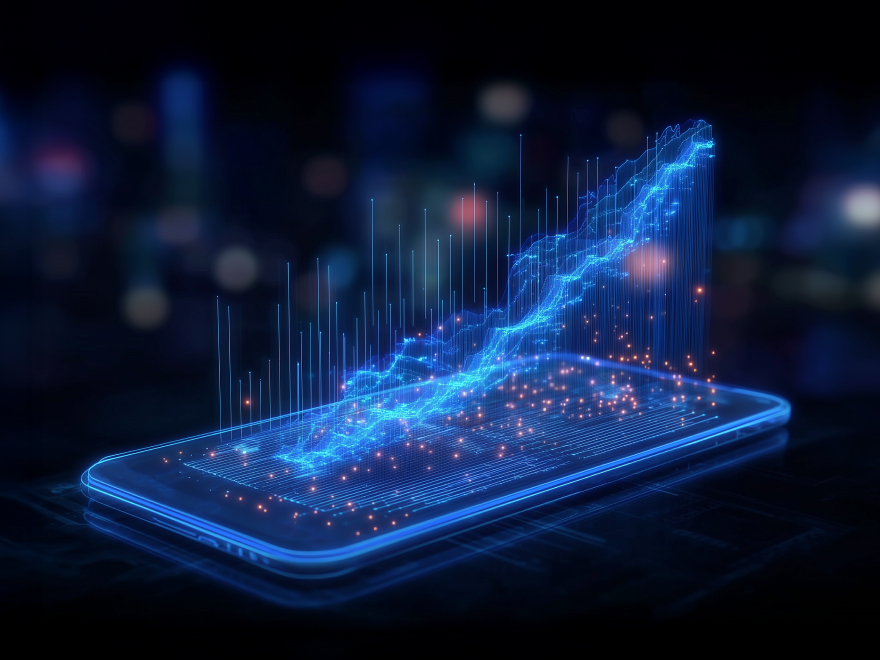

Nos últimos anos, a fintech deixou de ser uma tendência "emergente" e passou a ser algo muito presente. E se trabalha no sector, provavelmente já sentiu essa mudança em primeira mão. O que costumava ser de ponta é agora uma aposta de mesa. De acordo com a Market.us, espera-se que o mercado global de fintech atinja $1,38 triliões até 2034. É um crescimento de quase 20% todos os anos para a próxima década.

Então, o que é que 2026 como será para as empresas fintech? Resumindo: é um momento de "fazer ou desfazer". O mercado está a evoluir rapidamente e ficar parado não é uma opção. É preciso estar atento, adaptar-se e estar à frente do que está para vir.

Foi exatamente por isso que elaborei esta lista. Estes são os tendências reais que estão a moldar a próxima fase da tecnologia financeira. Pense nisto como a sua folha de consulta sobre o que é importante, o que está a mudar e onde se encontram as maiores oportunidades.

Vamos a isso.

| Tendência | Descrição |

|---|---|

| AI agentes e finanças autónomas | Os sistemas inteligentes AI tratam agora de fluxos de trabalho completos de forma autónoma, incluindo decisões, acções e conformidade. |

| O financiamento incorporado evolui para ecossistemas | Os serviços financeiros, como empréstimos, seguros e poupanças, são integrados em plataformas não financeiras através de arquitecturas orquestradas e compostas. |

| O comércio agêntico entra na corrente principal | Os agentes AI estão agora a fazer compras reais em linha, e a Visa e a Mastercard estão a desenvolver os protocolos para os verificar e permitir pagamentos seguros e sem bots. |

| Finanças abertas e propriedade de dados | As finanças abertas vão para além do sector bancário e incluem dados de espetro total, como folhas de pagamento, pensões e impostos, permitindo produtos financeiros em tempo real e orientados para o comportamento. |

| Pagamentos em tempo real como infraestrutura de base | Os sistemas de liquidação instantânea estão a remodelar as estratégias de produtos com a automatização da liquidez, a fixação de preços baseada em eventos e a deteção de fraudes em milissegundos. |

| Modernização do sistema bancário central | As fintechs estão a substituir os sistemas legados por núcleos modulares e nativos da cloud para suportar lançamentos mais rápidos, dados em tempo real e resiliência regulamentar. |

| As super-aplicações transformam-se em sistemas operativos financeiros | As super-aplicações estão a tornar-se centros unificados onde as pessoas podem efetuar pagamentos, operações bancárias, seguros, compras e muito mais numa única experiência. |

| RegTech alimentado por AI | A conformidade é agora contínua e integrada, com motores de risco em tempo real, modelos explicáveis e arquitecturas de políticas como código que impulsionam a resiliência. |

| Identidade contínua e biometria comportamental | A verificação da identidade abrange agora toda a sessão do utilizador, utilizando o comportamento, a biometria e os accionadores baseados no risco para combater as falsificações profundas e as fraudes sintéticas. |

| Moedas digitais e tokenização | CBDCs e ativos do mundo real tokenizados estão se tornando trilhos financeiros padrão, exigindo custódia segura, contratos inteligentes e lógica pronta para conformidade. |

| Bancos descentralizados de última geração | As instituições financeiras estão a entrar na cadeia com os deobanks que fundem a transparência da cadeia de blocos, os contratos inteligentes e o design preparado para a conformidade. |

| Hiper-personalização como norma UX | A personalização em tempo real, impulsionada por dados comportamentais e AI, está a redefinir as interações dos produtos, adaptando o crédito, as poupanças e as interfaces ao indivíduo. |

| Financiamento ecológico mais inteligente e ESG | A ESG está a evoluir dos relatórios para as infra-estruturas, tornando-se obrigatórios os dados auditáveis AI, a fixação de preços conscientes das emissões e a conceção de produtos com impacto positivo no clima. |

| Inclusão financeira através da inovação de ponta | As ferramentas fintech multilingues e que privilegiam a voz estão a alargar os serviços financeiros a utilizadores mal servidos através de experiências com pouca largura de banda, nativas dos telemóveis e sem ecrã. |

As fintech estão a entrar numa nova era em 2026A economia global está a tornar-se cada vez mais complexa, moldada pelo impacto crescente do AI agêntico, descentralização e produtos bancários tokenizados. No Innowise, vemos isso como uma oportunidade de repensar como as plataformas financeiras operam. Estamos atentos às tendências, mas ainda mais próximos do que os nossos clientes realmente precisam, oferecendo soluções práticas, soluções preparadas para o futuro que funcionam no mundo real.

FinTech Expert & Head of Competence Center

O AI na fintech está a começar a pensar por si próprio. Em 2026estamos a entrar na era do agentic AISistemas inteligentes que não se limitam a interpretar os dados, mas tomam decisões, desencadeiam acções e gerem fluxos de trabalho inteiros sem a intervenção de um humano.

Pense da seguinte forma: em vez de painéis de controlo à espera de dados, agentes de AI estão a aprovar empréstimos de forma proactiva, a reconciliar transacções, a assinalar riscos de conformidade ou mesmo a negociar termos contratuais. Fazem parte de sistemas multiagentes que colaboram em toda a sua infraestrutura, ligados através de estruturas como a LangChain e alimentados por bases de dados vectoriais como a Pinecone para recuperação de contexto em tempo real.

Este salto não aconteceu de um dia para o outro. Três forças trouxeram-nos até aqui:

Mas há uma coisa que muitas vezes passa despercebida: os melhores agentes financeiros AI não são apenas inteligentes, são também empáticos. De acordo com um estudo recente da DeloitteO AI, emocionalmente inteligente, já está a influenciar a satisfação e a fidelidade do cliente, o que é particularmente importante em interações de elevado stress, como disputas por fraude ou transacções recusadas.

O que isto significa para os líderes das fintechs:

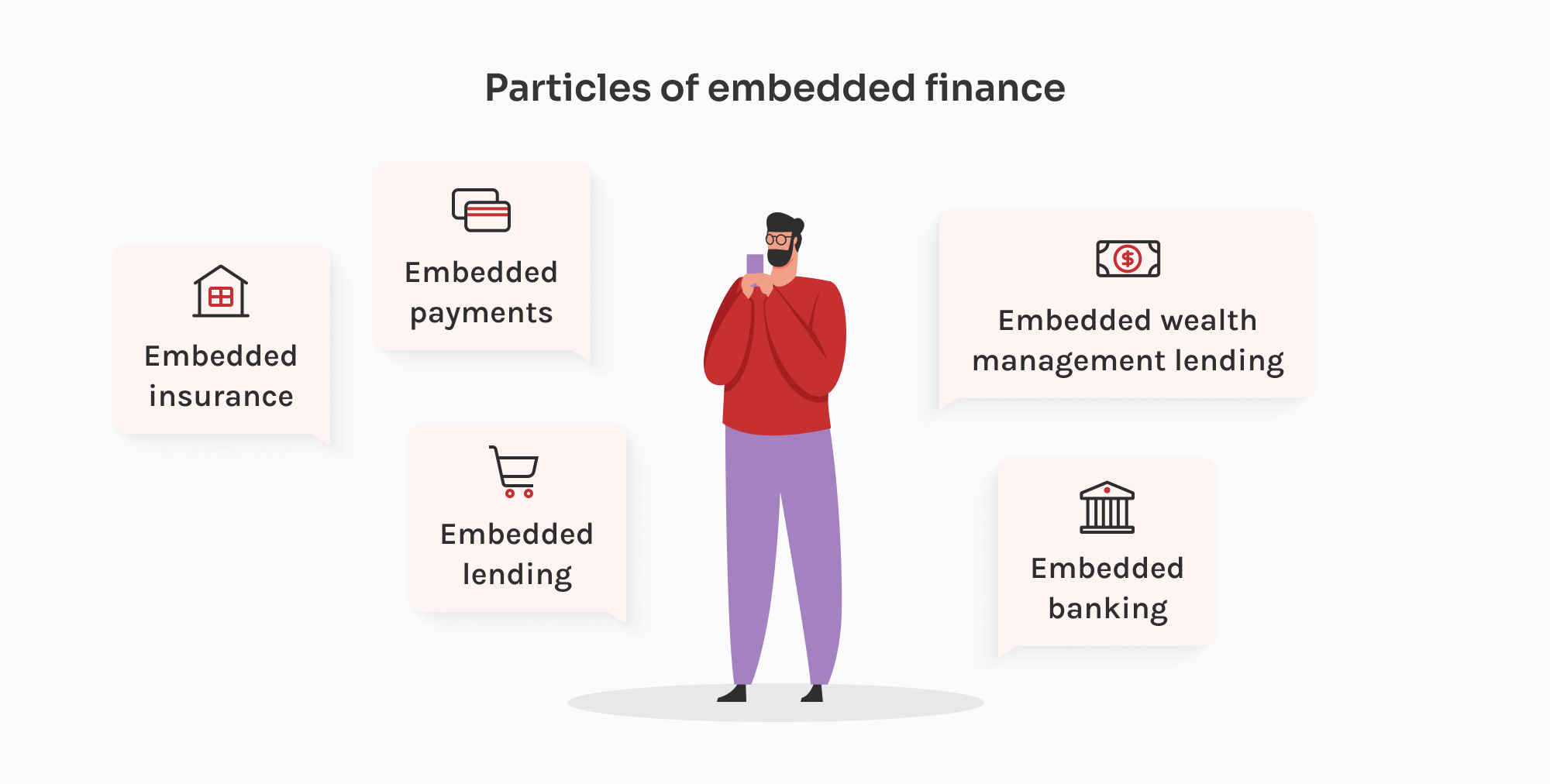

Em 2026, O financiamento incorporado já não se resume a colocar uma API de pagamento numa aplicação. A conversa passou de caraterísticas para fluxos.

As finanças incorporadas de hoje integram capacidades financeiras como empréstimos, seguros, poupanças, folhas de pagamento e até gestão de património diretamente nas experiências dos utilizadores em plataformas que não são instituições financeiras tradicionais.

Para tal, as fintechs estão a passar de plataformas BaaS tudo-em-um para ecossistemas orquestrados. Estão a colocar serviços em camadas entre fornecedores: um para a integração (por exemplo, Alloy), outro para o KYC (por exemplo, Persona), um terceiro para a criação de contas (por exemplo, Griffin) e a sua própria lógica para o controlo da conformidade e a elaboração de relatórios. É compostável, mas só se for o dono da cola.

E as entidades reguladoras estão a recuperar o atraso. Nos EUA, o OCC e FDIC estão a examinar minuciosamente as relações com os bancos patrocinadores. Na UE, as plataformas que incorporam financiamento estão a ser solicitadas a provar controlo dos dados dos clientes, do fluxo de fundos e da lógica de risco. Longe vão os dias de "basta ligar e lançar". Se o seu fornecedor de BaaS falhar numa auditoria, o mesmo acontece consigo.

Então, o que é que mudou? O financiamento integrado em 2026 é uma estratégia de produto. Exige o mesmo investimento em observabilidade, conformidade e tolerância a falhas que qualquer pilha financeira regulamentada.

O que isto significa para os líderes das fintechs:

2026 marca a ascensão de comércio agênticoonde sistemas autónomos navegam, selecionam e efectuam transacções em plataformas de comércio eletrónico em tempo real. E agora, o sector dos pagamentos está a correr para os satisfazer.

Ambos Visto e Mastercard lançaram estruturas para suportar transacções baseadas no AI. O seu objetivo é permitir que os comerciantes verifiquem com confiança os agentes AI, reduzam o atrito no checkout e processem pagamentos que podem ocorrer sem que um humano clique em "comprar".

Visa Protocolo de Agente de ConfiançaA solução de pagamento da Mastercard, já disponível no GitHub e apoiada por parceiros como a Microsoft, Stripe, Nuvei e Worldpay, permite que agentes verificados sinalizem a intenção de compra, identifiquem o consumidor por trás da sessão e transmitam credenciais de pagamento de forma segura. A Mastercard, por sua vez, apresentou o Estrutura de aceitação de comerciante do Agent Pay. Centra-se na escala: permite que os comerciantes autentiquem os agentes AI antes da transação, com transparência e interoperabilidade incorporadas entre plataformas.

Estas medidas reflectem uma urgência crescente. A Adobe Insights registou um aumento de 4,700% Aumento anual em tráfego de retalho gerador de AI até meados de 2025, com os agentes AI a influenciarem e a concluírem percursos completos dos clientes, muitas vezes sem o envolvimento do comprador em tempo real.

O que está a impulsionar esta mudança?

O que isto significa para os líderes das fintechs:

A banca aberta abriu a porta. As finanças abertas abrem-na de par em par.

Por 2026teremos ido muito além da agregação básica de contas. Agora, trata-se de acesso a todo o espetro: pensões, seguros, hipotecas, folhas de pagamento, dados fiscais e até carteiras de criptomoedas, tudo através de uma camada API unificada. Controlo total, portabilidade e propriedade.

Regulamentos como PSD3 e o Regulamento dos serviços de pagamento (PSR) na UE estão a impulsionar ainda mais a mudança. Os TPPs (fornecedores terceiros) estão a ser obrigados a cumprir padrões mais elevados para a gestão do ciclo de vida dos tokens, fluxos de redireccionamento seguros e revogação de consentimento em tempo real. Em troca, as fintechs obtêm estruturas mais claras para se basearem e um acesso mais fiável aos dados dos clientes.

Mas é aqui que as coisas se tornam interessantes: as fintechs mais inovadoras estão a transformá-lo em combustível para produtos.

Mas nada disso funciona sem orquestração. Os dados continuam a chegar em dezenas de formatos com uma qualidade inconsistente. É por isso que gateways de API como Gravidade e Konge motores de normalização como Pisca-pisca ou Railzestão a tornar-se partes essenciais da pilha fintech.

O que isto significa para os líderes das fintechs:

Em 2026Na atualidade, os pagamentos em tempo real (RTP) tornaram-se uma capacidade fundamental. Sistemas como o FedNow nos EUA, o SEPA Instant na Europa, o UPI na Índia e o PIX no Brasil estão a permitir liquidações 24 horas por dia, 7 dias por semana, em fluxos de retalho, tesouraria e B2B, e as expectativas mudaram em conformidade.

Enquanto a velocidade era a principal motivação do passado, a flexibilidade é o nome do jogo do futuro. A verdadeira vantagem reside em como os pagamentos desencadeiam acções a jusanteO que é que se passa com os produtos fintech?: reposicionamento da liquidez em tempo real, reembolsos instantâneos, pagamentos integrados, empréstimos just-in-time e preços baseados em eventos. Estas são as novas linhas de base para produtos fintech competitivos.

A transição é também marcada por ISO 20022a norma de mensagens rica em dados que está na base das infra-estruturas de pagamento modernas. Os bancos e as fintechs que o adoptam obtêm melhores prevenção da fraudeA reconciliação e a conformidade, o que torna os dados de pagamento mais rápidos e inteligentes.

Mas a velocidade vem acompanhada de pressão. Os pagamentos em tempo real reduzem a janela de deteção de fraudes para segundos. As operações de conformidade não podem esperar por relatórios em lote. É por isso que as pilhas modernas de RTP são construídas em torno de arquitetura orientada para os acontecimentos, análise de fluxo contínuo, e motores de risco automatizados.

Fornecedores como Volante, Moov, e Dwolla estão a permitir que as fintechs passem de sistemas lentos, baseados em ficheiros, para uma infraestrutura RTP baseada em API que se integra diretamente com ERPs, aplicações móveis e rails bancários globais.

O que isto significa para os líderes das fintechs:

A maior parte da inovação fintech vive no limite: Camadas UX, APIs, análises. Mas em 2026O núcleo está finalmente a recuperar o atraso. Os sistemas bancários antigos estão a ser substituídos por núcleos modulares e nativos da nuvem que permitem às fintechs e aos bancos digitais criar produtos mais rápidos, mais seguros e mais escaláveis.

Plataformas como Mambu, Máquina do pensamento, e Banco 10x estão a liderar o processo. Os seus sistemas principais são construídos para serem API-first, orientados para eventos e suficientemente flexíveis para suportar tudo, desde depósitos em tempo real a produtos de crédito dinâmicos.

O que está a motivar esta mudança? Uma mistura de necessidade e oportunidade.

A "modernização" não significa simplesmente demolir os sistemas antigos... A jogada inteligente em 2026 é modernização progressiva: transferir funções-chave (por exemplo, empréstimos, integração, KYC, pagamentos) para serviços compostáveis, eliminando gradualmente as dependências herdadas.

O que isto significa para os líderes das fintechs:

Em 2026, as super-apps fintech estão a emergir como ecossistemas financeiros multi-verticais. Trata-se de plataformas que combinam pagamentos, serviços bancários, seguros, investimentos, comércio e até serviços não financeiros num ambiente único e profundamente personalizado.

Com origem na Ásia, com empresas como WeChat, Alipay e Paytm, o modelo de super-app está agora a ser reinterpretado nos mercados ocidentais. Em vez de uma mega-app, estamos a assistir à ascensão de centros financeiros modularesAs plataformas que integram serviços críticos através de APIs compostas, white-label banking e infra-estruturas incorporadas. Pense nelas menos como aplicações e mais como sistemas operativos financeiros.

O que está a impulsionar a mudança em 2026?

Mas há nuances. Nos EUA e na UE, controlo regulamentar está a limitar o agrupamento de serviços numa única aplicação de jardim murado. Em vez disso, estamos a assistir a arquitecturas super-app federadasonde as fintechs se associam através de carris KYC partilhados, APIs abertas e experiências de marca conjunta.

Do lado das empresas, as super-aplicações B2B estão também a ganhar força, combinando faturação, tesouraria, gestão de despesas, empréstimos e aquisições em interfaces unificadas para as PME.

O que isto significa para os líderes das fintechs:

Em 2026A conformidade está profundamente integrada no design do produto e na experiência do utilizador. O ambiente regulamentar está a pressionar as fintechs para serem mais rápidas, mais claras e mais responsáveis na forma como as decisões são tomadas e os riscos são geridos.

O DORA da UE entrou em vigor em 2025, mas muitas fintechs ainda estão a aumentar a implementação: deteção de incidentes em tempo real, auditorias de fornecedores e rastreabilidade em toda a infraestrutura. Entretanto, a UE AI Ato está a aumentar ainda mais a fasquia e exige que os sistemas de alto risco (como a pontuação de crédito ou a deteção de fraudes) provem a explicabilidade, a atenuação de enviesamentos e a transparência do modelo.

É por isso que a RegTech amadureceu de uma solução pontual para uma camada de arquitetura real. Estamos a ver:

Os reguladores mundiais estão a convergir para a mesma expetativa: se a sua plataforma utiliza o AI para tomar uma decisão, tem de a explicar e defender. Não se trata de uma questão exclusiva da UE. A FCA, MAS, e OCC DOS EUA estão todos a apostar forte nisto.

O que isto significa para os líderes das fintechs:

Em 2023 ou 2024, a autenticação contínua era mais uma experiência - promissora, mas ainda não normalizada. Avançamos para 2026e é agora um expetativa de base em plataformas fintech que lidam com fluxos de alto risco, como pagamentos instantâneos, APIs bancárias abertas e pagamentos em tempo real.

O que é que mudou?

Por um lado, os atacantes subiram de nível. Os deepfakes, o phishing gerado pelo AI e as identidades sintéticas são mais sofisticados e mais escaláveis do que nunca. As credenciais estáticas e as verificações de dispositivos não são suficientes. As fintechs estão sob pressão para provar, e não apenas adivinhar, que a pessoa por trás da sessão é quem ela diz ser.

As fintechs avançadas de hoje misturam:

Se uma sessão tiver um comportamento anormal, como padrões de escrita invulgares ou uma mudança repentina de IP/OS, o sistema assinala o risco em tempo real. Em seguida, pode aumentar silenciosamente: bloquear a transação, solicitar uma nova autenticação biométrica ou encaminhar o utilizador através de um fluxo de elevado atrito. Sem intervenção humana ou regras codificadas.

É importante ressaltar que essas medidas de segurança agora são conscientes da privacidade por design: Em conformidade com o RGPD, minimizam os dados e são explicáveis aos auditores.

O que isto significa para os líderes das fintechs:

Ciber-resiliência em 2026 requer sistemas que aprendam e se adaptem. As fintechs devem incorporar pontuação baseada em risco, verificação dinâmica e simulações de ameaças orientadas pelo AI nas operações diárias. A verdadeira segurança não é estática; ela evolui a cada sessão, a cada sinal e a cada risco emergente. Com os parceiros certos de segurança cibernética como o Innowise ao seu lado, você criará uma resiliência que só se fortalece com cada desafio.

Diretor de Desenvolvimento Global

Em 2026CBDCs, activos simbólicos e dinheiro programável são carris de base a ser ativamente integrada nos ecossistemas fintech públicos e privados.

Comecemos por CBDCs (Moedas Digitais do Banco Central). Mais de 130 países estão a explorá-las ou a testá-las, e um número crescente lançou programas de venda a retalho e por grosso. Na UE, o euro digital começou a ser testado com fornecedores de pagamentos selecionados. O Banco de Inglaterra está a lançar as bases para uma libra digital e os EUA estão a explorar projectos-piloto institucionais centrados na liquidação interbancária.

Entretanto, tokenização de activos do mundo real (RWAs) atingiu um ponto de viragem. Os fundos, as obrigações e os bens imobiliários estão agora a ser emitidos nativamente em carris de cadeia de blocos. Plataformas como a Franklin Templeton, a BlackRock e a UBS já estão a oferecer classes de acções tokenizadas ou a lançar invólucros de fundos digitais.

Neste contexto, as fintechs precisam de mais do que uma funcionalidade "cripto". Elas precisam:

O que isto significa para os líderes das fintechs:

Por 2026Com o tempo, a banca descentralizada deixará de ser uma experiência e passará a ser um modelo operacional viável. Início desobrigados estão a surgir: plataformas financeiras totalmente regulamentadas construídas sobre carris de cadeias de blocos, combinando a transparência da DeFi com a facilidade de utilização e a conformidade das finanças tradicionais.

Onde os neobancos digitalizaram o front end, os deobanks fazem a reengenharia do núcleo. Os contratos inteligentes gerem agora depósitos, empréstimos, liquidez e recompensas de forma autónoma, enquanto a conformidade programável garante que todas as acções permanecem prontas para auditoria. Esta mudança faz com que as finanças passem de "aplicações sobre carris" para ecossistemas nativos na cadeiaque são abertos, compostáveis e sem permissões por conceção.

Porque é importante em 2026

O que isto significa para os líderes das fintechs

O modelo bancário descentralizado é a próxima evolução das finanças digitais. Com recompensas de token, validação de referência na cadeia e integração perfeita da carteira, essas plataformas oferecem uma experiência verdadeiramente nativa da Web3. O que faz com que os deobanks se destaquem é como eles combinam a transparência e a automação DeFi com a conformidade e a usabilidade das finanças tradicionais. Em 2026estão a redefinir o que significa ser um banco.

Alexandr Bondarenko

Gestor de entregas, deobanking

Em 2026Na verdade, os clientes esperam que as plataformas antecipem as suas necessidades e não se limitem a responder-lhes. É por isso que a hiper-personalização está a passar de um luxo para um capacidade central.

Passámos da segmentação básica de audiências para adaptação comportamental em tempo real. As recomendações de produtos, as ofertas de crédito e as sugestões de poupança estão a ser personalizadas com base na forma como os utilizadores interagem, no que ignoram e até nos seus ritmos de transação.

O AI desempenha aqui um papel central, mas o verdadeiro fator de diferenciação é como os orquestra. As principais plataformas estão a utilizar:

Isto cria uma aplicação de empréstimos que ajusta as ofertas de reembolso com base na acessibilidade em tempo real, ou um neobanco que adapta a disposição da sua interface de utilizador com base na forma como cada cliente interage. Até os fluxos UX, como o onboarding ou o re-auth, podem agora ser ajustados por utilizador.

E mais, 2026 permite uma maior concentração em ética da personalização. Os reguladores estão a perguntar: Essa oferta de crédito hiper-direcionada é útil ou predatória? As fintechs precisam não só de relevância, mas também de transparência e controlo por parte dos utilizadores.

O que isto significa para os líderes das fintechs:

A sustentabilidade nas fintech não é nova, mas em 2026está a receber uma atualização importante. Para além das calculadoras de carbono e dos emblemas ESG enterrados num painel de instrumentos. Este ano, as fintech para o clima estão a tornar-se mais inteligentes, mais regulamentadas e, finalmente, escaláveis.

Comecemos pelos dados. As fintechs estão agora a ligar o AI aos seus motores ESG. Estamos a ver modelos aperfeiçoados para analisar as divulgações das empresas, detetar greenwashing e extrair informações reais de oceanos de relatórios não estruturados. Ferramentas como o ESG Book e o Greenomy estão a avançar com APIs mais limpas e prontas para auditoria. Isto significa que já não se trata apenas de mostrar uma pontuação de carbono, mas de a provar, a pedido, num formato que os reguladores possam ler.

E por falar em regulamentação, esta também está a aquecer. O projeto da UE CSRD está a obrigar as grandes empresas (e, por extensão, as fintechs que as servem) a divulgarem dados ESG estruturados. Paralelamente, novas regras estão a normalizar como As classificações ESG são definidas e utilizadas. Isso significa que as fintechs não podem confiar apenas em rótulos de terceiros. Elas precisam de rastreabilidade, explicabilidade do modelo e transferências limpas para clientes que estão sob o microscópio.

Do lado dos produtos, as finanças ecológicas estão finalmente a ganhar escala. Estamos a assistir à criação de plataformas de micro-investimento que canalizam as poupanças para carteiras positivas para o clima, produtos de crédito com preços baseados nas emissões e ferramentas para PME que automatizam os relatórios ESG.

O que isto significa para os líderes das fintechs:

A inclusão financeira costumava ser tratada como uma caixa de verificação da RSE. Mas em 2026está a tornar-se rapidamente uma estratégia de crescimento das fintechs. E o que está a impulsionar esta mudança é a inovação que está a acontecer nos limites da infraestrutura.

Estamos a falar de ferramentas que permitem integrar um novo utilizador em 30 segundos através da voz, na sua língua materna, num telemóvel Android $50, com dados irregulares. As plataformas estão a lançar agentes AI que funcionam sem ecrã, tirando partido do reconhecimento de voz e de modelos linguísticos locais. Os sistemas de identificação digital, como o Aadhaar da Índia ou o NIN da Nigéria, estão a ser integrados diretamente no onboarding das fintech. E estão a ser criados micro-serviços para conceder empréstimos, seguros e poupanças a segmentos que os bancos tradicionais ignoraram porque as margens não faziam sentido.

A inovação de ponta também já não é apenas rural. Nos centros urbanos, as fintechs estão a utilizar dados comportamentais para conceder crédito a trabalhadores independentes sem recibos de vencimento. Os modelos financeiros incorporados estão a aparecer em plataformas de logística de última milha, aplicações de comércio informal e fluxos de remessas da diáspora.

O que isto significa para os líderes das fintechs:

Agora que já viu as tendências das fintech que estão a moldar 2026Se o caminho para a frente é mais claro, mas a perceção, por si só, não o vai manter à frente. A ação fá-lo-á.

Na Innowise, não nos limitamos a seguir as tendências, transformamo-las em estratégias reais, adaptadas ao seu negócio. Quer esteja a repensar o seu roteiro ou a construir a partir do zero, estamos aqui para fazer as perguntas certas, desafiar pensamentos ultrapassados e ajudá-lo a mover-se com confiança.

Vamos juntos dar forma ao que se segue.

Gestor Sénior de Fornecimento Técnico em Cuidados de Saúde e MedTech

Siarhei lidera a nossa direção FinTech com um profundo conhecimento do sector e uma visão clara do rumo que as finanças digitais estão a tomar. Ele ajuda os clientes a navegar por regulamentos complexos e escolhas técnicas, moldando soluções que não são apenas seguras - mas construídas para o crescimento.

A sua mensagem foi enviada.

Processaremos o seu pedido e contactá-lo-emos logo que possível.

Ao inscrever-se, o utilizador concorda com a nossa Política de privacidadeincluindo a utilização de cookies e a transferência das suas informações pessoais.