Meldingen din er sendt.

Vi behandler forespørselen din og kontakter deg så snart som mulig.

Skjemaet har blitt sendt inn.

Mer informasjon finner du i postkassen din.

Den banknæringen har de siste årene vært vitne til et stort antall teknologiske gjennombrudd, noe som har ført den inn i en verden av spennende utvikling og endeløse muligheter. I spissen for dette står fremveksten av robotisert prosessautomatisering - også kjent som RPA - en banebrytende innovasjon som kommer til å ryste banksektoren. Se for deg et marked der kundeservice omdefineres, effektiviteten skyter i været og dagligdagse oppgaver håndteres av programvareroboter: Dette er potensialet til RPA.

RPA er i ferd med å omforme finansverdenen, fra effektivisering av frontoffice-driften til automatisering av finansiell rapportering. Oppgaver som dataregistrering og behandling av lånesøknader trenger ikke lenger å sluke tid, energi og ressurser; i stedet kan bankene nå fokusere på å forbedre kvalitetskontrollen og levere eksepsjonell service. Med RPA er fremtidens bankvesen ikke bare en lovende mulighet: Den er allerede her, og forvandler bransjen én automatisert oppgave om gangen.

I dette blogginnlegget dykker vi dypere ned i RPAs innvirkning på finanssektoren - og avdekker hvordan potensialet i denne nye teknologien forvandler kundeservice, navigerer i intrikate compliance-regelverk, reduserer driftskostnader, styrker sikkerhetstiltak og mye mer.

Automatisering av robotiserte prosesser (RPA) er ikke bare et moteord: det er i ferd med å omforme finansinstitusjonenes måte å drive på. Med RPA kan tidkrevende og komplekse oppgaver automatiseres helt eller delvis, noe som gjør dem mer effektive enn noen gang før.

RPA handler ikke bare om å spare tid, det er også et svært nyttig verktøy for å navigere i minefeltet av regelverk. Ved å raskt overholde lovpålagte standarder frigjøres verdifulle ressurser som kan brukes på innovasjon. Slutt på å drukne i utdaterte systemer: RPA baner vei for en fremtid der innovasjon står i sentrum.

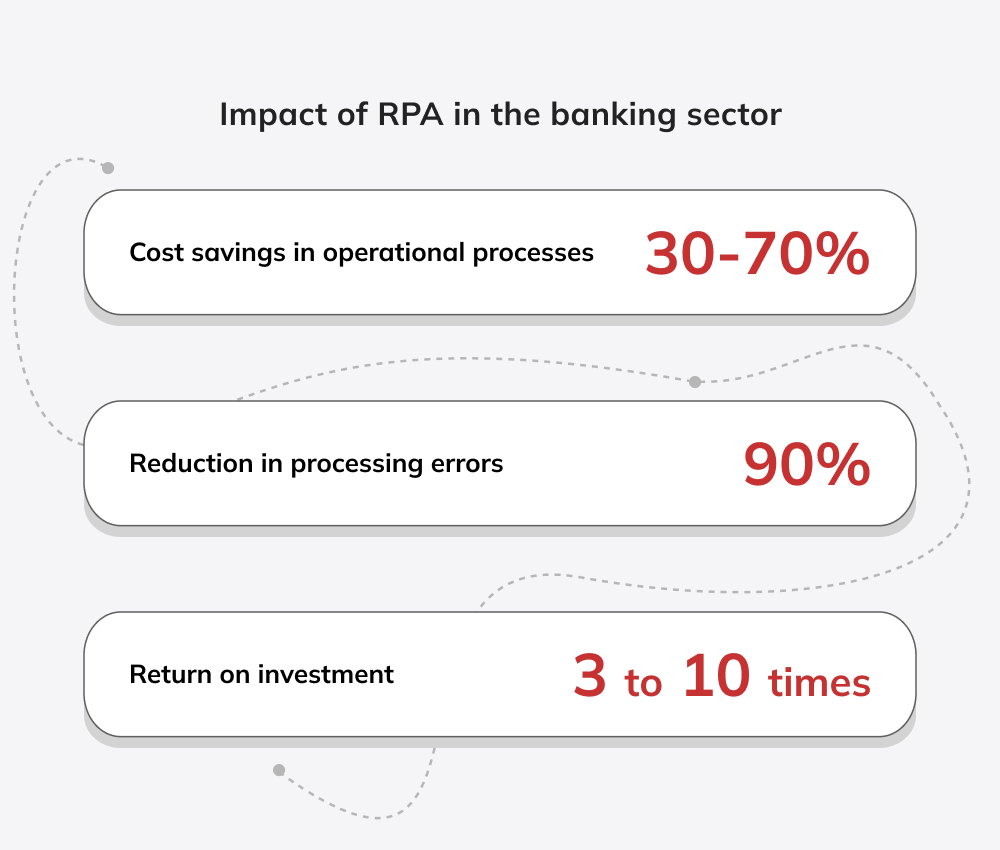

Nøyaktighet? Avkrysning. RPA eliminerer kostbare feil og menneskelige feil, og holder driften på rett spor. Vink farvel til de høye kostnadene og skyhøye omkostningene forbundet med manuelt arbeid: RPA reduserer utgiftene og forenkler samtidig revisjonene. Med strømlinjeformede operasjoner blir responstidene raskere, noe som gir en stressfri opplevelse for kundene - pluss, dataanalyse i sanntid betyr å ligge i forkant av utviklingen. Etter hvert som denne teknologien fortsetter å vokse og utvikle seg, vil robotisert prosessautomatisering komme til å reformere utallige flere aspekter av bank- og finansbransjen, noe som vil gjøre sektorene mer fleksible og konkurransedyktige på lang sikt.

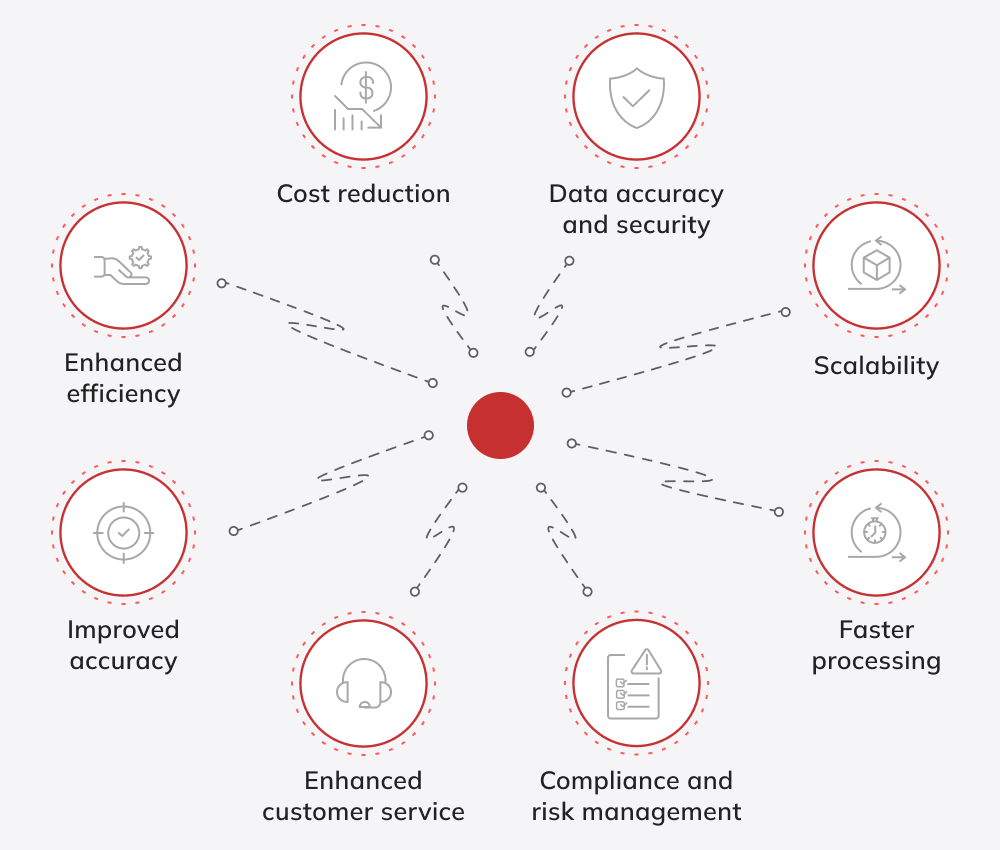

Bruk av RPA i finanssektoren kan bidra til bedre datainnsamling, høyere presisjonsnivå, effektivisering av driften og økt fleksibilitet - i tillegg til utallige andre fordeler. Det er slutt på manuelle feil som plager bankoppgavene: Med RPA skreddersydd til hver enkelt institusjons unike behov blir det hverdagslige automatisert, noe som frigjør verdifulle menneskelige ressurser til mer strategiske oppgaver.

Denne teknologien hjelper bankene med å finne områder som må forbedres - samtidig som effektiviteten økes over hele linjen. RPA garanterer at automatiserte arbeidsflyter fungerer nøyaktig i henhold til spesifikasjonene dine, og gir mye bedre innsyn i prosessene, slik at bankene bedre kan forstå og evaluere hvordan aktivitetene utføres i organisasjonen. RPA er en banebrytende faktor i utviklingen av finanssektoren, og gir bankene mulighet til å styre virksomheten med datadrevet sikkerhet.

RPA har potensial til å omforme banklandskapet, fra å forbedre kjedelige regnskapsprosesser til å korrigere tidkrevende revisjonsprosedyrer. Det handler ikke bare om å forbedre driften; det handler om å levere uovertruffen service til kundene og drive finansinstitusjoner mot suksess.

Sliter du med manuelle feil som påvirker effektiviteten i regnskapet?

Utnytt RPA til å automatisere kjedelige oppgaver og forbedre nøyaktigheten i arbeidsflyten i regnskapet.

For å ligge i forkant må man omfavne innovasjon hele tiden i den raske og stadig utviklende finansverdenen. RPA er drivstoffet som driver bransjer i riktig retning - fra effektivisering av prosesser til økt kundeinteraksjon og -engasjement.

RPA er den ultimate allierte for banker og finansinstitusjoner — genererer rapporter om etterlevelse av lover og regler på en praktisk måte og gir grundig innsikt i bedriftens overholdelse av regelverket. Trenger du en bedre forståelse av den økonomiske situasjonen? RPA produserer raskt detaljerte og nøyaktige balanser, resultatregnskaper og kontantstrømsrapporter som gir deg et klart bilde av virksomhetens økonomiske tilstand. Hold kundene oppdatert med grundige og spesifikke kontoutskrifter, transaksjonshistorikk og kredittrapporter, i tillegg til omfattende internrevisjonsvurderinger for å evaluere kontroller, avdekke risikoer og gi råd om eksisterende prosesser.

Automatisering av robotiserte prosesser kan forbedre nøyaktigheten og kompetansen dramatisk når det gjelder leverandørreskontro. RPA kan brukes på en rekke forskjellige måter innen leverandørreskontro, blant annet til å konsolidere fakturabehandling, fremskynde betalingsbehandling og optimalisere leverandørstyring. Ved å bruke RPA kan bedrifter enkelt hente ut data fra fakturaer, validere informasjon, matche fakturaer med innkjøpsordrer og oppdatere regnskapssystemer. Ved å automatisere disse kompliserte prosessene kan virksomheter redusere antall feil og til syvende og sist fremskynde hele transaksjonssyklusen.

I tillegg til disse transaksjonsoppgavene er RPA også uvurderlig når det gjelder leverandørstyring. Gjennom automatiserte onboarding-prosesser og kontinuerlig overvåking av leverandørenes etterlevelse kan bedrifter effektivt administrere leverandørrelasjonene sine og samtidig minimere administrative byrder og tilhørende hodepine. Automatiseringen reduserer ikke bare sannsynligheten for feil, men reduserer også behandlingstiden — Det gir betydelige kostnadsbesparelser, økt driftseffektivitet og mulighet for bedrifter til å posisjonere seg bedre i dagens dynamiske finansmarked.

Automatisering av prosesser knyttet til kundefordringer er et vanlig, men svært verdifullt bruksområde for RPA i finansbransjen. RPA-verktøy gir økt hastighet og presisjon i oppgaver som fakturering, kundeintroduksjon og innkreving gjennom digitalisering av arbeidsflyter og datagruppering fra ulike kilder. Disse automatiserte robotene kan enkelt sende betalingspåminnelser, oppdage restanser og integrere leverandørdata i systemer for kundefordringer. I tillegg kan denne teknologien generere rapporter som inneholder viktige beregninger — tenk på kundefakturaer, ordrebetalinger, ubesvarte rabatter og så videre — gir verdifull innsikt i økonomiske trender og gjør det lettere å justere strategien deretter. Med potensielle kostnadsreduksjoner på opptil 25% i kundefordringsrelaterte operasjoner har RPA gjort denne teknologiske transformasjonen svært attraktiv for banker og finansforetak.

Boliglånsbehandling er et annet område der RPA med hell kan brukes i bank- og finanssektoren. Ved hjelp av RPA kan en lang rekke oppgaver innen boliglånsbehandling enkelt automatiseres, fra innsamling og validering av låntakerinformasjon til kontroll av kredittvurderinger og verifisering av ansettelses- og inntektsopplysninger. RPA er også uvurderlig ved verifisering av eiendomsinformasjon, renteberegning og generering av viktige dokumenter. Ved å automatisere disse prosessene kan RPA hjelpe finansinstitusjonene med å redusere feil, øke hastigheten og presisjonen i driften og øke den generelle kundetilfredsheten.

RPA spiller også en sentral rolle når det gjelder å sikre overholdelse av lovpålagte standarder ved å samle inn og behandle all nødvendig dokumentasjon. Implementering av RPA i boliglånsbehandlingen kan føre til betydelige effektivitetsforbedringer og kostnadsbesparelser.

Robotisert prosessautomatisering (RPA) blir et stadig mer populært verktøy for banker og finansinstitusjoner for å automatisere den kostbare og arbeidskrevende prosessen med å ta imot nye kunder, også kjent som "Know Your Customer" (KYC). RPA kan raskt gå gjennom enorme datasett og skanne et svimlende stort antall poster for å se etter samsvarsrelaterte krav, feil og uregelmessigheter. — oppgaver som tidligere var henvist til manuelt arbeid. Denne tilnærmingen resulterer ikke bare i betydelige kostnadsreduksjoner, samtidig som den sikrer nøyaktighet og pålitelighet. Ved å implementere RPA i KYC kan finansinstitusjoner effektivisere driften samtidig som de reduserer risikoen og styrker den generelle kundeopplevelsen.

RPA kan også frigjøre mye tid for de ansatte, slik at de kan fokusere på mer verdifulle oppgaver — som risikostyring og kundeengasjement. Til syvende og sist er RPA en uunnværlig ressurs for finansinstitusjoner, og bidrar til økt effektivitet og etterlevelse innenfor KYC-rammene.

RPA har blitt et stadig mer populært verktøy i kampen mot svindel i finanssektoren. RPAs evne til å effektivisere analysen av store datasett fra ulike kanaler gjør det mulig å identifisere uregelmessigheter og mønstre i sanntid, og flagge potensielle svindelsaker så snart de dukker opp, samtidig som det automatiserer rutineoppgaver som datainnsamling, verifisering og rapportering.

Ved å integrere RPA i protokoller for svindeloppdagelse kan finansinstitusjonene redusere risikoen for svindel og begrense potensielle tap — samtidig som nøyaktigheten og hastigheten på oppdagelsen forbedres. RPA kan hjelpe bankene med å overholde regelverket og bygge større tillit blant kundegruppene ved å beskytte dem mot svindel. Takket være avanserte prediktive analysefunksjoner kan RPA identifisere mønstre av uredelig atferd på et tidlig tidspunkt, slik at finansinstitusjonene kan iverksette tiltak for å forhindre ytterligere skade. Dette reduserer ikke bare lønnskostnadene, men beskytter også mot potensielle økonomiske konsekvenser av svindel, noe som styrker det finansielle økosystemets generelle motstandskraft.

Automatisering av onboarding-prosesser med RPA kan redusere tiden og innsatsen som kreves for manuell dataregistrering, verifisering og dokumentasjon gjennom hele onboarding-prosessen. RPA-roboter kan hente ut og verifisere kundeinformasjon fra flere kilder, gjennomføre bakgrunnssjekker og automatisk oppdatere kundeoppføringer. I tillegg gjør RPA det enklere å integrere kundedata i eksisterende systemer, noe som reduserer feil og forbedrer nøyaktigheten. Ved å automatisere kundeintroduksjonsprosessene kan banker og finansinstitusjoner forbedre kundeopplevelsen betydelig, senke driftskostnadene og sikre at de overholder lovpålagte krav.

Automatisering av robotiserte prosesser er i ferd med å ruske opp i banksektoren ved å effektivisere utarbeidelsen av regnskaper og regnskapsavslutningsprosessen.

I tillegg til å spare tid og krefter, øker RPA nøyaktigheten og konsistensen ved å eliminere manuelle feil og sikre at alle data fanges opp og registreres feilfritt. Dette effektiviserer ikke bare driften, men styrker også overholdelsen av lovpålagte krav — Det garanterer at regnskapet utarbeides og rapporteres med et høyt detaljnivå. Å innlemme RPA i regnskaps- og regnskapsavslutningsprosessene er mye mer enn bare et smart trekk; det er en reell "game-changer" i banksektoren. For finansinstitusjoner betyr bruk av RPA økt effektivitet og nøyaktighet — setter en ny standard for driften og tar disse organisasjonene til neste nivå.

RPA har vist seg å være spesielt gunstig for daglige forretningsfunksjoner, særlig når det gjelder økonomisk planlegging og prognoser. Ved å gi analytikerne verktøyene de trenger for å behandle store datamengder raskt, gir RPA rom for mer nøyaktige prognoser — øke de ansattes produktivitet og gi kundene raskere og mer omfattende tjenester innen rimelig tid.

Med funksjoner som revisjonsspor som gjør det mulig å loggføre hendelser i detalj, og maskinlæringsalgoritmer som tilbyr prediktive analyser, forbedrer robotisert prosessautomatisering nøyaktigheten og reduserer risikoen for feil betydelig. Det er vanskelig å telle opp fordelene ved å bruke RPA til økonomisk planlegging og prognoser. Det viktigste er likevel at denne teknologien gjør det mulig for bedrifter å ta gode investeringsbeslutninger og være trygge på at dataene deres er sikre og pålitelige. Med RPA er det enkelt: Fremtidens økonomiske planlegging er mer presis, effektiv og pålitelig enn noen gang før.

RPA blir stadig mer populært innen reise- og utleggsbehandling takket være muligheten til å automatisere den arbeidsintensive dataregistreringen i bedriftssystemer. Denne teknologien kan håndtere alt fra individuelle trinn til hele prosesser i en ansatts reiseregning. — fra innsending til endelig betaling. Dette nivået av innsiktsgenerering og styring i stor skala er nesten uoppnåelig uten RPA-drevet automatisering. Se for deg en form for teknologi som er i stand til å verifisere nøyaktigheten av økonomiske krav, allokere kostnader til de riktige kostnadssentrene og utføre komplekse beregninger — alt med presisjon og hastighet. Fordelene er bemerkelsesverdige: økt nøyaktighet i detaljer, betydelige reduksjoner i kostnader forbundet med manuell behandling og muligheten til å generere raske, innsiktsfulle rapporter. RPA-drevet automatisering betyr at bedrifter kan fokusere på strategisk vekst i stedet for å henge seg opp i kjedelige og tidkrevende administrative oppgaver.

I bank- og finanssektoren er kontoavstemminger avgjørende for å sikre både nøyaktighet og overholdelse av lover og regler. Tradisjonelt sett innebærer denne oppgaven å matche kontoutskrifter med interne regnskaper, for eksempel hovedbokskontoer, og manuelt flagge eventuelle avvik for videre gjennomgang.

RPA kan derimot identifisere og matche transaksjoner, verifisere saldoer og avstemme unntak - noe som reduserer manuelt arbeid, øker nøyaktigheten og forbedrer etterlevelsen. Dette fører igjen til raskere avstemmingssykluser og bedre innsyn i den økonomiske informasjonen.

Å opprettholde en regelmessig og nøyaktig dataflyt er avgjørende for finansbransjen. RPA tilbyr en sofistikert løsning for å optimalisere databehandling og datahåndteringsprosedyrer. Den tar seg av de relativt kjedelige oppgavene med å validere, rense, slå sammen og konsolidere databaser, og forvandler det som en gang var en manuell, feilutsatt prosess, til en strømlinjeformet, effektiv operasjon. Denne teknologien integrerer all nødvendig informasjon fra ulike databaser i én enkelt, sammenhengende plattform.

Med RPA blir oppdatering av data en lek, og virksomheten får pålitelig informasjon til rett tid, slik at den kan ta bedre informerte beslutninger. For finansielle tjenester betyr dette et robust og effektivt system som øker nøyaktigheten og støtter et bredt spekter av ulike aktiviteter.

Er KYC-prosessen en hemsko for kundenes onboardingprosess?

Implementer RPA for å automatisere KYC-prosedyren og gjøre den så enkel som mulig.

Det kan være en relativt skremmende utfordring å vite hvor man skal begynne når man skal implementere automatiseringsprosesser. For det første må du identifisere de manuelle prosessene som trenger automatisering. Tenk på de lavthengende fruktene: de kjedelige oppgavene og de tidkrevende prosedyrene — disse er de beste kandidatene for RPA. Når du har funnet disse mulighetene, er det på tide å utstyre deg med de riktige verktøyene som er skreddersydd for din banks unike behov. Å designe og bygge roboter krever et skarpt øye for detaljer, og du må ta hensyn til eventuelle særegenheter eller inkonsekvenser i driften din og utjevne dem for å oppnå optimal RPA-ytelse — Det er litt som å finjustere en motor for å oppnå topp effektivitet. Hvis du bestemmer deg for å etablere et RPA Center of Excellence i organisasjonen din, vil du kunne gi virksomheten din en ryggrad av løpende støtte, riktig finansiering og en kultur for kontinuerlig læring. Med disse betraktningene i bakhodet — og den rette støtten til å veilede deg gjennom denne utfordringen — Det bør bli en relativt enkel prosess å implementere RPA i banken din.

Det er ingen tvil om at robotisert prosessautomatisering er i ferd med å endre finansbransjen slik vi kjenner den. Vi har allerede sett effekten av RPA i en rekke andre bransjer, og det er ingen grunn til å tro at banksektoren vil være annerledes. Med en stadig økende etterspørsel etter raskere og mer effektive tjenester er RPA den ultimate allierte: en omfattende løsning som hjelper finansinstitusjoner med å ikke bare oppfylle, men overgå forventningene — samtidig som driftskostnadene reduseres. Etter hvert som RPA fortsetter å vokse og utvikle seg, kan vi bare forestille oss hvilke muligheter og fordeler det vil gi både bankansatte og kunder.

Ranger denne artikkelen:

4.8/5 (45 anmeldelser)

Meldingen din er sendt.

Vi behandler forespørselen din og kontakter deg så snart som mulig.

Ved å registrere deg godtar du vår Retningslinjer for personvern, inkludert bruk av informasjonskapsler og overføring av dine personopplysninger.