Su mensaje ha sido enviado.

Procesaremos su solicitud y nos pondremos en contacto con usted lo antes posible.

El formulario se ha enviado correctamente.

Encontrará más información en su buzón.

Seleccionar idioma

Si estás en banca, la sostenibilidad bancaria ha pasado de ser una actividad de relaciones públicas secundaria a convertirse en un pilar innegociable de su negocio, que lo mantiene relevante y resistente. La sostenibilidad bancaria ha pasado de ser una actividad de relaciones públicas secundaria a un pilar innegociable de su negocio, que lo mantiene relevante y resistente.

Cada trimestre, lo que está en juego es más importante. Nuevas normas de divulgación llegan a su mesa. Los gestores de activos exigen pruebas de una auténtica gestión de los riesgos climáticos, no un lavado de cara ecológico. Los clientes corporativos esperan que los bancos respalden sus propios objetivos ASG. Incluso los clientes de a pie votan ahora con su cartera.

Por supuesto, tejer la sostenibilidad en su estrategia central es cualquier cosa menos sencillo. Los datos a menudo viven en silos, los sistemas heredados gimen ante las nuevas exigencias y la complejidad puede resultar desalentadora. Pero la verdad es que el coste de la inacción supera con creces el reto de la transformación. Quedarse atrás significa perder oportunidades, someterse a un intenso escrutinio y mermar la confianza de los clientes.

En este artículo le mostraré exactamente por qué la sostenibilidad debe ocupar un lugar central en el futuro de su banco. Dejaremos de lado el ruido, exploraremos las tecnologías que lo hacen factible y abordaremos los obstáculos del mundo real que se interponen en su camino. ¡Vamos a ello!

"Deje de atornillar la sostenibilidad bancaria en el último minuto. Incorpórela a cada decisión crediticia y proyecto de producto. Así es como se reduce el riesgo, se impulsa el crecimiento y se supera al mercado, porque los reguladores, los inversores y los clientes no van a esperar".

A lo largo de esta sección, exploraré los fundamentos de la banca sostenible: qué significa realmente, cómo la integración de la ASG en cada decisión modifica las operaciones diarias, cómo se diferencia de los modelos tradicionales y qué normativas están impulsando este cambio.

La banca sostenible significa tomar decisiones teniendo en cuenta criterios medioambientales, sociales y de gobernanza. En lugar de perseguir únicamente beneficios rápidos, los bancos sostenibles se fijan grandes objetivos a largo plazo. Pretenden reducir la contaminación de las empresas que financian, proteger los recursos naturales, garantizar unas condiciones laborales justas y operar con transparencia. Para ello, cambian su forma de trabajar, los préstamos que conceden y dónde invierten.

Y no son sólo palabras. Según una encuesta reciente, más de 90% de los mayores inversores institucionales del mundo de los factores ASG a la hora de invertir su dinero. Si los grandes inversores se preocupan por las cuestiones ASG, los bancos también deben hacerlo. De lo contrario, perderán ese capital.

¿Qué significa esto en la práctica? Digamos que un banco financia un gran parque eólico en lugar de una central de carbón, u ofrece microcréditos a pequeñas empresas de barrios desfavorecidos para apoyar el crecimiento de la comunidad. O tal vez gestione sus propias oficinas y centros de datos con energía renovable. Se trata de respaldar proyectos y gestionar las operaciones de forma responsable tanto para las personas como para el planeta.

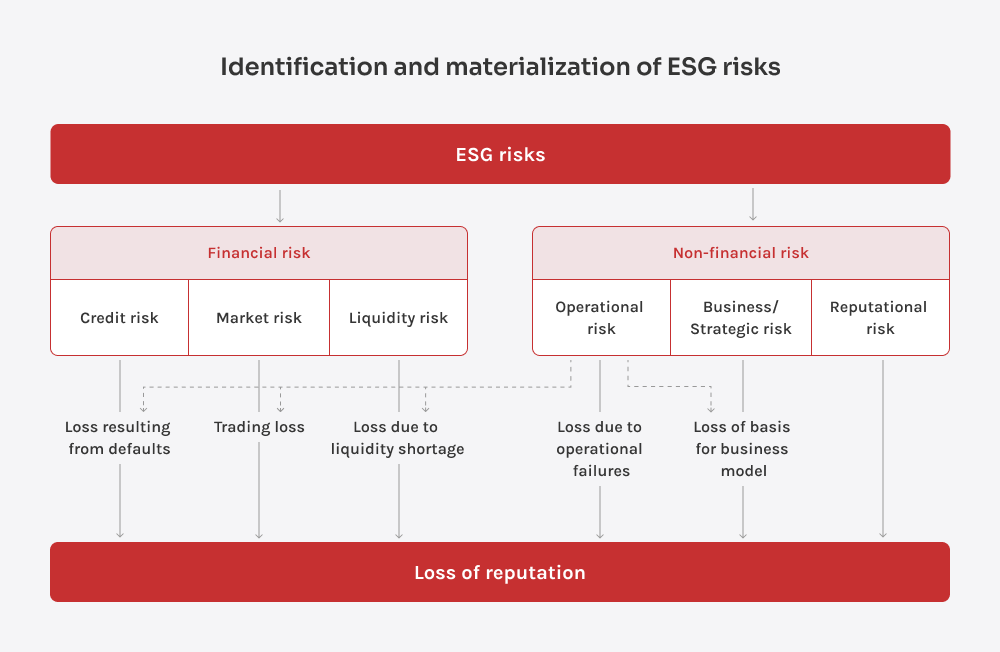

Cuando un banco se plantea un préstamo o una inversión, tiene en cuenta los riesgos financieros habituales. Pero con la banca sostenible, los riesgos y oportunidades ASG están en el punto de mira. Preguntas como "¿Ayuda esta empresa al medio ambiente?" o "¿Trata a los trabajadores de forma justa?" ocupan un lugar destacado en cada decisión.

Este planteamiento está dando resultados reales. En 2024, la la emisión de bonos sostenibles superó el billón de dólares, confirmando que los inversores están ávidos de activos verdes y ayudando a los bancos a reducir sus costes de financiación cuando cumplen los requisitos de sostenibilidad.

Los propios bancos también están cambiando. Según Encuesta de Deloitte sobre sostenibilidad 2024, en la actualidad, 58% de las empresas financieras cuentan con un director de sostenibilidad. Más de la mitad también han contratado equipos dedicados a la elaboración de informes ESG para hacer un seguimiento de su impacto medioambiental y social.

Pero mantenerse al día de la evolución de la normativa no es fácil. El listón sigue subiendo. Ahora son menos los bancos que utilizan las normas ASG en las decisiones de préstamo (67% en 2024 frente a 72% el año anterior), en parte porque los nuevos requisitos son exigentes y requieren profesionales más cualificados.

La gestión del riesgo forma parte del sorteo. Deloitte calcula que sólo los bancos estadounidenses se enfrentan a $1,7 billones en riesgo de crédito a sectores en peligro por la pérdida de biodiversidad y otras amenazas medioambientales. Puede que no aparezcan en los modelos financieros tradicionales, pero de repente pueden causar grandes pérdidas. Por otro lado, existe una enorme oportunidad. PwC predice que para 2025, alrededor de un tercio de todos los AUM mundiales (alrededor de $53 billones) se invertirán teniendo en cuenta la ASG.

En el sector financiero actual, Criterios ESG dan forma a cada decisión importante, desde el diseño de nuevos productos hasta la aprobación de préstamos e inversiones. Es ya no es sólo un proyecto ecológico paralelo, sino una parte esencial de cómo los bancos gestionan los riesgos, trazan la estrategia y miden el éxito. He aquí una rápida instantánea de cómo se pone en práctica cada pilar ASG.

Piense en la "E" como un cuadro de mando del impacto de su banco en el planeta: se contabiliza cada tonelada de CO₂, cada kilovatio y cada residuo. Los bancos que se toman en serio este pilar incluyen el carbono en los tipos de interés de los préstamos, orientan a sus clientes hacia la tecnología verde y alimentan sus sucursales y servidores con energías renovables.

La "S" mide cómo se preocupa por las personas: el personal, los clientes, los proveedores y los vecindarios locales. Se trata de un salario justo, un trabajo seguro, condiciones claras y un respaldo real de la comunidad. Si se vinculan las condiciones de los préstamos a objetivos de salario digno o se financian microcréditos para pequeñas empresas, se genera confianza, se reducen drásticamente los impagos y se mantienen los depósitos cuando los mercados se tambalean.

La "G" es cómo se dirige el banco desde arriba. Piense en un liderazgo claro, auditorías sólidas, controles internos estrictos y primas que recompensen los resultados a largo plazo. Un buen gobierno significa que las decisiones son transparentes, que la rendición de cuentas está incorporada y que la reputación del banco y el coste del capital se mantienen fuertes y estables.

Banca sostenible es un término que oímos todo el tiempo, pero me he dado cuenta de que a mucha gente le sigue pareciendo abstracto. Así que cuando alguien me pregunta qué diferencia a un banco centrado en la sostenibilidad de uno tradicional, intento aclarar la respuesta centrándome en cuatro palancas clave: objetivo, riesgo, horizonte temporal y operaciones diarias. Y aquí les mostraré cómo cada uno de ellos cambia el rumbo de la actividad habitual a la banca ecológica.

¿Todavía no sabe cómo funcionan exactamente estos distintos enfoques? Para que tengas una idea clara e innegable de las diferencias, he reunido todo en una rápida comparación:

| Característica | Banca tradicional | Banca sostenible |

| Objetivo principal | Maximizar los beneficios a corto plazo y hacer crecer el balance rápidamente | Equilibrar la rentabilidad financiera con resultados medioambientales y sociales positivos a lo largo del tiempo. |

| Controles de riesgo | Puntuación crediticia, tipos de interés y volatilidad de los mercados | Añade los riesgos climáticos, la escasez de recursos y el impacto social en las decisiones de préstamo |

| Ventana de planificación | 1-3 años | Más de 10 años |

| Energía y eficiencia | Alimentación de red estándar, actualizaciones ocasionales | Objetivos de reducción anual del consumo de energía de los centros de datos, modernización de las sucursales y controles inteligentes |

| Operaciones | Declaraciones en papel, formularios físicos, reciclaje mínimo | Comunicaciones digitales, firma electrónica, programas de reciclaje y compostaje en la oficina |

| Tecnología | Sistemas informáticos (a veces heredados), procesos en las sucursales | Plataformas totalmente digitales, banca móvil, e-KYC |

| Préstamos | Proyectos tradicionales, poco control del carbono | Préstamos verdes para energías renovables, vehículos eléctricos y eficiencia energética. A menudo a tipos preferenciales |

| Reporting | Informes financieros anuales, pocos detalles no financieros | Informes ESG integrados con métricas claras sobre carbono, inclusión y gobernanza |

| Incentivos | Primas basadas en los ingresos | Recompensas vinculadas a hitos ESG |

Seamos claros: todo este cambio hacia la banca sostenible no se está produciendo por una repentina buena voluntad ecológica. Las normas están cambiando, y rápido. Los reguladores mundiales ven ahora las finanzas como una herramienta de primera línea para abordar el cambio climático y la desigualdad social, y están aumentando la presión. Han cambiado los codazos amables por plazos firmes y consecuencias reales.

A continuación, les mostraré algunas de las normativas y directrices más importantes que están marcando el ritmo.

Piensa en la Pacto Verde de la UE como el plan "moonshot" de Europa para convertirse en el primer continente climáticamente neutro en 2050. Es una estrategia económica que pretende reorientar billones de euros hacia inversiones sostenibles. Y se espera que los bancos, naturalmente, sean la principal fontanería de ese capital. La ambición es enorme, nadie lo duda. La gran pregunta que me hago (y, francamente, me hago) es si la UE podrá cumplir a la escala y velocidad que promete, o si las cosas quedarán empantanadas por el papeleo y la burocracia.

SFDR es el filtro europeo contra el lavado verde. Básicamente dice a todos los agentes financieros, desde los gestores de activos a los asesores, que normalicen la forma en que identifican y revelan los riesgos ASG y los impactos negativos. Deben detallar lo que hacen o piensan hacer y publicarlo en su folleto, informes periódicos y en su sitio web.

Una cosa hay que saber: El SFDR no es lo mismo que la Taxonomía de la UE, pero van de la mano. La Taxonomía define lo que es verdaderamente ecológico, mientras que la SFDR se asegura de que usted sea sincero sobre cómo se comparan sus productos con esas definiciones.

En Taxonomía de la UE es el intento de la UE de trazar una línea clara entre lo que es realmente ecológico y lo que sólo suena ecológico. A mí me gusta pensar que se trata de un diccionario maestro de las finanzas sostenibles, un sistema de clasificación detallado que especifica qué actividades económicas se consideran sostenibles desde el punto de vista medioambiental.

Para obtener la etiqueta verde oficial, una actividad debe contribuir realmente a al menos uno de los seis objetivos medioambientales: mitigación del cambio climático, adaptación al cambio climático, uso sostenible y protección de los recursos hídricos y marinos, transición a una economía circular, prevención y control de la contaminación, y protección y restauración de la biodiversidad y los ecosistemas. Igual de importante es que no puede perjudicar significativamente a ninguno de los otros.

En la práctica, un proyecto de parque eólico puede parecer ecológico a primera vista, pero si se construye en una zona silvestre protegida y perturba los ecosistemas locales, podría no superar la prueba de "no causar daños significativos".

Así que, con todas estas nuevas normas acumulándose y los ambiciosos objetivos globales sobre la mesa, ¿cómo puede un banco llevar a cabo una banca sostenible en el mundo real? No pueden improvisar. Necesitan un marco de banca sostenible, un manual que convierta los objetivos de alto nivel en decisiones cotidianas. He aquí cómo he visto que los bancos mejor gestionados abastecen su caja de herramientas:

Si se combinan todas estas herramientas, se obtiene una estrategia bancaria y de sostenibilidad afilada para cubrir los riesgos financieros relacionados con el clima, aprovechar nuevas fuentes de ingresos sostenibles y liderar el avance hacia una economía con bajas emisiones de carbono.

Muy bien, ya hemos hablado de por qué la banca sostenible no es negociable y de las normativas en constante evolución. Ahora abordemos el aspecto práctico: ¿cómo gestionan los bancos toda esta complejidad a gran escala? Spoiler alert: no se hace con una montaña de hojas de cálculo. Integrar la sostenibilidad en todos los rincones de la empresa requiere una gran potencia tecnológica.

En esta sección, desglosaré las plataformas y herramientas fundamentales que impulsan la banca sostenible moderna.

Seamos francos: navegar por las exigencias de datos, las normas de transparencia y los modelos de riesgo avanzados de las finanzas sostenibles sin tecnología inteligente es como gobernar un superpetrolero con un remo de canoa. Estos son los pilares en los que he visto apoyarse a los bancos:

Cuando se trata de ESG, los bancos se ahogan en datos: huellas de carbono, auditorías de proveedores, mapas dinámicos de zonas inundables, etc. Ningún equipo humano puede procesar todo eso con la suficiente rapidez o precisión. Ningún equipo humano puede procesar todo eso con suficiente rapidez o precisión. Ahí es precisamente donde interviene AI.

AI ayuda a los bancos a abrirse paso entre este ruido abrumador. En analiza datos complejos para optimizar el uso de la energía en las sucursales y oficinas del banco, y realiza pruebas de estrés de los préstamos frente a sofisticados modelos climáticos que predicen futuras zonas de inundación o riesgos de incendios forestales. También estamos viendo nuevas y potentes aplicaciones, en particular con generativo AI. Por ejemplo, puede ayudar a los bancos a diseñar productos financieros ecológicos innovadores o a personalizar el asesoramiento sobre sostenibilidad para adaptarlo a las necesidades y objetivos únicos de cada cliente.

Toma JPMorgan Gestión de Activos, por ejemplo. Utilizan el AI y el aprendizaje automático para analizar grandes cantidades de datos de más de 14.000 empresas de todo el mundo. Su sistema escanea y procesa informes de empresas, documentos reglamentarios y noticias. Esta solución basada en el AI identifica con precisión las empresas que contribuyen activamente a las soluciones climáticas, lo que permite a JPMAM crear carteras de alta convicción que son financieramente sólidas y respetuosas con el medio ambiente.

Pero aquí está el truco: AI es tan bueno como los datos que recibe. Y, sinceramente, obtener datos ESG coherentes, fiables y comparables sigue siendo uno de los mayores quebraderos de cabeza para todo el sector financiero.

Uno de los obstáculos más difíciles de las finanzas sostenibles es la confianza. ¿Cómo pueden los inversores, los reguladores y los clientes estar seguros de que el dinero destinado a proyectos ecológicos o sociales cumple realmente lo que promete? Blockchain ofrece una solución: un libro de contabilidad compartido e inalterable que rastrea cada euro, kilovatio o crédito de carbono desde el origen hasta el sumidero.

Por ejemplo, Piloto de Standard Chartered con Mastercard, Mox Bank y Libeara en el marco del Fintech Supervisory Sandbox de la HKMA. Han tokenizado créditos y depósitos de carbono, demostrando cómo blockchain puede agilizar el comercio de créditos de carbono, acortar los plazos de liquidación y ofrecer trazabilidad de extremo a extremo para los créditos vendidos por proyectos de mercados emergentes.

Por supuesto, blockchain no es una varita mágica. Necesita una gobernanza sólida, normas interoperables y una integración real con los sistemas bancarios existentes. Pero para casos de uso como la verificación de los ingresos de los bonos verdes o el bloqueo de los ciclos de vida de los créditos de carbono, su potencial para acabar con el lavado verde y crear una confianza sólida como una roca es inmenso.

Trasladar la infraestructura y las aplicaciones bancarias básicas a la nube pública es una de las medidas de sostenibilidad más impactantes que puede adoptar un banco. En general, trasladar las cargas de trabajo locales a una nube moderna y compartida significa reducir drásticamente el consumo directo de energía y las emisiones de carbono. Y, francamente, los proveedores de hiperescala como AWS, Azure y Google Cloud logran eficiencias energéticas y de refrigeración que ningún centro de datos interno puede replicar.

Basta con mirar BBVA. Con la implantación global de Net Zero Cloud de Salesforce, han automatizado la recopilación y el análisis de datos medioambientales. Esta solución les proporciona visibilidad en tiempo real del uso de la energía y las emisiones de carbono en docenas de centros, por lo que pueden detectar rápidamente las ineficiencias y tomar medidas.

La clave, por supuesto, es elegir un proveedor con compromisos verificables de energía renovable. De lo contrario, lo único que se hace es externalizar las emisiones, no eliminarlas.

Seamos sinceros, los bancos siguen sobrecargados de tareas repetitivas y manuales: compilación de información ESG, copia de datos entre sistemas, conciliación de informes. Es aburrido, propenso a errores y una enorme pérdida de tiempo. Ahí es donde RPA entran en juego. Estos robots de software automatizan los flujos de trabajo rutinarios para que los humanos puedan dejar de actuar como intermediarios entre hojas de cálculo.

Desde el punto de vista de la sostenibilidad, la RPA desempeña un papel más importante de lo que parece. En primer lugar, reduce el uso de papel y agiliza los procesos digitales, lo que significa que se queman menos recursos solo para mover datos. En segundo lugar, los robots gestionan las tareas de forma más rápida y eficiente, por lo que no se desperdicia potencia informática en flujos de trabajo sobrecargados. Además, libera a los analistas para que puedan centrarse en la estrategia, la modelización de escenarios y la evaluación de riesgos ASG, en lugar de perseguir el informe sobre emisiones de carbono del mes pasado.

Nuestro equipo, por ejemplo, se asoció con un gran banco estadounidense para automatizar sus controles SOX e ITGC mediante WorkFusion RPA y OCR. Anteriormente, su equipo de cumplimiento pasaba docenas de horas semanales extrayendo datos manualmente. Tras implantar nuestros robots, ahorraron 64 horas de trabajo a la semana, mejoraron dos veces la eficacia del cumplimiento y redujeron considerablemente el número de informes impresos. Esas horas liberadas permitieron al banco reasignar especialistas para perfeccionar los modelos de riesgo ESG e impulsar iniciativas de financiación ecológica.

Por supuesto, la RPA no es una solución milagrosa para integrar la ESG en toda la empresa. Aborda la fruta madura. La verdadera sostenibilidad en la banca exige datos de alta calidad, un cambio cultural y la integración de la RPA en un ecosistema tecnológico más amplio. Sin embargo, como parte de una pila tecnológica más amplia, la RPA ofrece beneficios inmediatos tanto en eficiencia como en reducción de recursos.

De acuerdo, tienes estas potentes tecnologías bajo el capó, pero los clientes lo perciben a través de las aplicaciones y portales que realmente utilizan. He aquí cómo las tecnologías de finanzas verdes hacen que la banca sostenible sea un clic para la gente real:

Cuando ayudo a un banco a convertir sus ambiciones de sostenibilidad en acciones reales, siempre empiezo por exponer cinco pasos a seguir. Si te los saltas, tus objetivos ecológicos corren el riesgo de convertirse en poco más que ruido de relaciones públicas.

Aquí no se puede improvisar. He visto bancos redactar brillantes informes de sostenibilidad que acumulan polvo en el despacho del director general. En lugar de eso, asegúrate de que el consejero delegado y el consejo de administración están de acuerdo y, a continuación, fija objetivos muy precisos. Por ejemplo, reducir el consumo de energía de la sucursal en 20% para 2027, o alcanzar los $500 millones en préstamos verdes para 2030.

Lo que se mide se gestiona, así que publique los progresos abiertamente. Su estrategia debe ser un plan vivo, no un PDF estático, así que hágalo evolucionar a medida que cambien las normas, los datos y la dinámica del mercado. Y si necesita más fuerza, los expertos Consultoría ESG puede ayudarle a elaborar una estrategia que funcione para su banco.

El verdadero rigor significa integrar las perspectivas ASG directamente en la toma de decisiones financieras. He visto a un equipo de crédito desestimar un préstamo a una fábrica porque su ubicación estaba señalada como futura zona de alto riesgo de inundación. Una evaluación crediticia tradicional, centrada únicamente en los datos financieros, habría pasado por alto completamente esa vulnerabilidad climática crítica.

Es la nueva norma. Forme a sus agentes de crédito para que comprueben la resistencia al cambio climático y el impacto social junto con las calificaciones crediticias. Presione a los equipos de inversión para que sopesen los riesgos de gobernanza tan estrictamente como el rendimiento de la inversión. Porque, en última instancia, los riesgos ASG son riesgos financieros.

Más allá de la mera gestión del riesgo a la baja, la verdadera oportunidad reside en crear y ampliar productos que impulsen a sus clientes y a su banco hacia una economía más ecológica y justa. Ya no se trata de operaciones secundarias. Imagine bonos verdes convencionales que financien parques eólicos y solares, préstamos vinculados a la sostenibilidad que reduzcan puntos básicos de su tipo de interés cuando alcance los objetivos ASG acordados (créame, nada motiva más que un préstamo más barato), o carteras de inversión centradas en la ecología para clientes que exigen impacto además de rentabilidad.

Pero cuidado. Hoy en día, el lavado verde se denuncia en cuestión de segundos. Si pones una pegatina verde en un producto sin criterios claros de elegibilidad, métricas de impacto verificadas por terceros e informes totalmente transparentes, perderás mucha más credibilidad de la que ganarás en volumen.

A primera vista, esto puede parecer una cuestión administrativa, pero en realidad, la automatización es decisiva para cumplir sus promesas de sostenibilidad. Cada proceso manual engorroso, cada hoja de cálculo remendada en el último minuto, cada hora perdida persiguiendo datos merma la capacidad de su banco para alcanzar los objetivos ASG. Los informes de cumplimiento y la gestión de riesgos son los principales infractores. Intente hacer malabarismos con ellas y acabará cometiendo errores, agotándose, incumpliendo plazos y disparando los costes.

Aquí es donde la automatización inteligente se gana su sustento. Piense en robots RPA que extraen y validan datos sobre el uso de la energía en segundos, motores AI que detectan anomalías en sus informes ESG y flujos de trabajo unificados que mantienen a todas las partes interesadas en la misma página. ¿El resultado? Datos limpios y a prueba de errores, presentaciones reglamentarias rapidísimas y sus mejores profesionales centrados en la estrategia, no en la introducción de datos.

Esta es la verdad: no puede reducir el impacto medioambiental de su banco si antes no lo mide. Las promesas de sostenibilidad bienintencionadas suelen fracasar si no se cuenta con una base de referencia clara. El primer paso es controlar su huella de carbono.

Para los bancos, eso significa ir más allá de las emisiones directas (Alcance 1) y de la energía que compran (Alcance 2). Lo realmente importante es el Alcance 3: las emisiones financiadas vinculadas a sus préstamos, inversiones y otras actividades derivadas. Según mi experiencia, aquí es donde las cosas se complican rápidamente y, sinceramente, la mayoría de los sistemas heredados no están diseñados para realizar un seguimiento adecuado de estos aspectos.

Ahí es donde entran en juego las herramientas especializadas de evaluación del carbono. Las mejores extraen datos de todos los rincones de su empresa, calculan los números según las normas del Protocolo de GEI y señalan las oportunidades óptimas de reducción. He trabajado con clientes que integran estos sistemas directamente en sus plataformas bancarias para transformar informes anuales estáticos en un cuadro de mando de impacto vivo y evolutivo que muestra exactamente dónde se está y hacia dónde se va.

Por ejemplo, en proyectos como el caso de recogida automatizada de datos medioambientales, sin datos sólidos y organizados, incluso las herramientas más avanzadas se quedan cortas.

Mi consejo: seleccione las herramientas con prudencia, organice los datos con rigor y utilice esos conocimientos para impulsar cambios cuantificables. Es la única forma de pasar de unos objetivos vagos a un progreso verificable.

Pasemos de lo que se gana con la sostenibilidad a lo que se puede perder si se ignora. Las inundaciones récord del año pasado en el Medio Oeste dejaron clara una cosa: el riesgo climático es una brutal realidad financiera. Cuando subió el nivel del agua, los bancos regionales tuvieron que hacer frente a interrupciones del servicio y los impagos se dispararon casi de la noche a la mañana. Para los bancos que se basaban únicamente en modelos de riesgo tradicionales, el impacto fue repentino y grave.

Los riesgos climáticos en el sector bancario se dividen en dos categorías principales. Los riesgos físicos son los más obvios. Están relacionados con cosas como inundaciones, incendios forestales u olas de calor que pueden dañar directamente su infraestructura o interrumpir sus operaciones. Los riesgos de transición son más sutiles, pero igual de importantes. Provienen del cambio global hacia una economía baja en carbono. Nuevas normativas, cambios en el comportamiento de los clientes e incluso presión sobre la reputación. Si su cartera de préstamos se apoya demasiado en sectores obsoletos, eso puede afectarle gravemente.

Ante esta doble amenaza, los bancos con visión de futuro están integrando la sostenibilidad en sus marcos de riesgo. Esto implica:

La recompensa está clara. Los bancos que gestionan activamente el riesgo de sostenibilidad no sólo reducen las pérdidas inesperadas, sino que también mejoran su reputación y obtienen una ventaja competitiva tangible.

El mensaje no puede ser más nítido: actúen ahora o verán cómo se amplía la brecha. En serio, cada mes, los reguladores endurecen las normas, los inversores afinan sus criterios ASG y los clientes se decantan por los bancos líderes en materia climática.

Si ya te has sumergido en las finanzas sostenibles o los informes ASG, tienes ventaja. Utilice esas primeras victorias como plataforma de lanzamiento. Amplíe sus esfuerzos a las revisiones crediticias, los modelos de riesgo y el diseño de productos para no tener que apresurarse a ponerse al día cuando aparezca la próxima norma sobre divulgación.

¿Necesita una caja de resonancia para ver lo cerca que están sus procesos actuales de una auténtica integración de la sostenibilidad? Hablemos. Juntos convertiremos las prácticas bancarias sostenibles en una ventaja real.

Responsable de Sostenibilidad

Stanislav aporta una visión realista de la sostenibilidad en la tecnología. Ayuda a los clientes a pasar de las casillas de verificación a los resultados reales, ya sea optimizando la infraestructura, reduciendo los residuos o creando productos digitales con un impacto en mente.

Su mensaje ha sido enviado.

Procesaremos su solicitud y nos pondremos en contacto con usted lo antes posible.

Al registrarse, acepta nuestra Política de privacidadincluyendo el uso de cookies y la transferencia de su información personal.