A sua mensagem foi enviada.

Processaremos o seu pedido e contactá-lo-emos logo que possível.

O formulário foi enviado com sucesso.

Encontrará mais informações na sua caixa de correio.

Selecionar a língua

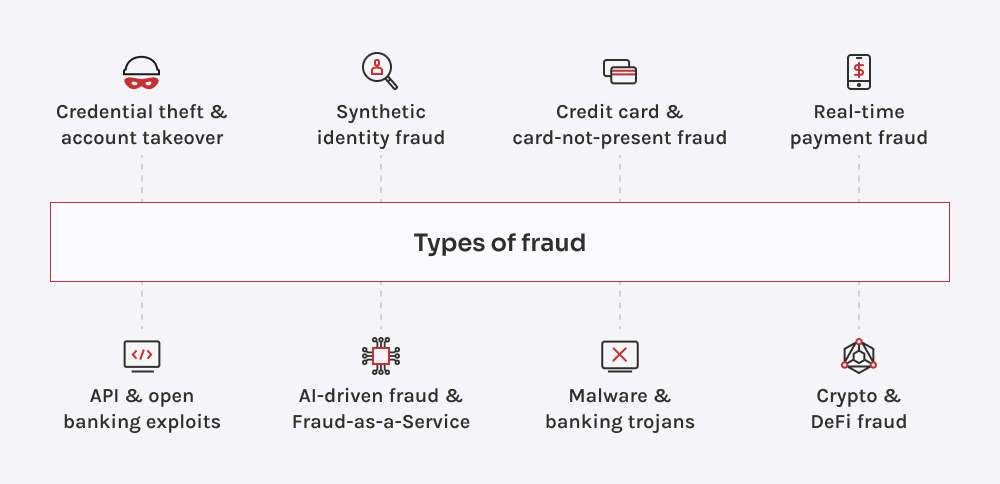

Não se pode combater aquilo que não se compreende totalmente. E, embora a fraude esteja em constante evolução, não devemos esquecer que alguns dos truques mais antigos ainda estão em ação. Nós amadurecemos, mas eles também se adaptaram. Portanto, antes de mergulharmos na prevenção, vamos analisar as técnicas de fraude mais comuns que ameaçam os bancos e as FinTechs atualmente e por que uma deteção de fraude forte e adaptável nos serviços financeiros é mais importante do que nunca.

O roubo de credenciais e a ATO acontecem quando os fraudadores utilizam credenciais roubadas para entrar nas contas dos utilizadores. Utilizam truques como o phishing alimentado por IA, o preenchimento de credenciais e o malware para passarem despercebidos pela segurança. Tácticas mais avançadas como o sequestro de sessões, os ataques man-in-the-middle (MitM) e a troca de SIM permitem-lhes intercetar códigos de autenticação e esvaziar contas antes que alguém dê por isso.

Os autores de fraudes misturam dados pessoais reais e falsos - muitas vezes utilizando a IA - para criar identidades que não pertencem efetivamente a ninguém. Estes perfis sintéticos escapam às verificações de segurança, permitindo aos criminosos abrir contas bancárias, contrair empréstimos e branquear dinheiro. Sem uma vítima real para denunciar a fraude, a atividade fraudulenta passa muitas vezes despercebida até ser demasiado tarde. A deteção desta situação exige uma IA sofisticada e um sistema de gestão de fraudes sólido no sector bancário.

Com os sistemas de pagamento instantâneo, os autores de fraudes exploram a velocidade e a irreversibilidade das transacções para movimentar fundos roubados antes de serem detectados. As tácticas mais comuns incluem a fraude de pagamento automático autorizado (APP) e as redes de "mulas" que dispersam rapidamente o dinheiro ilícito. Quando o dinheiro desaparece, não há estorno, e os bancos precisam de uma monitorização avançada da fraude bancária para detetar as ameaças antes que estas se agravem.

Os autores de fraudes roubam os dados dos cartões através de skimming, fugas de dados e phishing e utilizam-nos para compras online duvidosas, sem necessidade de um cartão físico. Aplicam esquemas como a fraude de estorno, o enchimento de credenciais e os ataques de bots, acumulando despesas antes que alguém se aperceba. Com as informações de cartões roubados a inundar a dark web, os bancos e os comerciantes têm de lidar com as consequências.

À medida que os bancos e as empresas de fintech dependem mais de APIs bancárias abertas, os fraudadores procuram lacunas de segurança para roubar dados e sequestrar transações. Autenticação fraca, APIs mal configuradas e pontos de extremidade expostos permitem que os invasores manipulem contas, iniciem pagamentos não autorizados ou extraiam dados financeiros confidenciais. Com mais integrações de terceiros do que nunca, um único elo fraco pode abrir a porta para fraudes em grande escala.

Os burlões utilizam malware e trojans bancários para entrar furtivamente nas contas, roubar credenciais e interferir nas transacções. Estes propagam-se através de e-mails de phishing, aplicações falsas e extensões de browser duvidosas, dando aos atacantes acesso total às sessões bancárias. Alguns cavalos de Troia são tão avançados que conseguem mesmo contornar a autenticação multifactor (MFA), o que os torna um pesadelo tanto para os bancos como para os utilizadores.

A IA ajuda os criminosos a automatizar as burlas, a contornar as verificações de segurança e a gerar vozes e vídeos deepfake para enganar bancos e clientes. Entretanto, o FaaS transformou o cibercrime num negócio, com kits de phishing prontos a usar, ferramentas de enchimento de credenciais e bots orientados por IA disponíveis para aluguer na dark web. Isto permite que mesmo os fraudadores com poucas competências lancem ataques avançados, tornando a fraude financeira mais difícil de detetar e travar.

À medida que os bancos e as FinTechs mergulham na criptografia, a fraude está a evoluir com eles. Não estamos a falar apenas de uma ocasional puxada de tapete - os atacantes estão a aproveitar falhas de contratos inteligentes, empréstimos flash e truques entre cadeias para movimentar activos roubados antes que alguém dê por isso. Com as transacções a acontecerem de forma rápida e anónima, a pressão sobre as instituições para detectarem e responderem em tempo real é maior do que nunca.

A fraude nem sempre é barulhenta, óbvia ou fácil de apanhar - pode ser subtil, adaptável e, muitas vezes, passa despercebida quando ninguém está a olhar. É por isso que a deteção de fraude moderna no sector bancário não se limita a detetar sinais de alerta. Trata-se de saber como pensam os autores de fraudes, onde os sistemas são fracos e quando atuar. Então, como é que os melhores sistemas se mantêm no jogo? Vamos dar uma olhadela mais atenta.

A deteção de fraudes não se trata de uma solução mágica - trata-se de colocar em camadas as tecnologias certas para detetar fraudes antes que estas se espalhem. Agora que já vimos como funcionam os diferentes métodos de deteção, vamos explorar a tecnologia que os potencia em ambientes bancários do mundo real.

| Tecnologia | Como funciona | Características principais | Soluções populares |

| Sistemas de gestão da fraude (SGF) | Plataformas centralizadas que agregam dados de fraude, analisam transacções e desencadeiam alertas em tempo real | Monitorização de transacções, gestão de casos e classificação de riscos em tempo real | NICE Actimize, FICO Falcon, SAS Fraud Management |

| AI & ML | Detecta actividades fraudulentas através da análise de padrões, anomalias e mudanças de comportamento | Análise preditiva, deteção de anomalias, modelos de aprendizagem adaptativa | Feedzai, Darktrace, IBM Trusteer, DataVisor. |

| Blockchain | Previne a fraude, fornecendo registos de transação imutáveis e verificação de identidade descentralizada | Segurança criptográfica, contratos inteligentes, registos à prova de adulteração | Selo de confiança, Evernym, prevenção de fraudes com cadeia de blocos da IBM |

| Autenticação biométrica e baseada no risco (RBA) | Utiliza a biometria física e comportamental para verificar identidades e avaliar riscos de forma dinâmica | Digitalização de impressões digitais, reconhecimento facial, biometria comportamental, classificação dinâmica de riscos | BioCatch, Nuance Gatekeeper, Jumio, Onfido |

| Inteligência e impressões digitais dos dispositivos | Identifica utilizadores fraudulentos através da análise das caraterísticas do dispositivo, da geolocalização e dos padrões de ligação | Rastreio de IP, ligação de dispositivos, deteção de anomalias | ThreatMetrix, iovation, FingerprintJS |

| Deteção de identidade sintética | Utiliza a IA para detetar identidades fabricadas que combinam dados reais e falsos para esquemas de fraude | Agrupamento de identidades, reconhecimento de padrões baseado em IA, deteção de falsificações de documentos | Socure, Sift, Experian CrossCore |

| Deteção de fraudes baseada em gráficos | Mapeia as relações entre contas, dispositivos e transacções para descobrir redes de fraude e mulas de dinheiro | Análise de redes sociais, análise de ligações entre entidades, deteção de redes de fraude | Quantexa, Linkurious, GraphAware |

| Monitorização da Dark Web | Analisa fóruns clandestinos, mercados e bases de dados com fugas de informação para detetar credenciais comprometidas e actividades fraudulentas | Inteligência de ameaças alimentada por IA, alertas de fuga de credenciais, monitorização em tempo real | Recorded Future, SpyCloud, CybelAngel |

"O maior equívoco é tratar a fraude como uma questão pós-incidente - detetar, reagir, repetir. Mas, na altura em que um alerta é disparado, os danos estão muitas vezes feitos. A verdadeira proteção significa criar sistemas que tornem a fraude quase impossível desde o início. Na Innowise, ajudamos a descobrir vulnerabilidades ocultas e ajustamos a sua estratégia antes que a fraude tenha a oportunidade de escapar."

Delivery Manager em Fintech

Apanhar a fraude é bom. Impedir a fraude antes de ela começar? Melhor ainda. A verdadeira prevenção da fraude no sector bancário começa muito antes de uma transação ser assinalada - começa no acesso, na intenção e no risco. E é necessária uma estratégia sólida para ligar esses pontos. Eis como as equipas com visão de futuro se mantêm à frente.

Leis em constante mudança, como KYC, AML e PSD2, tornam difícil manter a conformidade e, ao mesmo tempo, evitar fraudes. As empresas devem implementar soluções de conformidade flexíveis e automatizadas para se adaptarem rapidamente e cumprirem as exigências regulamentares.

Uma segurança apertada é crucial, mas demasiados passos de autenticação podem frustrar os clientes reais e afastá-los. A chave é utilizar uma autenticação inteligente, baseada no risco, que acrescenta camadas extra apenas quando algo parece estar errado.

Investir na prevenção avançada de fraudes pode ser difícil com orçamentos apertados e equipas pequenas. Dar prioridade à automação orientada por IA e a soluções escaláveis ajuda a maximizar a proteção sem gastar demasiado.

Os pagamentos transfronteiriços apresentam maiores riscos de fraude devido a diferentes regulamentações, desafios cambiais e tácticas de fraude em evolução. A utilização de monitorização orientada por IA e controlos de fraude específicos da região ajuda a detetar ameaças sem abrandar as transações.

O GDPR e a CCPA limitam a forma como os dados de fraude podem ser compartilhados, mesmo em sistemas confiáveis. É por isso que muitas instituições agora confiam no gerenciamento seguro de dados para proteger dados confidenciais e, ao mesmo tempo, permitir a deteção segura e compatível de fraudes.

A fraude nem sempre vem do exterior; as pessoas internas podem utilizar indevidamente o acesso para ganho pessoal ou conspirar com criminosos externos. A formação regular dos funcionários, a monitorização da atividade em tempo real e os controlos de acesso rigorosos baseados em funções ajudam reduzir o risco de fraude.

Os autores de fraudes estão sempre um passo à frente, utilizando IA, deepfakes e identidades sintéticas para contornar a segurança. Manter-se proativo com a deteção de ameaças baseada em IA e atualizações contínuas de modelos de fraude ajuda a manter as defesas fortes.

Os pagamentos em tempo real, as criptomoedas e as carteiras digitais criam lacunas de segurança antes de os regulamentos as apanharem. A implementação de ferramentas de prevenção de fraudes com monitorização em tempo real e controlos de risco adaptáveis ajuda a manter-se à frente das novas ameaças.

Conhecemos as ferramentas que vale a pena utilizar e como as fazer funcionar para si. Com uma profunda experiência em plataformas como o Samsub e o SDK.finance, ajudamos a transformar grandes plataformas em soluções de gestão de fraudes perfeitas e escaláveis, tanto para bancos como para FinTechs.

2025 está a deixar uma coisa clara: o futuro da prevenção da fraude é colaborativo, adaptável e em tempo real. Já não se trata de reagir após o facto - trata-se de antecipar o movimento antes que ele aconteça. Para as fintechs e os bancos, isso significa alinhar a tecnologia, as equipas e os parceiros em torno de estratégias que estão sempre a aprender, sempre a evoluir e sempre um passo à frente.

As funcionalidades de segurança proactivas estão a ganhar terreno, passando a prevenção da fraude de alertas passivos para acções em tempo real. Ferramentas como o "cadeado digital" da ANZ permitem que os utilizadores bloqueiem contas instantaneamente, impedindo a fraude antes que esta se agrave. À medida que a adoção cresce, mais empresas incorporarão controles acionados pelo usuário em aplicativos e plataformas para tornar os clientes parte do sistema de defesa.

A colaboração está a ganhar força, com os bancos, as FinTechs e até as empresas de telecomunicações a começarem a partilhar sinais de fraude em tempo real através de tecnologias seguras e que preservam a privacidade, como a aprendizagem federada. Estas redes ainda estão a emergir, mas estão a remodelar a forma como a fraude é detectada, transformando conhecimentos isolados em defesa colectiva. À medida que a adoção aumenta, as empresas irão utilizá-las para colmatar lacunas mais rapidamente, parar ataques coordenados mais cedo e fazer da resposta à fraude um esforço de equipa.

Sejamos honestos - a fraude não vai a lado nenhum. Está a evoluir, a tornar-se mais ousada e a aprender tão rapidamente como nós. A questão é: os seus sistemas estão a adaptar-se ou estão apenas a reagir? De Sistemas de deteção de fraudes com base em IA à identidade descentralizada e à inteligência partilhada, as ferramentas existem. Mas elas são tão boas quanto a estratégia por trás delas. Se quer mesmo manter-se na vanguarda, está na altura de deixar de pensar em silos e começar a construir a prevenção da fraude como uma parte viva e evolutiva do seu negócio.

A sua mensagem foi enviada.

Processaremos o seu pedido e contactá-lo-emos logo que possível.

Ao inscrever-se, o utilizador concorda com a nossa Política de privacidadeincluindo a utilização de cookies e a transferência das suas informações pessoais.