A sua mensagem foi enviada.

Processaremos o seu pedido e contactá-lo-emos logo que possível.

O formulário foi enviado com sucesso.

Encontrará mais informações na sua caixa de correio.

Selecionar a língua

Se está em bancário, se a sua empresa é uma instituição de crédito, já sente a pressão de todos os ângulos: as entidades reguladoras, os investidores e os clientes esperam acções concretas em matéria de questões ambientais e sociais. A sustentabilidade bancária deixou de ser uma atividade de relações públicas secundária e passou a ser um pilar inegociável do seu negócio, que o mantém relevante e resistente.

A cada trimestre, os riscos aumentam. Novas regras de divulgação chegam à sua secretária. Os gestores de activos exigem provas de uma gestão genuína dos riscos climáticos e não de greenwashing. Os clientes empresariais esperam que os bancos apoiem os seus próprios objectivos ESG. Até os clientes comuns estão agora a votar com as suas carteiras.

É claro que integrar a sustentabilidade na sua estratégia principal é tudo menos simples. Muitas vezes, os dados vivem em silos, os sistemas antigos gemem sob novas exigências e a complexidade pode parecer assustadora. Mas a verdade é esta: o custo da inação supera em muito o desafio da transformação. Ficar para trás significa oportunidades perdidas, escrutínio intenso e perda de confiança do cliente.

Neste artigo, vou mostrar-lhe exatamente porque é que a sustentabilidade deve estar no centro do futuro do seu banco. Iremos analisar o ruído, explorar as tecnologias que a tornam exequível e enfrentar os obstáculos do mundo real que se colocam no seu caminho. Vamos mergulhar de cabeça!

"Deixar de introduzir a sustentabilidade bancária à última hora. Insira-a em todas as decisões de crédito e projectos de produtos. É assim que se reduzem os riscos, se aumenta o crescimento e se ultrapassa o mercado, porque os reguladores, os investidores e os clientes não estão certamente à espera."

Ao longo desta secção, explorarei os fundamentos da banca sustentável: o que significa verdadeiramente, como a integração do ESG em todas as decisões remodela as operações diárias, como se distingue dos modelos tradicionais e quais os regulamentos que estão a impulsionar esta mudança.

A banca sustentável significa tomar decisões com critérios ESG - ambientais, sociais e de governação - no centro. Em vez de procurarem apenas lucros rápidos, os bancos sustentáveis estabelecem grandes objectivos a longo prazo. O seu objetivo é reduzir a poluição das empresas que financiam, proteger os recursos naturais, garantir condições de trabalho justas e operar de forma transparente. Para tal, alteram a forma como trabalham, os empréstimos que concedem e onde investem.

E não se trata apenas de conversa. Um inquérito recente revelou que mais de 90% dos maiores investidores institucionais do mundo têm em conta as questões ambientais, sociais e de governação na aplicação do seu dinheiro. Se os grandes investidores se preocupam com o ESG, os bancos também têm de o fazer. Caso contrário, perderão esse capital.

Então, o que é que isto significa na prática? Digamos que um banco financia um enorme parque eólico em vez de uma central de carvão, ou oferece microempréstimos a pequenas empresas em bairros carenciados para apoiar o crescimento da comunidade. Ou talvez os seus próprios escritórios e centros de dados funcionem com energia renovável. Trata-se de apoiar projectos e gerir operações de uma forma responsável para as pessoas e para o planeta.

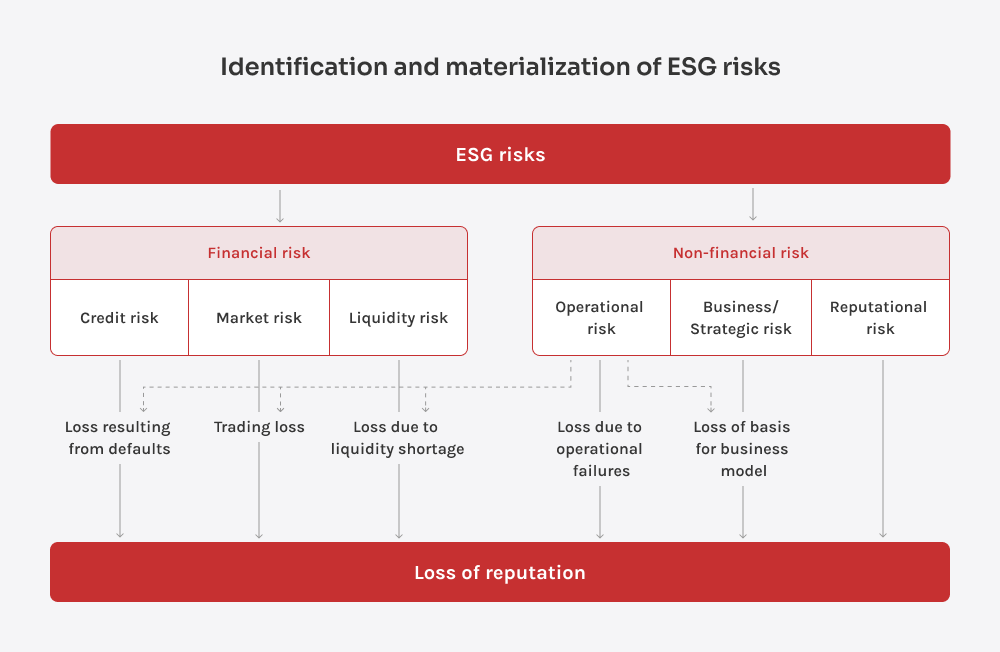

Sempre que um banco está a considerar um empréstimo ou investimento, analisa os riscos financeiros habituais. Mas com a banca de sustentabilidade, os riscos e oportunidades ESG estão no centro das atenções. Questões como "Esta empresa ajuda o ambiente?" ou "Trata os trabalhadores de forma justa?" estão no centro de todas as decisões.

Esta abordagem está a produzir resultados reais. Em 2024, os a emissão de obrigações sustentáveis ultrapassou um trilião de dólares, confirmando que os investidores estão ávidos de activos ecológicos e ajudando os bancos a reduzir os seus custos de financiamento quando cumprem os requisitos de sustentabilidade.

Os próprios bancos também estão a mudar. De acordo com Inquérito da Deloitte sobre relatórios de sustentabilidade para 2024, em 2008, 58% das empresas financeiras têm atualmente um diretor de sustentabilidade. Mais de metade contratou também equipas dedicadas à elaboração de relatórios ESG para acompanhar o seu impacto ambiental e social.

Mas acompanhar a evolução da regulamentação não é fácil. A fasquia continua a subir. Atualmente, são menos os bancos que utilizam as regras ESG nas decisões de empréstimo (67% em 2024 vs. 72% no ano anterior), em parte porque os novos requisitos são exigentes e requerem profissionais mais qualificados.

A gestão do risco faz parte do sorteio. A Deloitte estima que só os bancos norte-americanos enfrentam $1,7 biliões de exposição a empréstimos a sectores em risco de perda de biodiversidade e outras ameaças ambientais. Estes sectores podem não aparecer nos modelos financeiros tradicionais, mas podem subitamente causar grandes perdas. Por outro lado, existe uma enorme oportunidade. A PwC prevê que, até 2025, cerca de um terço de todo o AUM global (cerca de $53 triliões) serão investidos tendo em conta as questões ESG.

Atualmente, no sector financeiro, Critérios ESG moldam todas as decisões importantes, desde a conceção de novos produtos até à aprovação de empréstimos e investimentos. É já não é apenas um projeto paralelo ecológico, mas uma parte essencial da forma como os bancos gerem os riscos, definem a estratégia e medem o sucesso. Eis um breve resumo da forma como cada pilar ESG é aplicado na prática.

Think of the “E” as a scorecard for your bank’s impact on the planet: every tonne of CO₂, every kilowatt, every scrap of waste gets tallied. Banks that are serious about this pillar bake carbon into loan rates, steer clients toward green tech, and power branches and servers with renewables.

O "S" mede a forma como se mostra às pessoas - funcionários, clientes, fornecedores e bairros locais. Trata-se de remuneração justa, trabalho seguro, condições claras e apoio efetivo da comunidade. Associe os acordos de empréstimo a objectivos de salários dignos ou financie microempréstimos para pequenas empresas, e estará a criar confiança, a reduzir os incumprimentos e a manter os depósitos fixos quando os mercados oscilam.

O "G" é a forma como o banco é gerido a partir do topo. Pense numa liderança clara, auditorias sólidas, controlos internos rigorosos e bónus que recompensem os resultados a longo prazo. Uma boa governação significa que as decisões são transparentes, que a responsabilidade está incorporada e que a reputação e o custo de capital do banco se mantêm fortes e estáveis.

Banco sustentável é um termo que ouvimos a toda a hora, mas tenho notado que ainda parece abstrato para muitas pessoas. Por isso, quando alguém me pergunta o que distingue um banco centrado na sustentabilidade de um banco tradicional, tento clarificar a resposta centrando-me em quatro alavancas fundamentais: objetivo, risco, horizonte temporal e operações diárias. E aqui mostrarei como cada um deles muda o rumo da atividade normal para uma banca amiga do ambiente.

Ainda está a visualizar exatamente como se processam estas diferentes abordagens? Para lhe dar uma imagem clara e inegável das distinções, reuni tudo numa comparação rápida, lado a lado:

| Característica | Banca tradicional | Banca sustentável |

| Objetivo principal | Maximizar o lucro a curto prazo e fazer crescer rapidamente o balanço | Equilibrar os retornos financeiros com resultados ambientais e sociais positivos ao longo do tempo |

| Controlos de risco | Pontuações de crédito, taxas de juro e volatilidade do mercado | Inclui os riscos climáticos, a escassez de recursos e o impacto social nas decisões de concessão de empréstimos |

| Janela de planeamento | 1-3 anos | Mais de 10 anos |

| Energia e eficiência | Energia da rede normal, actualizações ocasionais | Objectivos para a redução anual do consumo de energia dos centros de dados, reconversão de instalações, controlos inteligentes |

| Operações | Declarações em papel, formulários físicos, reciclagem mínima | Comunicações digitais, assinaturas electrónicas, programas de reciclagem e compostagem no escritório |

| Tecnologia | Sistemas informáticos (por vezes antigos), processos nos balcões | Plataformas totalmente digitais, serviços bancários móveis, e-KYC |

| Foco na concessão de empréstimos | Projectos tradicionais, pouca análise do carbono | Empréstimos verdes para energias renováveis, veículos eléctricos e eficiência energética. Muitas vezes a taxas preferenciais |

| Relatórios | Relatórios financeiros anuais, poucos pormenores não financeiros | Relatórios ESG integrados com métricas claras sobre carbono, inclusão e governação |

| Incentivos | Bónus baseados nas receitas | Recompensas associadas a objectivos ESG |

Sejamos claros: toda esta mudança para a banca sustentável não está a acontecer apenas devido a uma súbita boa vontade verde. As regras estão a mudar, e rapidamente. Os reguladores globais vêem agora as finanças como uma ferramenta de primeira linha para combater as alterações climáticas e a desigualdade social, e estão a aumentar a pressão. Trocaram as sugestões educadas por prazos firmes e consequências reais.

Em seguida, vou apresentar-lhe alguns dos regulamentos e orientações mais importantes que estão a marcar o ritmo.

Pense no Acordo Verde da UE O plano de ação da Europa para se tornar o primeiro continente com impacto neutro no clima até 2050. Trata-se de uma estratégia económica que visa redirecionar biliões de euros para investimentos sustentáveis. E os bancos, naturalmente, deverão ser o principal canalizador desse capital. A ambição é enorme, ninguém duvida disso. A grande questão que ouço (e que, francamente, me coloco a mim próprio) é se a UE conseguirá cumprir os objectivos à escala e à velocidade que promete, ou se as coisas ficarão atoladas em burocracia.

SFDR é o filtro europeu contra a lavagem verde. Basicamente, diz a todos os intervenientes financeiros, desde gestores de activos a consultores, para normalizarem a forma como identificam e divulgam os riscos e impactos negativos ESG. É preciso especificar o que se está a fazer ou se planeia fazer e publicá-lo no prospeto, nos relatórios periódicos e no sítio Web.

Um aspeto a ter em conta: O SFDR não é o mesmo que a Taxonomia da UE, mas trabalham em conjunto. A taxonomia define o que é verdadeiramente ecológico, enquanto o SFDR garante que o utilizador é honesto quanto à forma como os seus produtos são comparados com essas definições.

O Taxonomia da UE é a tentativa da UE de traçar uma linha clara entre o que é verdadeiramente verde e o que apenas soa a verde. Gosto de pensar que se trata de um dicionário mestre para as finanças sustentáveis, um sistema de classificação pormenorizado que especifica quais as actividades económicas que contam como sustentáveis do ponto de vista ambiental.

Para obter o rótulo verde oficial, uma atividade deve contribuir efetivamente para, pelo menos, um de seis objectivos ambientais: atenuação das alterações climáticas, adaptação às alterações climáticas, utilização sustentável e proteção dos recursos hídricos e marinhos, transição para uma economia circular, prevenção e controlo da poluição e proteção e recuperação da biodiversidade e dos ecossistemas. Igualmente importante é o facto de não poder prejudicar significativamente nenhum dos outros objectivos.

Na prática, um projeto de parque eólico pode parecer ecológico à primeira vista, mas se for construído numa área de vida selvagem protegida e perturbar os ecossistemas locais, pode falhar o teste de "não causar danos significativos".

Assim, com todas estas novas regras a acumularem-se e com objectivos globais ambiciosos em cima da mesa, como é que um banco consegue realizar uma atividade bancária sustentável no mundo real? Não podem simplesmente improvisar. Precisam de uma estrutura bancária sustentável, um manual que transforme objectivos de alto nível em decisões quotidianas. Eis como eu vi os bancos mais bem geridos a armazenar o seu conjunto de ferramentas:

Juntando todas estas ferramentas, obtém-se uma estratégia bancária e de sustentabilidade bem definida para cobrir os riscos financeiros relacionados com o clima, explorar novos fluxos de receitas sustentáveis e liderar o processo de transição para uma economia com baixas emissões de carbono.

Muito bem, já abordámos as razões pelas quais a banca sustentável não é negociável e demos uma vista de olhos à regulamentação em constante mudança. Agora vamos abordar o aspeto prático: como é que os bancos gerem toda esta complexidade à escala? Alerta de spoiler: não é com uma montanha de folhas de cálculo que isso vai acontecer. A integração da sustentabilidade em todos os sectores da empresa exige um grande poder tecnológico.

Nesta secção, analisarei as plataformas e ferramentas fundamentais que alimentam a banca sustentável moderna.

Sejamos francos: navegar pelas exigências de dados, normas de transparência e modelos de risco avançados das finanças sustentáveis sem tecnologia inteligente é como pilotar um superpetroleiro com um remo de canoa. Eis os pilares em que vi os bancos apoiarem-se:

Quando se trata de ESG, os bancos estão efetivamente a afogar-se em dados - pegadas de carbono, auditorias de fornecedores, mapas dinâmicos de zonas de inundação, etc. Nenhuma equipa humana consegue processar tudo isto com rapidez e precisão suficientes. É precisamente aí que o AI entra em ação.

O AI ajuda os bancos a ultrapassar este ruído avassalador. Ele analisa dados complexos para otimizar a utilização de energia nas sucursais e escritórios do banco e testes de resistência dos empréstimos em relação a modelos climáticos sofisticados que prevêem futuras zonas de inundação ou riscos de incêndios florestais. Também estamos a assistir a novas e poderosas aplicações, em particular com generativo AI. Por exemplo, pode ajudar os bancos a conceber produtos financeiros ecológicos inovadores ou a personalizar o aconselhamento em matéria de sustentabilidade de acordo com as necessidades e objectivos específicos de cada cliente.

Tomar JPMorgan Asset Management, por exemplo. Utilizam o AI e a aprendizagem automática para analisar grandes quantidades de dados de mais de 14 000 empresas em todo o mundo. O seu sistema analisa e processa relatórios de empresas, registos regulamentares e notícias. Esta solução orientada pelo AI identifica com precisão as empresas que contribuem ativamente para soluções climáticas, permitindo à JPMAM criar carteiras de alta convicção que são financeiramente sólidas e ambientalmente alinhadas.

Mas aqui está o senão: O AI é tão bom quanto os dados que o alimentam. E, honestamente, obter dados ESG consistentes, fiáveis e comparáveis continua a ser uma das maiores dores de cabeça para toda a indústria financeira.

Um dos obstáculos mais difíceis no financiamento sustentável é a confiança. Como é que os investidores, os reguladores e os clientes podem ter a certeza de que o dinheiro destinado a projectos verdes ou sociais faz realmente o que promete? A Blockchain oferece uma solução: um livro-razão partilhado e inalterável que rastreia cada euro, quilowatt ou crédito de carbono desde a fonte até ao sumidouro.

Por exemplo, O projeto-piloto do Standard Chartered com a Mastercard, o Mox Bank e a Libeara no âmbito do Fintech Supervisory Sandbox da HKMA. Eles tokenizaram créditos e depósitos de carbono, demonstrando como o blockchain pode simplificar o comércio de créditos de carbono, reduzir os tempos de liquidação e fornecer rastreabilidade de ponta a ponta para créditos vendidos por projetos de mercados emergentes.

É claro que a cadeia de blocos não é uma varinha mágica. Necessita de uma governação sólida, de normas interoperáveis e de uma integração real com os sistemas bancários existentes. Mas para casos de uso como a verificação de receitas de títulos verdes ou o bloqueio de ciclos de vida de créditos de carbono, seu potencial para acabar com o greenwashing e construir uma confiança sólida é imenso.

Transferir a infraestrutura bancária central e as aplicações para a nuvem pública é uma das medidas de sustentabilidade com maior impacto que um banco pode tomar. Em termos gerais, a transferência de cargas de trabalho locais para uma nuvem moderna e partilhada significa reduzir a utilização direta de energia e as emissões de carbono. E, francamente, os fornecedores de hiperescala como a AWS, Azure e Google Cloud alcançam eficiências energéticas e de refrigeração que nenhum centro de dados interno pode replicar.

Basta olhar para BBVA. Ao implementar o Net Zero Cloud da Salesforce a nível global, automatizaram a recolha e análise de dados ambientais. Esta solução dá-lhes visibilidade em tempo real da utilização de energia e das emissões de carbono em dezenas de locais, para que possam detetar rapidamente ineficiências e tomar medidas.

A chave, claro, é escolher um fornecedor com compromissos verificáveis de energia renovável. Caso contrário, estará simplesmente a externalizar as emissões, não a eliminá-las.

Sejamos honestos, os bancos ainda estão sobrecarregados com tarefas manuais e repetitivas: compilação de informações ESG, cópia de dados entre sistemas, reconciliação de relatórios. É aborrecido, propenso a erros e consome muito tempo. É por isso que RPA entra em cena. Estes bots de software automatizam os fluxos de trabalho de rotina para que os humanos possam deixar de atuar como intermediários entre folhas de cálculo.

Do ponto de vista da sustentabilidade, a RPA desempenha um papel mais importante do que pode parecer. Em primeiro lugar, reduz a utilização de papel e simplifica os processos digitais, o que significa que são gastos menos recursos apenas para movimentar dados. Em segundo lugar, os bots tratam as tarefas de forma mais rápida e eficiente, pelo que não se desperdiça poder de computação em fluxos de trabalho inchados. Além disso, liberta os seus analistas para se concentrarem na estratégia, na modelação de cenários e na avaliação de riscos ESG, em vez de andarem à procura do relatório de carbono do mês passado.

A nossa equipa, por exemplo, parceria com um grande banco dos EUA para automatizar os seus controlos SOX e ITGC utilizando o WorkFusion RPA e OCR. Anteriormente, a equipa de conformidade passava dezenas de horas semanais a extrair dados manualmente. Após a implantação de nossos bots, eles economizaram 64 horas de trabalho por semana, melhoraram duas vezes a eficiência da conformidade e reduziram significativamente os relatórios impressos. Essas horas libertadas permitiram ao banco reafectar especialistas para aperfeiçoar os modelos de risco ESG e impulsionar iniciativas de financiamento ecológico.

É claro que a RPA não é uma solução milagrosa para integrar a ESG em toda a empresa. Ela aborda os frutos mais fáceis de colher. A verdadeira sustentabilidade no sector bancário exige dados de alta qualidade, mudança cultural e integração da RPA num ecossistema tecnológico mais vasto. No entanto, como parte de um conjunto de tecnologias mais alargado, a RPA proporciona ganhos imediatos tanto em termos de eficiência como de redução de recursos.

Muito bem, tem estas tecnologias poderosas sob o capô, mas os clientes sentem-no através das aplicações e portais que realmente utilizam. Eis como as tecnologias de financiamento ecológico fazem com que os serviços bancários sustentáveis cheguem a pessoas reais:

Quando ajudo um banco a transformar a ambição de sustentabilidade em acções concretas, começo sempre por apresentar cinco passos simples. Se os ignorar, os seus objectivos ecológicos correm o risco de se tornarem pouco mais do que ruído de relações públicas.

Aqui não se pode de forma alguma improvisar. Já vi bancos redigirem planos de sustentabilidade brilhantes que ficaram a ganhar pó na direção. Em vez disso, garanta a adesão sólida do seu CEO e do conselho de administração e, em seguida, defina objectivos muito claros. Por exemplo, reduzir o consumo de energia das sucursais em 20% até 2027, ou atingir $500 milhões em empréstimos ecológicos até 2030.

O que é medido é gerido, por isso publique abertamente os progressos. A sua estratégia deve ser um plano vivo, não um PDF estático, por isso, evolua-a à medida que as regras, os dados e a dinâmica do mercado mudam. E se precisar de mais força, os especialistas Consultoria ESG pode ajudar a criar uma estratégia que funcione para o seu banco.

O verdadeiro rigor significa integrar os conhecimentos ESG diretamente na tomada de decisões financeiras. Já vi uma equipa de crédito desistir de um empréstimo a uma fábrica porque a sua localização foi assinalada como uma futura zona de inundações de alto risco. Uma avaliação de crédito tradicional, centrada apenas nas finanças, teria ignorado completamente essa vulnerabilidade crítica e climática.

Esta é a nova norma. Dê formação aos seus responsáveis pelo crédito para que efectuem verificações de resiliência climática e de impacto social juntamente com as pontuações de crédito. Incentivar as equipas de investimento a ponderar os riscos de governação de forma tão rigorosa como o ROI. Porque, em última análise, os riscos ESG são riscos financeiros.

Para além da simples gestão do risco de perda, a verdadeira oportunidade reside na criação e expansão de produtos que conduzam os seus clientes e o seu banco a uma economia mais verde e mais justa. Já não se trata de negócios paralelos. Imagine obrigações ecológicas convencionais que financiam parques eólicos e solares, empréstimos ligados à sustentabilidade que reduzem os pontos de base da sua taxa quando atinge os objectivos ESG acordados (acredite, nada motiva mais do que empréstimos mais baratos) ou carteiras de investimento centradas no ambiente para clientes que exigem impacto a par do retorno.

Mas atenção. Hoje em dia, o greenwashing é denunciado em segundos. Se puser um autocolante verde num produto sem critérios de elegibilidade claros, métricas de impacto verificadas por terceiros e relatórios totalmente transparentes, perderá muito mais credibilidade do que alguma vez ganhará em volume.

À primeira vista, isto pode parecer uma questão de back-office, mas, na realidade, a automatização é decisiva para cumprir as suas promessas de sustentabilidade. Todos os processos manuais complicados, todas as folhas de cálculo elaboradas à última hora, todas as horas desperdiçadas na procura de dados prejudicam a capacidade do seu banco para atingir os objectivos ESG. Os relatórios de conformidade e a gestão de riscos são os principais infractores. Tente fazer malabarismos com estes processos e acabará por cometer erros, esgotar-se, não cumprir prazos e aumentar os custos.

É aqui que a automação inteligente ganha o seu sustento. Pense em bots RPA que extraem e validam dados de utilização de energia em segundos, motores AI que assinalam anomalias nos seus relatórios ESG e fluxos de trabalho unificados que mantêm todos os intervenientes na mesma página. A recompensa? Dados limpos e à prova de erros, registos regulamentares extremamente rápidos e os seus melhores talentos concentrados na estratégia e não na introdução de dados.

A verdade é a seguinte: não é possível reduzir o impacto ambiental do seu banco se não o medir primeiro. As promessas bem-intencionadas de sustentabilidade muitas vezes falham sem uma base de referência clara. O primeiro passo absoluto é controlar a sua pegada de carbono.

Para os bancos, isso significa ir além das emissões diretas (Âmbito 1) e da energia que compram (Âmbito 2). O verdadeiro ponto alto é o Âmbito 3: emissões financiadas associadas aos seus empréstimos, investimentos e outras actividades a jusante. Segundo a minha experiência, é aqui que as coisas se complicam rapidamente e, honestamente, a maioria dos sistemas antigos não foi concebida para controlar corretamente estes aspectos.

É aí que entram as ferramentas especializadas de avaliação de carbono. As melhores extraem dados de todos os cantos da sua operação, analisam os números de acordo com os padrões do Protocolo GHG e identificam as melhores oportunidades de redução. Trabalhei com clientes que integravam estes sistemas diretamente nas suas plataformas bancárias para transformar relatórios anuais estáticos num painel de impacto vivo e evolutivo que mostra exatamente onde está e para onde vai.

Por exemplo, em projectos como o caso de recolha automatizada de dados ambientais, como pode ver, sem dados sólidos e organizados, mesmo as ferramentas mais avançadas não são suficientes.

O meu conselho: selecione as ferramentas de forma sensata, organize rigorosamente os seus dados e utilize essas informações para promover mudanças mensuráveis. É a única forma de passar de objectivos vagos a progressos verificáveis.

Passemos do que se ganha com a sustentabilidade para o que se pode perder se a ignorarmos. As cheias recordes do ano passado no Midwest deixaram uma coisa clara: o risco climático é uma realidade financeira brutal. Quando os níveis de água subiram, os bancos regionais enfrentaram interrupções de serviço e os incumprimentos de empréstimos aumentaram quase de um dia para o outro. Para os bancos que dependiam apenas dos modelos de risco tradicionais, o impacto foi súbito e grave.

Os riscos climáticos no sector bancário dividem-se em dois grupos principais. Os riscos físicos são os mais óbvios. Estão associados a situações como inundações, incêndios florestais ou vagas de calor que podem danificar diretamente as infra-estruturas ou interromper as operações. Os riscos de transição são mais subtis, mas igualmente importantes. Estes riscos resultam da mudança global para uma economia de baixo carbono. Novas regulamentações, mudanças no comportamento dos clientes e até mesmo pressão sobre a reputação. Se a sua carteira de empréstimos se apoiar demasiado em sectores obsoletos, isso pode afectá-lo gravemente.

Confrontados com estas ameaças gémeas, os bancos virados para o futuro estão a integrar a sustentabilidade nos seus quadros de risco. Isto envolve:

A recompensa é clara. Os bancos que gerem ativamente o risco de sustentabilidade não só reduzem as perdas inesperadas, como também melhoram a sua reputação e ganham uma vantagem competitiva tangível.

A mensagem não podia ser mais clara: aja agora ou veja o fosso aumentar. A sério, todos os meses, os reguladores endurecem as normas, os investidores afinam os seus filtros ESG e os clientes mudam a sua lealdade para os bancos que lideram em matéria de clima.

Se já mergulhou nas finanças sustentáveis ou na elaboração de relatórios ESG, está em vantagem. Utilize essas primeiras vitórias como plataforma de lançamento. Amplie os seus esforços através de revisões de crédito, modelos de risco e conceção de produtos, para não ter de se apressar a recuperar o atraso quando a próxima regra de divulgação for publicada.

Necessita de uma caixa de ressonância para ver até que ponto os seus processos actuais estão próximos de uma verdadeira integração da sustentabilidade? Vamos conversar. Juntos, transformaremos as práticas bancárias sustentáveis numa vantagem real.

Diretor de Sustentabilidade

Stanislav traz o pensamento do mundo real para a sustentabilidade na tecnologia. Ele ajuda os clientes a passar das caixas de verificação para os resultados reais — quer isso signifique otimizar a infraestrutura, reduzir o desperdício ou criar produtos digitais com o impacto em mente.

A sua mensagem foi enviada.

Processaremos o seu pedido e contactá-lo-emos logo que possível.

Ao inscrever-se, o utilizador concorda com a nossa Política de privacidadeincluindo a utilização de cookies e a transferência das suas informações pessoais.