Ditt meddelande har skickats.

Vi behandlar din begäran och återkommer till dig så snart som möjligt.

Formuläret har skickats in framgångsrikt.

Ytterligare information finns i din brevlåda.

Försäkringar var aldrig byggda för snabbhet. Eller flexibilitet. Det är en av de branscher som fortfarande bär på ett arv av statiska modeller, rigida processer och riskkategorier som inte har uppdaterats sedan faxmaskiner ansågs vara det senaste.

Och ändå håller det på att förändras.

Inte för att någon bestämde sig för att det var dags för en digital ansiktslyftning, utan för att volymen och värdet av data till slut fick vågen att tippa över. När jag pratar med chefer inom försäkringsbranschen inser de alltid att deras största tillgång inte är de försäkringar de tecknar. Det är de data som de har suttit på i åratal, mestadels oanvända, mestadels i silo.

Den här artikeln är inte en cheerleading-artikel om "digital transformation". Det är en hård titt på hur dataanalys faktiskt omformar försäkringsbranschen: från underwriting och prissättning till bedrägeridetektering, skadeanmälningar och kundupplevelse. Jag kommer också att berätta hur de smartaste aktörerna tillämpar det (inte bara pratar om det) och vad som skiljer verkliga resultat från bortkastade budgetar.

Om du är ledande inom försäkring lär du dig här hur du använder data för att fatta bättre beslut och agera snabbare.

Låt oss komma in på det.

Man kan säga mycket om ett företag genom hur det fattar beslut. Inom försäkringsbranschen finns den gamla skolan kvar i vissa fall: stelbenta riskmodeller, gamla system som inte kommunicerar och beslut som baseras mer på vana än på insikt.

Under tiden gör de som ligger i framkant något helt annat. De uppskattar inte risken, de modellerar den.

Här är hur de två metoderna står sig mot varandra:

| Aspekt | Traditionell försäkring | Datadriven försäkring |

|---|---|---|

| Beslutsfattande | Baserat på statiska regler och tidigare genomsnitt | Med hjälp av realtidsdata och prediktiva modeller |

| Verktyg | Excel-kalkylblad, stuprörssystem | BI-plattformar, enhetliga instrumentpaneler, automatiserade pipelines |

| Riskbedömning | Generaliserade riskkategorier | Granulär riskprofilering med beteendemässiga och externa data |

| Bedrägeribekämpning | Manuella granskningar, listor med röda flaggor | Mönsterigenkänning, anomalidetektering, maskininlärning |

| Kundupplevelse | En politik som passar alla | Personliga erbjudanden baserade på individuellt beteende och händelser i livscykeln |

| Behandling av skadeanmälningar | Långsam, manuell, papperskrävande | Automatiserade, regelbaserade och AI-assisterade arbetsflöden |

| Skalbarhet | Svårt att anpassa, flaskhalsar på grund av manuellt arbete | Lätt att skala upp med systematiserad datainfrastruktur |

| Insikter | Försenad och splittrad | Realtid, visualiserat, handlingsinriktat |

Och det är det som är den verkliga förändringen, inte bara när det gäller verktyg utan också när det gäller tankesätt. Traditionella försäkringar släpar efter. Datadrivna försäkringar går rakt på sak.

Om du fortfarande försöker tvinga fram moderna krav genom gamla system är det värt att fråga sig: Löser ni verkligen problemet eller förvärrar ni det bara?

Vi hjälper kunderna att svara på det varje dag på Innowise.

Most insurers don’t have a technology problem. They have a thinking problem.

De begränsar dataanvändningen till rapportering och enstaka instrumentpaneler, medan deras verksamhet fortfarande bygger på intuition, statiska regler och gammal logik. Det är bra, tills marknaden förändras under dig. Och då har du en hel del att ta igen.

Låt oss ta reda på hur du kan implementera dataanalys för försäkringar på rätt sätt.

Underwriting brukade betyda medelvärdesbildning. Människor sorterades efter ålder, geografi och yrke - breda streck avsedda att representera sannolikheten. Idag är det tillvägagångssättet inte bara föråldrat, det är farligt.

Modern försäkringsteknik använder granulära beteendedata (wearables, IoT, livsstilsmarkörer, sociala data) för att gå från antaganden till bevis. Till exempel frågar bilförsäkringsbolag som använder telematik inte längre hur gammal du är; de frågar hur du kör. Skillnaden är enorm.

Och det är inte bara teori. Vissa försäkringsbolag har redan byggt upp hela program kring detta tillvägagångssätt.

Traditionell bedrägeridetektering är reaktiv. När en varningssignal utlöses har utbetalningen redan skett, eller ännu värre, utnyttjats upprepade gånger.

Med analyser, modeller för anomalidetektering och textutvinning flagga misstänkt beteende i realtid. Ansökningar med inkonsekventa beskrivningar, uppblåsta kostnader eller ovanlig frekvens flaggas innan pengarna lämnar systemet.

Här är den mindre synliga fördelen: klarhet.

Analytics förbättrar inte bara prestandan, det anpassar verksamheten. Teamen arbetar med delad realtidsöversikt över anspråk, kundlivstidsvärde, kvarhållningsrisk och policyprestanda. Plötsligt gissar inte drift-, produkt- och marknadsavdelningarna - de är synkroniserade.

Det sista skiftet är arkitektoniskt.

Gamla system är sköra. De fungerar inte bra med nya dataströmmar och kräver alltför många manuella ingrepp. Moderna försäkringsplattformar är utformad för att lära sig. De tar till sig ny information, anpassar sina modeller och fattar beslut utan att tveka.

Det betyder mindre brandbekämpning. Och mer tid för att bygga korrekta konsumentprodukter.

Dataanalysens inverkan sträcker sig längre än till processer. Det driver mätbara affärsresultat. Jag hoppas att förståelsen av dessa fördelar hjälper försäkringsbolagen att se varför investeringar i analys är avgörande för tillväxt och motståndskraft.

Så här används data i hela värdekedjan inom försäkringsbranschen - dagligen, i det tysta och med stor inverkan.

Glöm breda kategorier. Dagens försäkringsbolag bygger dynamiska riskprofiler med hjälp av historiska data, realtidsbeteende och till och med okonventionella signaler som aktivitet på sociala medier, köpvanor eller satellitbilder för egendomsskydd. Resultatet? Precis prissättning som återspeglar den faktiska risken.

Modern bedrägerianalys går djupare än regelbaserade system. Den kombinerar strukturerade data (skadehistorik, leverantörsuppgifter) med ostrukturerade data (skadeberättelser, beteendemönster) för att tidigt upptäcka avvikelser. Textmining, anomalidetektering och korsreferenser med tredjepartsdata flaggar nu för bedrägerier innan de tömmer dina reserver.

Realtidsdata från GPS-enheter och sensorer hjälper bilförsäkringsbolagen att förstå hur ett fordon körs, inte bara vem som kör det. Detta inkluderar acceleration, inbromsning, körsträcka och till och med telefonanvändning bakom ratten. Och vad får man ut av det? Personligt anpassade premier, snabbare skadereglering och färre tvister.

Med hjälp av Analytics kan försäkringsbolagen gå längre än demografi och segmentera kunderna efter beteenden, livsstadier, digitala vanor med mera. Det innebär att marknadsföring, produktdesign och support kan skräddarsys, inte bara riktas. Det är skillnaden mellan att erbjuda en försäkring och att erbjuda relevans.

Automatisering hanterar nu huvuddelen av den inledande skaderegleringen: datavalidering, kontroller av inkonsekvenser och beräkningar av utbetalningar. Analys förbättrar noggrannheten och flaggar misstänkta anspråk för ytterligare granskning, vilket frigör mänskliga skadereglerare för specialfall.

Borta är dagarna med försäkringar som endast baseras på ålder och statiska tabeller. Dagens försäkringsgivare matar in olika datamängder i AI-modeller - från EHR till kreditbeteende till kördata - vilket genererar riskpoäng som uppdateras kontinuerligt. Det är dynamiskt, inte fast. Och det är mycket mer reflekterande av den verkliga risken.

Försäkringstagare behandlas inte längre som filer. Med hjälp av analyser kan försäkringsbolagen proaktivt identifiera behov, förutse kundomsättning och leverera värde vid rätt tillfälle, oavsett om det handlar om en påminnelse om täckning, produktuppgradering eller livsstilsbaserad rabatt. Tänk CX med sammanhang.

Prediktiva modeller gör det möjligt för försäkringsbolagen att ligga steget före, från att identifiera kunder som sannolikt kommer att lämna in högkostnadsanspråk till att upptäcka dem som är på väg att upphöra med sin försäkring. Denna proaktiva hållning förbättrar kvarhållandet, fördelar resurserna mer effektivt och hjälper till att bygga långsiktiga relationer.

Naturkatastrofer har alltid varit oförutsägbara, men de blir allt vanligare och mer intensiva. Det är därför som analyser nu blandar klimatdata i realtid, satellitdata och kartor över stadsutveckling för att modellera katastrofrisker på specifika platser innan de inträffar. Det är framtiden för försäkringar som tar hänsyn till klimatvolatilitet.

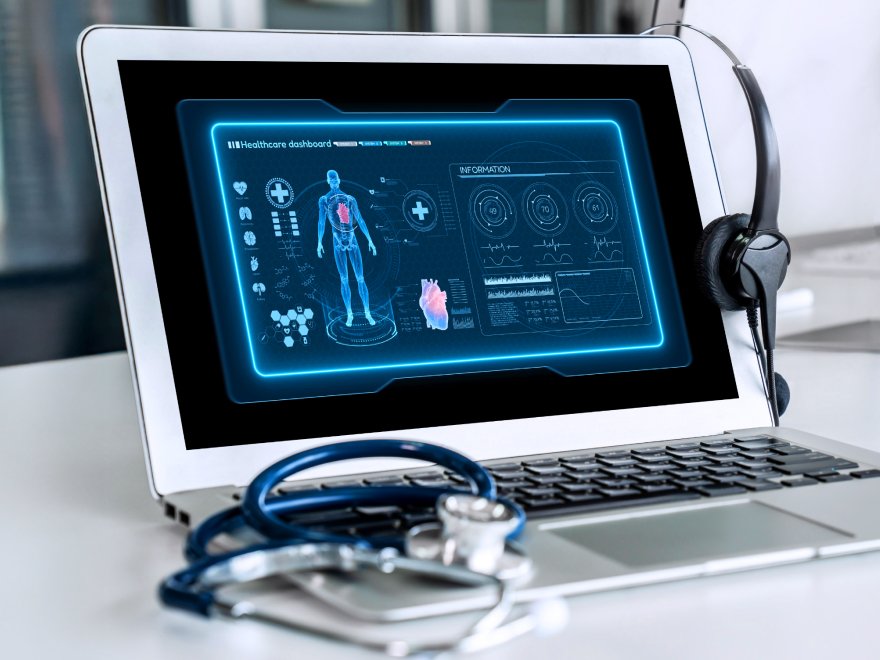

Försäkringsbolagen samarbetar nu med arbetsgivare och försäkringstagare för att förbättra hälsoresultaten. Analyser från wearables, hälsokontroller och skadehistorik möjliggör förebyggande vård, riskstratifiering och mer flexibla försäkringsalternativ baserade på hälsoprofiler.

Analysdrivna system kan förutse om ett anspråk är giltigt, hur lång tid det tar att lösa det och hur sannolikt det är att det eskalerar. Detta hjälper försäkringsbolagen att prioritera resurser, undvika rättstvister och minska både utbetalningstider och omkostnader.

Försäkringsbolagen försäkrar sig nu mot cyberrisker med hjälp av analyser som tar hänsyn till IT-infrastruktur, branschhot och beteendemässiga riskindikatorer. Å andra sidan använder de samma verktyg för att skydda sin egen verksamhet: de upptäcker misstänkta åtkomstmönster, missbruk av inloggningsuppgifter eller avvikelser i användningsdata.

Bedrägerier inom sjukvården är komplexa och ofta hemliga. Analysverktyget flaggar för mönster som inget manuellt system kan fånga upp (dubbelfakturering, spökanspråk, uppblåsta servicevolymer eller felaktig diagnostik) och initierar automatiskt arbetsflöden för utredning.

Datamodellerna innehåller nu platsinformation, byggmaterial, skadefrekvens och till och med lokal infrastrukturutveckling för att ge fastighetsvärdering i realtid. Inga fler föråldrade värderingar eller risker för under- eller överförsäkring.

Försäkringsbolagen använder äntligen data för att utforma försäkringar som människor faktiskt vill ha. Genom att analysera skadedata, användningsmönster, nya risker och beteendesignaler kan de bygga produkter för mikrosegment och identifiera underbetjänade nischer. Målet är inte volym, utan precision.

Om du vill ha en ögonblicksbild av vart försäkringsbranschen är på väg är det bara att följa data. Literally.

Låt oss ta en titt på vad siffrorna säger (och lita på mig, de är inte subtila).

Marknaden för analys av försäkringsdata uppskattades till 11,47 miljarder USD 2023 och förväntas uppvisa en anmärkningsvärd CAGR på 15,9% och nå fantastiska 27,07 miljarder USD under de kommande fem åren.

Källa: Mordors underrättelsetjänst

86% av försäkringsbolagen förlitar sig på dataanalys för att dra nytta av insikter från omfattande datarapporter. Bilförsäkringsbolagen håller därför på att övergå från att enbart förlita sig på interna skaderegister till beteendedriven analys.

Källa: Mordors underrättelsetjänst

Livförsäkringsbolag som använder prediktiva analyser rapporterar en kostnadsminskning på 67%, en intäktsökning på 60% och årliga besparingar på bedrägeribekämpning på över $300 miljarder.

Source: Willis Towers Watson, Koalition mot försäkringsbedrägerier

Man kan prata om innovation hela dagen, men beviset ligger alltid i utförandet. De försäkringsbolag som ligger i framkant är inte de med de snyggaste kortlekarna; det är de som har kommit på hur man får data att fungera i stor skala, i den verkliga världen.

Här är tre exempel som visar hur det ser ut när analytics går från koncept till kärnverksamhet.

På Allianz Trade är datavetenskap djupt integrerat i hur de förutser kreditrisk i olika länder, sektorer och företag.

Det som är smart här är hur de använder subtila signaler (som likviditetsförändringar eller sena betalningar i relaterade branscher) för att flagga för exponeringsrisker innan de dyker upp. Det handlar inte bara om att räkna på siffror, utan om att koppla ihop punkterna tidigt.

Denna typ av modellering gör det möjligt för dem att förutse betalningsinställelser innan kalkylarken hinner ikapp, vilket ger dem (och deras kunder) en kritisk fördel på volatila marknader.

Progressive byggde upp ett helt ekosystem för användningsbaserade försäkringar kring telematik.

Deras Snapshot-program tar verkliga körbeteenden (hastighet, inbromsning, acceleration, tid på dygnet) och matar in dem i prismodeller som är individualiserad. Detta minskar inte bara felprissättningen av risker, utan ger också kunderna en känsla av att de inte betalar för någon annans dåliga vanor.

Och det bästa av allt? Det fungerar. Snapshot har hjälpt Progressive att förbättra både risksegmentering och kundlojalitet, två områden där de flesta bilförsäkringsbolag fortfarande kämpar.

UnitedHealthcare är ett bra exempel på vad som händer när försäkringsbolagen slutar tänka på anspråk och börjar tänka på liv.

De har integrerat prediktiv analys för att identifiera när människor sannolikt kommer att uppleva hälsoproblem innan deras symtom eskalerar - baserat inte bara på medicinsk historia, utan på sociala bestämningsfaktorer för hälsa: osäkra bostäder, tillgång till mat, transport. </span

Det handlar inte bara om data, det är en mänsklig fråga. Och det förändrar hur de arbetar med vård, engagemang och kostnadskontroll i stora, arbetsgivarfinansierade populationer.

Tre olika företag. Tre olika användningsområden. Och en sak gemensamt: de slutade behandla data som en rapport och började behandla den som en motor för beslutsfattande.

Låt oss säga att du är övertygad om värdet av dataanalys. Jättebra. Men nu kommer den del som de flesta organisationer underskattar: implementeringen.

För det handlar inte bara om att koppla in ett verktyg eller anställa en datavetare. Det handlar om infrastruktur, processer, styrning och strategi - allt i synk. Så här brukar vi på Innowise gå tillväga när vi arbetar med försäkringskunder som är redo att gå längre än att bara experimentera.

Våra analytiker hjälper dig att identifiera det faktiska problem som dataanalysen kan lösa, oavsett om det handlar om riskbedömning, bedrägeridetektering eller förutsägelse av kundomsättning. Vi bygger inte snygga modeller som aldrig används.

Om dina data finns i ett dussintal system som inte pratar med varandra blir analyserna otillräckliga. Vi hjälper till att definiera hur data ska lagras, nås och säkras, så att de blir användbara, kompatibla och skalbara.

Nu är det dags att strukturera upp röran. Vi kartlägger relationer mellan enheter, utformar scheman och skapar en ren grund för frågor. Allt detta handlar om att framtidssäkra dina insikter.

Vi hämtar in data från hela ert ekosystem (skadesystem, kundappar, externa API:er, till och med IoT-källor som telematik) till en centraliserad lagringsplats. Det är här rådata blir användbar.

Ingen pratar tillräckligt mycket om detta. Men om du inte vill ha skräp-in, skräp-ut-resultat måste dina data rensas: dedupliceras, korrigeras och valideras. Ja, det är tråkigt. Ja, det är viktigt.

Det är här vi lagrar enorma volymer strukturerad och ostrukturerad data i ursprungliga format. Tänk på det som ditt långtidsminne - flexibelt, tillgängligt och redo för analys när det behövs.

Vi utformar och driftsätter de processer som extraherar data, omvandlar den för analys och laddar in den i målsystem. Oavsett om det är batch eller realtid måste pipelinen vara skottsäker, annars går allt nedströms sönder.

Vi litar inte på utdata förrän vi har testat pipelinen och verifierat matematiken. Kvalitetssäkring är inte en eftertanke. Det är ett kontinuerligt steg för att säkerställa dataintegritet, logik och modellnoggrannhet.

När motorn är igång automatiserar vi arbetsflödena. Instrumentpaneler uppdateras på egen hand, modeller omskolas efter behov och varningar utlöses utan manuell inmatning. Vi distribuerar sedan hela stacken till produktionsmiljöer med rollback-planer och observerbarhet inbyggda.

Slutligen, insikterna. Vi använder statistiska modeller, ML och BI-verktyg för att extrahera verklig mening från data och visualisera den på ett sätt som leder till beslut, inte förvirring.

Våra analytiker hjälper dig att identifiera det faktiska problem som dataanalysen kan lösa, oavsett om det handlar om riskbedömning, bedrägeridetektering eller förutsägelse av kundomsättning. Vi bygger inte snygga modeller som aldrig används.

Om dina data finns i ett dussintal system som inte pratar med varandra blir analyserna otillräckliga. Vi hjälper till att definiera hur data ska lagras, nås och säkras, så att de blir användbara, kompatibla och skalbara.

Nu är det dags att strukturera upp röran. Vi kartlägger relationer mellan enheter, utformar scheman och skapar en ren grund för frågor. Allt detta handlar om att framtidssäkra dina insikter.

Vi hämtar in data från hela ert ekosystem (skadesystem, kundappar, externa API:er, till och med IoT-källor som telematik) till en centraliserad lagringsplats. Det är här rådata blir användbar.

Ingen pratar tillräckligt mycket om detta. Men om du inte vill ha skräp-in, skräp-ut-resultat måste dina data rensas: dedupliceras, korrigeras och valideras. Ja, det är tråkigt. Ja, det är viktigt.

Det är här vi lagrar enorma volymer strukturerad och ostrukturerad data i ursprungliga format. Tänk på det som ditt långtidsminne - flexibelt, tillgängligt och redo för analys när det behövs.

Vi utformar och driftsätter de processer som extraherar data, omvandlar den för analys och laddar in den i målsystem. Oavsett om det är batch eller realtid måste pipelinen vara skottsäker, annars går allt nedströms sönder.

Vi litar inte på utdata förrän vi har testat pipelinen och verifierat matematiken. Kvalitetssäkring är inte en eftertanke. Det är ett kontinuerligt steg för att säkerställa dataintegritet, logik och modellnoggrannhet.

När motorn är igång automatiserar vi arbetsflödena. Instrumentpaneler uppdateras på egen hand, modeller omskolas efter behov och varningar utlöses utan manuell inmatning. Vi distribuerar sedan hela stacken till produktionsmiljöer med rollback-planer och observerbarhet inbyggda.

Slutligen, insikterna. Vi använder statistiska modeller, ML och BI-verktyg för att extrahera verklig mening från data och visualisera den på ett sätt som leder till beslut, inte förvirring.

Låt dig inte bli överväldigad här. Du behöver inte 20 analysverktyg. Du behöver ett eller två som passar perfekt för din affärsmodell, datamognad och teamstruktur. Nedan följer fem plattformar som vi har sett fungera bra inom försäkringsbranschen, beroende på vad du försöker lösa.

Inte "bäst totalt sett". Bäst för jobbet.

Bäst för: datavisualisering och instrumentpaneler för chefer

Tableau är perfekt när du behöver göra komplexa data lätta att förstå, särskilt för icke-tekniska användare. Underwriters, skadereglerare och till och med chefer kan se trender med hjälp av dra-och-släpp-instrumentpaneler. Det är snabbt, visuellt och relativt lätt att distribuera.

Bäst för: rapportering från början till slut mellan team som redan använder Microsoft-stacken

Om du använder Microsoft 365 är Power BI en naturlig passform. Det integreras smidigt med Excel, Azure, SQL Server och Teams. Du får anständig visualisering, anständig modellering och mycket valuta för pengarna. Och med rätt inställning kan den hantera även alltför stora datamängder.

Bäst för: företagsövergripande analyser i realtid med inbyggd ERP-integration

S/4HANA är ett odjur, och jag menar det i både god och dålig bemärkelse. Om du redan är djupt inne i SAP ger detta dig en kraftfull realtidsvy över hela verksamheten: policyhantering, ekonomi, anspråk och mer därtill. Men det kräver betydande investeringar, specialkunskaper och komplex konfiguration.

Bäst för: självbetjäningsanalys och associativ datautforskning

Qlik Sense är perfekt när du behöver utforska relationer mellan datapunkter som inte är uppenbara. Det är särskilt starkt för bedrägeridetektering, kravanalys och kundsegmentering. Dessutom är dess naturliga språkfrågor förvånansvärt bra.

Bäst för: datablandning, förberedelse och avancerad analys utan att skriva kod

Alteryx glänser i förvisualiseringsstadiet. Det är vad du använder när dina rådata är röriga och utspridda, men du måste förstå dem snabbt. Tänk: arbetsflöden för försäkringar, prissättningsmodeller, komplex riskbedömning.

Dataanalys är inte längre något valfritt för försäkringsbolag. Det är avgörande för att fatta välgrundade beslut, påskynda processer och ge bättre service till kunderna. Försäkringsbolag som utnyttjar data minskar kostnaderna, upptäcker bedrägerier tidigare och erbjuder försäkringar som är anpassade till kundernas verkliga beteende.

Om du har fått nog av experiment och vill ha analyser som faktiskt ger resultat, är vi här för att hjälpa dig. På Innowise tillhandahåller vi tjänster för dataanalys och utveckla skräddarsydda lösningar för att göra riskbedömningen skarpare, skaderegleringen smidigare och kundupplevelsen bättre.

Redo att ta itu med dina data på riktigt? Låt oss prata om det.

Dataanalys inom försäkring avser användningen av statistiska metoder, maskininlärning och big data-verktyg för att utvinna handlingsbara insikter från enorma informationsvolymer - allt från försäkringstagarnas beteende och skadehistorik till IoT-data och tredjepartsdata. Det omvandlar rådata till smartare beslut om prissättning, risk, bedrägerier och kundservice.

Det handlar om mer än bara rapportering. Dataanalys hjälper försäkringsbolagen att finjustera premier, identifiera bedrägerier före utbetalningar, minska förseningar i skadeärenden och skapa personliga produkter. På det operativa planet sänker det kostnaderna och minskar slöseriet. Strategiskt gör det det möjligt för försäkringsbolagen att anpassa sig snabbare, rikta in sig på rätt marknader och arbeta med en tydlighet som inte var möjlig tidigare.

Ja, absolut. Med rätt modeller på plats kan försäkringsbolagen upptäcka bedrägerimönster (som uppblåsta anspråk, maskopi eller dubbla ansökningar) innan pengarna lämnar systemet. Tekniker som anomalidetektering och naturlig språkbehandling möjliggör tidiga ingripanden, vilket gör bedrägeribekämpning till ett proaktivt system snarare än en kostsam saneringsövning efter att skadan är skedd.

Big data utökar vad försäkringsbolagen kan se, analysera och agera på. Det omfattar strukturerad data (som demografi och policyhistorik) och ostrukturerad data (som sensoravläsningar, signaler från sociala medier eller samtalsutskrifter). Kombinationen möjliggör en mer exakt riskbedömning, beslutsfattande i realtid och hyperpersonaliserade erbjudanden som återspeglar kundernas verkliga beteende.

Det korta svaret är att det kan vara det, men det behöver inte vara det. Kostnaderna varierar beroende på din tekniska IT-konfiguration, interna kapacitet och datatillgänglighet. Den största risken är inte att spendera för mycket, utan att underinvestera. Företag som sitter fast i manuella processer eller föråldrade modeller förlorar ofta mycket mer i ineffektivitet, missade möjligheter och förluster som kan förebyggas över tid.

Underwriting, skadehantering och bedrägeriupptäckt får oftast den snabbaste avkastningen. Men även marknadsföring, kundservice och produktutveckling har stor nytta av att analytics används för att förstå kundernas behov och förutse deras beteende. I en fullt utvecklad organisation blir analysverktyget en bindväv mellan avdelningarna, inte bara ett verktyg för ett enskilt team.

BI (Business Intelligence) visar vad som hände och fokuserar på instrumentpaneler, KPI:er och historiska mönster. Prediktiv analys går ett steg längre: den använder historiska data för att modellera vad som sannolikt kommer att hända härnäst, oavsett om det är ett krav, en risk för kundbortfall eller ett bedrägeriförsök. Det förvandlar efterklokhet till förutseende och handling.

Branschen håller på att gå från statiska, manuella processer till adaptiva, datadrivna system. Det inkluderar automatisering av underwriting, digitalisering av anspråk, integrering av AI för kundsupport och inbäddning av analyser i varje beslutslager. Målet är inte bara modernisering. Det är att bygga en smartare, snabbare och mer motståndskraftig försäkringsmodell som kan utvecklas i realtid.

Dmitry leder den tekniska strategin bakom anpassade lösningar som faktiskt fungerar för kunderna - nu och när de växer. Han kopplar samman visioner med praktiskt utförande och ser till att varje lösning är smart, skalbar och anpassad till verksamheten.

Ditt meddelande har skickats.

Vi behandlar din begäran och återkommer till dig så snart som möjligt.

Genom att registrera dig godkänner du vår Integritetspolicy, inklusive användning av cookies och överföring av din personliga information.