Legg igjen kontaktinformasjon, så sender vi deg oversikten vår på e-post

Jeg samtykker i å behandle personopplysningene mine for å sende personlig tilpasset markedsføringsmateriell i samsvar med Retningslinjer for personvern. Ved å bekrefte innsendingen samtykker du i å motta markedsføringsmateriell.

Takk skal du ha!

Skjemaet har blitt sendt inn.

Mer informasjon finner du i postkassen din.

Vi bygger programvare med høy ytelse for finanssektoren, fra bankplattformer til kryptobørser, som driver kritiske operasjoner, håndterer risiko og støtter vekst 24/7.

Fintech

Tjenester og løsninger

Tjenester og løsninger

Tjenester og løsninger

Om oss

Fintech

Bank

Handel

Forsikring

Blokkjede

nb Norsk

Vi bygger programvare med høy ytelse for finanssektoren, fra bankplattformer til kryptobørser, som driver kritiske operasjoner, håndterer risiko og støtter vekst 24/7.

Fintech

Tjenester og løsninger

Økosystem for e-betaling

Åpen bankplattform

Implementering av datasjø

RPA i banksektoren

Digital betalingsplattform

Mobil AR-aktivering

Automatisering av bedriftskontoer

AI prediksjon av churn

Integrering av DevOps-verktøysett

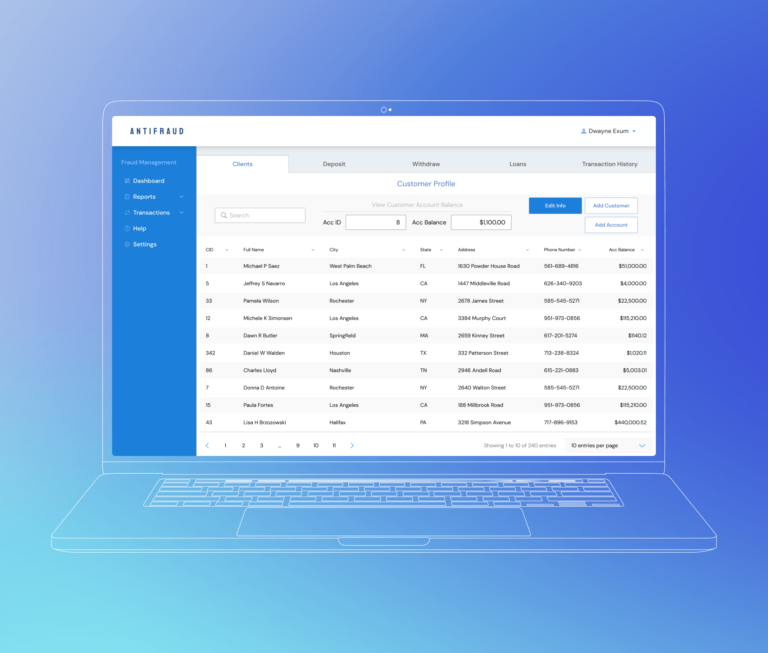

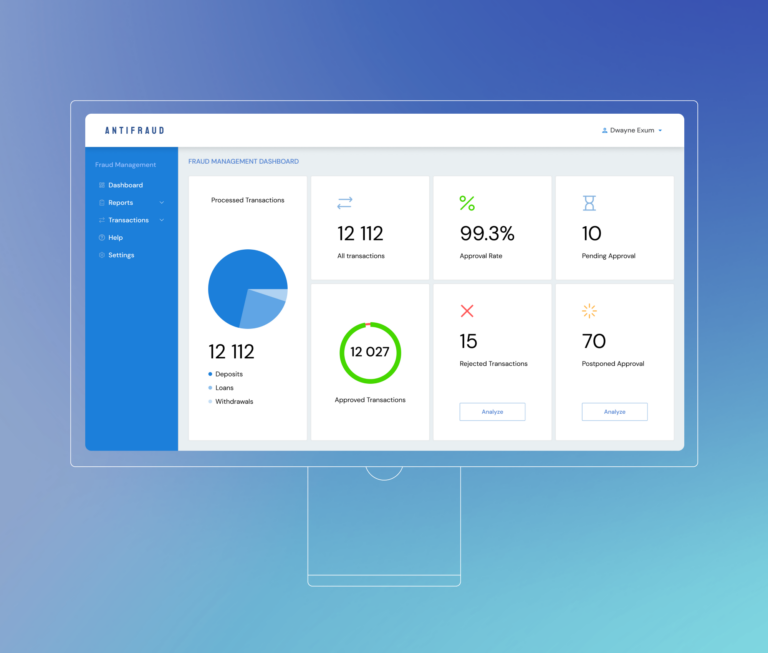

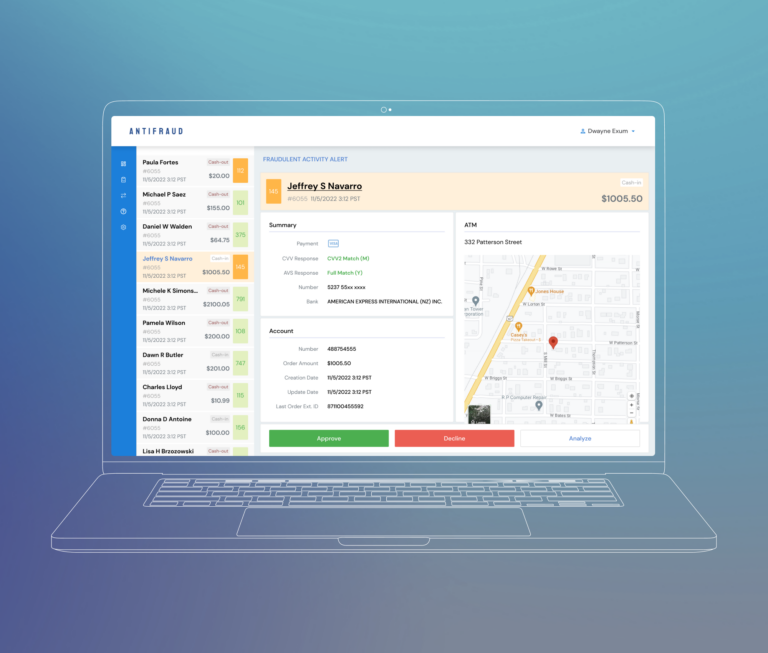

Analyse av ML-svindel

Økosystem for mobilbank

Neobank QA makeover

ACH-betalingsplattform