Viestisi on lähetetty.

Käsittelemme pyyntösi ja otamme sinuun yhteyttä mahdollisimman pian.

Lomake on lähetetty onnistuneesti.

Lisätietoja on postilaatikossasi.

Olkaamme rehellisiä - pankit eivät ole sokeita fyysiselle maailmalle. Niillä on jo vuosia ollut pankkiautomaatteja, konttoreiden kävijälaskureita, älykkäitä holveja ja jopa paikkatietoja. Ongelma? Nämä tiedot ovat harvoin yhteydessä tärkeisiin järjestelmiin. Se istuu siiloissa, reagoi liian hitaasti tai ei saavuta päätöksentekijöitä lainkaan.

Tässä kohtaa esineiden internet (IoT) kirjoittaa säännöt hiljaa uudelleen. Ei kiiltävillä vempaimilla, vaan asiayhteydellä, joka todella yhdistää datapisteet. Älykkäät pankkiautomaatit, jotka havaitsevat väärinkäytökset ennen kuin niitä tapahtuu. Hyperpersoonalliset tarjoukset, jotka käynnistyvät heti, kun asiakas astuu kumppanin myymälään. IoT ei tarkoita lisää laitteita. Kyse on siitä, että fyysisestä maailmasta tehdään datakerros, jota pankit voivat vihdoin käyttää.

Tässä postauksessa menen muotisanoja pidemmälle ja tarkastelen, missä IoT on jo muuttamassa pankkitoimintoja, asiakaskokemusta ja riskejä - ja missä seuraava kilpailuetu saattaa pikkuhiljaa syntyä.

Ennen kuin selvitämme, mitä esineiden internetin avulla on mahdollista tehdä pankkialalla, selvitetään, mitä se oikeastaan on ja miksi sillä on yhtäkkiä enemmän merkitystä kuin viisi vuotta sitten.

Pankkitoiminnan esineiden internetissä - toisiinsa kytkettyjen antureiden ja järjestelmien käyttö reaalimaailman tietojen keräämiseen - ei pohjimmiltaan ole kyse laitteista. Kyse on uudesta kerroksesta reaaliaikaiset, fyysisen maailman tiedot, jotka voivat antaa tietoa digitaalisista päätöksistä.. Ajattele sitä vähemmän "teknologiana" ja enemmänkin strateginen signaali-infrastruktuuri.

Pankeilla on aina ollut runsaasti tietoa, mutta historiallisesti tämä tieto on ollut transaktio-, käyttäytymis- ja takautuvaa. IoT tuo mukanaan jotain perustavanlaatuisesti erilaista: tilannetietoisuus. Se tuo ajan, paikan, liikkeen, läsnäolon ja jopa ympäristön logiikkapinoon. Tämä ei ole pieni muutos alalla, joka tekee rahaa ajoituksella ja luottamuksella.

Tämä on tärkeää, koska pankkien viime vuosikymmenen aikana optimoimat digitaaliset järjestelmät - CRM-järjestelmät, ydinpankkialustat, petosmoottorit - on rakennettu vastaamaan klikkauksista, napautuksista ja numeroista saataviin syötteisiin. Niitä ei ole rakennettu ottamaan vastaan ja toimimaan anturivirtojen, sijaintisignaalien tai ympäristöstä johtuvien laukaisimien perusteella.

Nyt he voivat. Kiitos edistysaskeleiden edge computing, 5G ja API-first-arkkitehtuurit., IoT-tiedot voivat vihdoin olla nopeita, integroituja ja merkityksellisiä, eivätkä eristettyjä, viivästyneitä ja meluisia.

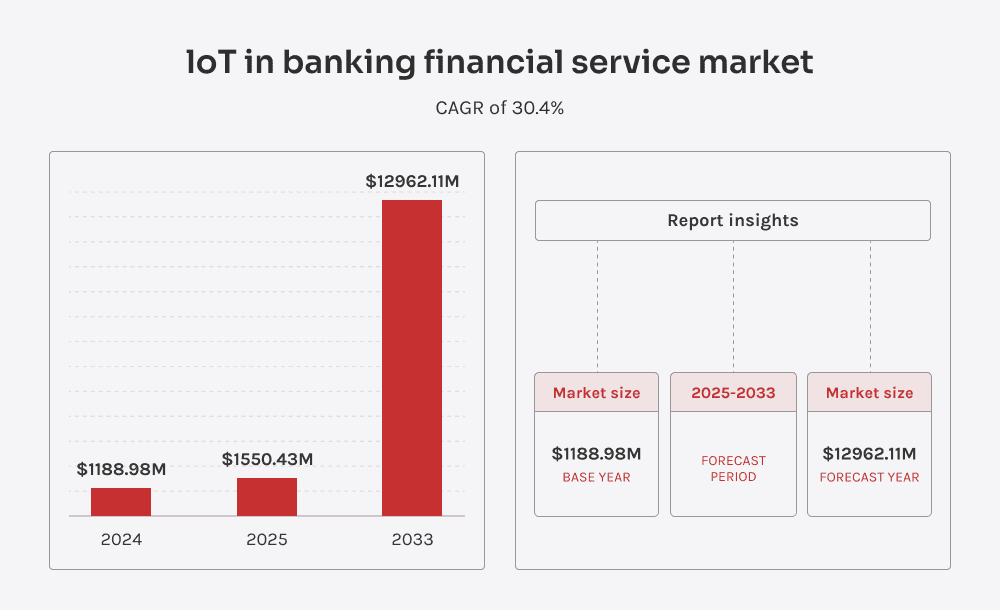

Investoinnit heijastavat tätä muutosta. Pankki- ja rahoituspalveluiden esineiden internetin markkinoiden arvo oli $1,19 miljardia euroa vuonna 2024., ja sen ennustetaan kasvavan hämmästyttävät 30,4% vuodessa ja saavuttavan lähes $13 miljardia vuoteen 2033 mennessä. Tämä ei ole kokeilua, vaan infrastruktuuria rakennetaan mittakaavassa.

Nyt kun olemme selvittäneet, mitä IoT pankkitoiminnassa oikeastaan on, on toinenkin alue, joka ei aina saa ansaitsemaansa selkeyttä: strategiset hyödyt. Kyse ei ole vain pintatason "tehokkuudesta" tai tekniikan vuoksi tehdyistä parannuksista, vaan sellaisista tuloksista, jotka todella edistävät liiketoimintaasi.

Staattinen profiili ei pysty kuvaamaan asiakkaan senhetkisiä tarpeita, mutta esineiden internet voi. Olipa kyse sitten liikkeen havaitsemisesta konttorin lähellä tai käyttäytymisestä kumppanimyymälässä, fyysisen maailman signaalit syötetään nyt reaaliaikaisiin personointimoottoreihin.. Tulos? Parempi kohdentaminen, korkeampi sitoutumisaste ja epäolennaisten tarjousten dramaattinen väheneminen.

Miksi lämmittää tyhjää konttoria tai lähettää käteistä puoliksi täynnä olevaan pankkiautomaattiin? IoT mahdollistaa dynaamiset mukautukset kaikkeen henkilöstöstä apuohjelmiin ja toimitusaikatauluihin. Tämä johtaa kevyemmät toiminnot, pienemmät energiakustannukset ja vähemmän logistisia ongelmia, erityisesti suurissa verkoissa.

Korjaava ylläpito on kallista, hidasta ja häiritsevää. Kun kytketyt pankkiautomaatit, kassakaapit ja huoltolaitteet raportoivat rasituksesta ja poikkeamista reaaliajassa, pankit voivat siirtyä kunnon mukaan tapahtuvaan ja ennakoivaan kunnossapitoon. Tämä tarkoittaa vähemmän käyttökatkoksia, alhaisemmat korjauskustannukset ja pidempi käyttöikä..

Perinteiset turvajärjestelmät eivät huomaa reaaliaikaisia uhkia, kuten skimmausta tai peukalointia, ennen kuin on liian myöhäistä. IoT-laitteet havaitsee epänormaalit tärinät, luvattoman pääsyn tai murtautumisyritykset välittömästi. Tämä muutos lyhentää huomattavasti vastausaikaa, vähentää petostappioita ja vahvistaa fyysistä luottamusta itsepalvelukanaviin.

Kestävyystavoitteita ei voida saavuttaa arvioiden ja taulukkolaskelmien avulla. IoT tallentaa todellisen resurssien kulutuksen - kilowatteja ja minuutteja myöten. Pankit saavat tarkat tiedot, joiden avulla voidaan optimoida toimipisteen toimintaa, vähentää päästöjä ja vähentää jätettä., ESG:n muuttaminen mitattavaksi eduksi.

Sijainti, laitteen käyttäytyminen, liike - IoT tuo riskien pisteytykseen uusia ulottuvuuksia, jotka perinteiset järjestelmät jättävät huomiotta. Kun nämä signaalit kulkevat petosmoottoreihin tai vaatimustenmukaisuustarkastuksiin, ne vähentävät vääriä positiivisia tuloksia, nopeuttavat laillisten hyväksyntöjen tekemistä ja parantavat tutkinnan tarkkuutta. Vähemmän virheellisesti estettyjä käyttäjiä, nopeampi käyttöönotto, paremmat kirjausketjut..

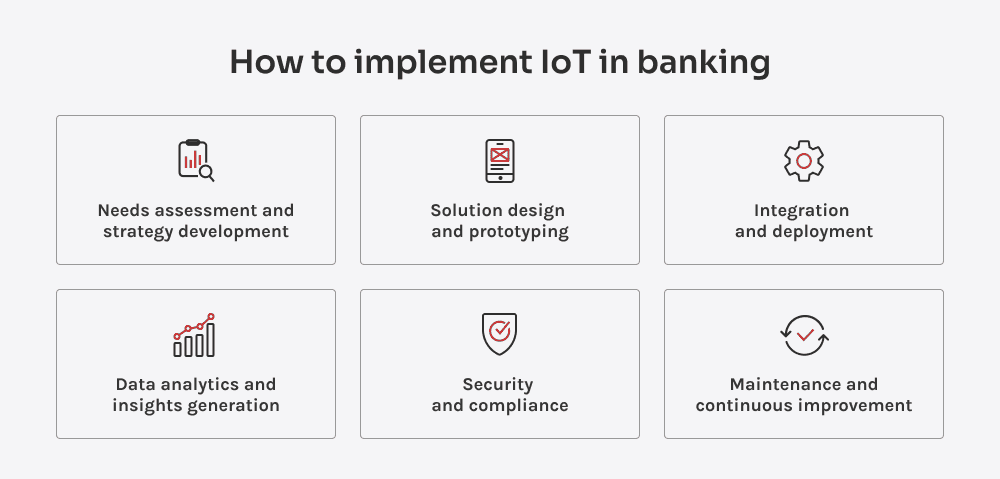

Nyt kun olet nähnyt, mitä IoT voi todella tarjota, puhutaan toteutuksesta. Alla on lueteltu toteutuksen tärkeimmät vaiheet, joista jokaisessa on tärkeää keskittyä oikeisiin asioihin. Nämä vaiheet eivät sovi kaikille, vaan jokainen pankki tarvitsee oman suunnitelmansa. Yksi asia on kuitenkin vakio: IoT:n onnistunut toteutus vaatii asiantuntemusta. Tarvitaan oikea kumppani rinnallasi ei ole vapaaehtoista - se on välttämätöntä.

Jokaisen IoT-aloitteen alussa on oltava selkeä liiketoimintatavoite, joka on sidottu mitattaviin suorituskykyindikaattoreihin. Tässä vaiheessa IT, toiminnot, vaatimustenmukaisuus ja CX sovitetaan yhteen käyttötapausten ja omistajuuden määrittelemiseksi. Ilman strategista selkeyttä tässä vaiheessa teknisesti hyvä ratkaisukin jää tyhjän päälle.

Tässä vaiheessa on kyse siitä, miten tiedot kulkevat reunalaitteista sovellusrajapintojen kautta ydinjärjestelmiin. Prototyypeillä olisi testattava koko loppupään logiikkaa, ei pelkästään laitteen suorituskykyä. Cloud vs. edge -päätökset, viive ja yhteentoimivuus ovat tässä vaiheessa keskeisiä teknisiä tekijöitä.

Todellinen integraatio tarkoittaa IoT-tietojen synkronointia vanhojen ydintoimintojen, petosjärjestelmien, CRM-järjestelmien ja sääntöjen noudattamista edistävien järjestelmien kanssa. Tapahtumapohjaiset arkkitehtuurit ja Kafkan kaltaiset virtakäsittelytyökalut ovat välttämättömiä reaaliaikaisen reagointikyvyn kannalta. Käyttöönottoon on sisällyttävä kuormitustestaus, verkon segmentointi ja palautussuunnitelmat.

Anturitiedot ovat merkityksettömiä, ellei niitä käsitellä reaaliaikaisesti ja yhdistetä liiketoimintalogiikkaan. Virta-analytiikka-alustat (esim. Flink, Azure Stream Analytics) mahdollistavat reaaliaikaiset oivallukset, poikkeavuuksien havaitsemisen ja asiayhteyteen liittyvät käynnistimet. Jos oivalluksia ei ole operationalisoitu, ne ovat vain digitaalista kohinaa.

IoT vaatii Zero Trust -arkkitehtuuria reunasta pilveen - laitteen identiteetti, salatut kanavat ja suojatut OTA-päivitykset ovat perustana. Integrointi olemassa oleviin SIEM-työkaluihin takaa uhkien näkyvyyden. GDPR:n ja PSD2:n kaltaiset sääntelypuitteet edellyttävät IoT:n tuottaman tiedon täydellistä tarkastettavuutta.

IoT-järjestelmät heikkenevät nopeasti - laiteohjelmistot, anturit ja dataputket tarvitsevat kaikki hoitoa. Pankkien on seurattava laitteiden kuntoa, lähetettävä OTA-päivityksiä ja koulutettava ML-malleja uudelleen ympäristön muuttuessa. Jatkuva seuranta varmistaa kestävän suorituskyvyn ja ROI:n.

Esineiden internet on hiljaisesti käynnistämässä todellista muutosta pankki- ja rahoitusalalla ja muuttamassa laitosten toimintaa, palvelua ja reagointia fyysisessä maailmassa. Seuraavassa on lueteltu joitakin vaikuttavimpia tapoja, joilla pankit ovat jo ottaneet IoT:n käyttöön toiminnoissaan ja asiakaskokemuksissaan.

Nykyaikaisissa pankkiautomaateissa on biometrinen tunnistus, peukaloinnin tunnistimet ja laitetason telemetria. Ne havaitsevat epäilyttävän toiminnan reaaliajassa, ilmoittavat huoltotarpeista ja parantavat itsepalveluturvallisuutta - kaikki ilman ihmisen puuttumista asiaan.

Anturit seuraavat kävijäliikennettä, jonojen pituuksia ja asiakkaiden liikkeitä, jotta voidaan optimoida henkilökunnan, digitaalisten opasteiden ja ympäristönvalvonnan käyttö. Tämä tekee toimipisteistä dynaamisia ympäristöjä, jotka reagoivat reaaliaikaiseen kysyntään, eivät staattisiin aikatauluihin.

Kannettavat laitteet tarjoavat käyttäytymiseen ja asiayhteyteen liittyviä tietoja, kuten liikkumistottumuksia tai maksujen ajoitusta, jotka rikastuttavat asiakasprofiileja. Pankit käyttävät näitä tietoja reaaliaikaiseen personointiin, passiiviseen todennukseen tai hyvinvointiin liittyviin rahoitustuotteisiin.

Bluetooth-majakoiden ja GPS-yhteensopivien sovellusten avulla pankit voivat havaita asiakkaiden läsnäolon konttoreissa tai yhteistyökumppaneiden toimipisteissä. Tämä mahdollistaa paikalliset kampanjat, etuoikeusjonot ja henkilökohtaisen palvelun heti, kun asiakas astuu ovesta sisään.

Olette nähneet, miten IoT vaikuttaa pankki- ja rahoitusalalla. Katsotaan nyt miten se toteutetaan kentällä. Seuraavassa olen esitellyt tekniikkaa, jota pankit ja rahoituslaitokset jo käyttävät. Jokaisella niistä on oma roolinsa fyysisen infrastruktuurin muuttamisessa älykkäämmäksi, turvallisemmaksi ja paljon reagoivammaksi..

IoT-yhteydellä varustetut pankkiautomaatit raportoivat reaaliaikaisen laitteen tilan, havaitsevat peukaloinnin ja optimoivat käteisvarojen hallinnan ennakoivien täydennyshälytysten avulla. Niitä on usein vilkkaasti liikennöidyillä tai syrjäisillä alueilla, joilla seisokkiaikojen minimointi on kriittisen tärkeää.

Näitä päätelaitteita käytetään toimipisteissä ja yhteistyökumppaneiden vähittäismyyntipaikoissa, ja ne käsittelevät kontaktittomia maksutapahtumia ja synkronoivat käyttäytymistietoja eri asiakasprofiileista. Ne ovat erityisen tehokkaita yhteisbrändätyissä vähittäiskaupoissa, joissa pankit haluavat laajentaa palveluja perinteisten konttorien ulkopuolelle.

Älykellot, sormukset ja kuntoilunseurantalaitteet mahdollistavat kitkattoman maksamisen ja keräävät samalla kontekstirikkaita käyttäytymissignaaleja. Tämä tekniikka tulee yleensä käyttöön mobiilikäyttöön perustuvissa kokemuksissa, kuten liikennejärjestelmissä tai pikapalveluiden vähittäiskaupassa.

Nämä IoT-käyttöönotetut kortit vaihtavat CVV-koodejaan ajan tai käyttösääntöjen perusteella, mikä vähentää merkittävästi korttipetoksia. Ne on suunniteltu turvalliseen sähköiseen kaupankäyntiin ja tilauspohjaisiin maksuihin, joissa staattiset tunnukset ovat haavoittuvimpia.

Kontekstitietoiset moottorit tarkistavat tapahtumat fyysisten tekijöiden, kuten laitteen läheisyyden, maantieteellisen sijainnin tai biometristen tietojen perusteella. STV:tä käytetään usein mobiilipankkisovelluksissa tai myyntipisteessä reaaliaikaisen, riskiperusteisen todennuksen mahdollistamiseksi.

Järjestelmä järjestää jonojärjestykset uudelleen, ilmoittaa henkilökunnalle ja säätää digitaalista opastusta tarpeen mukaan. Näitä järjestelmiä käytetään yleisesti suuremmissa konttoreissa tai lippulaivapaikoissa parantamaan palvelun sujuvuutta ja lyhentämään koettuja odotusaikoja.

Toimipisteen sisäiset yhteysalustat seuraavat asiakkaiden liikkeitä, mahdollistavat maantieteellisesti rajatun sisällön toimittamisen ja tukevat mobiilipohjaista palvelureititystä. Ne tukevat sijaintitietoista vuorovaikutusta, kuten asiakkaan ohjaamista oikeaan toimipisteeseen tai asiaankuuluvien sovellusilmoitusten käynnistämistä.

IoT-anturit valvovat valaistusta, LVI- ja ilmastointilaitteita sekä laitteiden käyttöä käyttöasteen ja haarakonttorin toiminnan perusteella ja säätävät sitten automaattisesti järjestelmän käyttäytymistä. Useimmiten nämä järjestelmät toimivat kulissien takana koko konttoriverkostossa, jotta voidaan saavuttaa sekä budjetti että ESG-tavoitteet.

Liitetyt näytöt päivittyvät reaaliaikaisesti toimipisteen olosuhteiden, kampanjoiden tai paikalla olevien asiakassegmenttien perusteella. Näyttöjä on sisäänkäynneillä, odotustiloissa tai pankkiautomaattien läheisyydessä, ja ne mukauttavat sisältöä vuorokaudenajan tai nykyisen liikenteen mukaan.

Älykkäät kamerat, IoT-pohjainen kulunvalvonta ja anturipohjainen uhkien havaitseminen toimivat yhdessä asiakkaiden ja infrastruktuurin turvaamiseksi. Nämä teknologiat ovat olennainen osa holveja, palvelinhuoneita ja 24/7-automaattiasemien eteisiä, joissa reaaliaikaiset hälytykset ovat kriittisen tärkeitä.

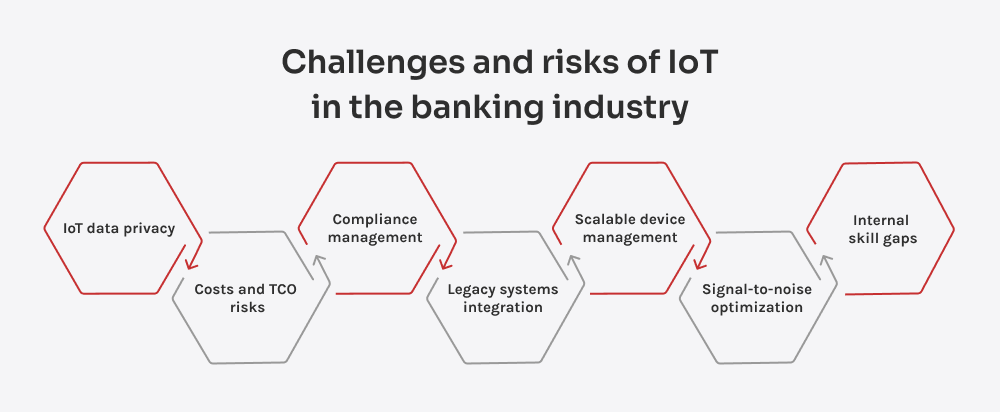

Kaikki edellä mainittu saattaa kuulostaa melko innostavalta - ja sitä se onkin. Mutta kuten mihin tahansa merkittävään muutokseen, IoT:n toteuttamiseen liittyy omat haasteensa. Ne eivät ole ratkaisevia, mutta ne vaativat huolellista suunnittelua ja oikeaa teknologiastrategiaa. Seuraavassa on esitelty yleisimmät riskit ja käytännön keinoja niiden voittamiseksi.

IoT tuo mukanaan haavoittuvuuksia koko pinossa - turvattomista reunalaitteista aina heikkoon salaukseen kauttakulussa. PII- tai transaktiotietojen paljastuminen on suuri riski. Käyttöönotto Nollaluottamus, TLS-salauksen käyttöönotto ja IoT:n integrointi SIEM-työkaluihin. auttaa suojaamaan tietoja alusta loppuun.

IoT-kustannukset eivät lopu käyttöönottoon. Laitteiden ylläpito, kaistanleveys, ohjelmistopäivitykset ja toimittajariippuvuudet voivat nostaa kokonaiskustannuksia. On tärkeää suunnitella TCO varhaisessa vaiheessa, käyttää modulaarista laitteistoa ja tukea OTA-ohjelmistopäivityksiä, jotta pysyt joustavana ja kustannustehokkaana.

IoT-tietovirrat haastavat perinteiset omistus-, varastointi- ja käsittelymallit. GDPR:n ja PSD2:n kaltaiset säädökset edellyttävät anturidatan täydellistä hallintaa, jopa pankkiautomaateista tai majakoista. Pankit tarvitsevat hallintokehykset, joissa on selkeät säännöt tietojen minimointia, suostumusta ja maantieteellisten tietojen valvontaa varten..

Useimpia ydinjärjestelmiä ei ole rakennettu reaaliaikaisia, suuria IoT-tietomääriä varten. Huono integrointi aiheuttaa viiveitä, tietosiiloja ja työnkulun katkeamisia. Tapahtumapohjainen arkkitehtuuri, API-portit ja erilliset väliohjelmistot. auttaa kuromaan umpeen kuilua ilman suuria häiriöitä.

Vaaka-asteikolla anturien ajautuminen, paristoviat ja vanhentuneet laiteohjelmistot ovat operatiivisia riskejä. Ilman valvontaa IoT-verkot heikkenevät nopeasti. Tämän voittamiseksi investoiminen havainnointiin työkaluihin, automaattisiin terveystarkastuksiin ja koko laivaston kattaviin OTA-päivitysvalmiuksiin on ratkaisevan tärkeää.

Vanhoja tai vähemmän optimoituja järjestelmiä voi tulvia suodattamattomia IoT-tietoja, mikä hidastaa analytiikkaa ja lisää vääriä positiivisia tuloksia. Edge computing, virran suodatus ja liiketoimintasääntöihin perustuva kaappaus auttavat esikäsittelemällä datan lähteessä, jolloin vain olennainen tieto siirretään tai tallennetaan.

IoT:n onnistuminen edellyttää IT:n, operatiivisen toiminnan, vaatimustenmukaisuuden ja strategian yhteensovittamista, mutta useimmilla pankeilla ei ole tiimejä, joilla olisi koko asiantuntemuksen kirjo. Osaamisvaje ja siiloutunut omistajuus jarruttavat hankkeita. Upskilling, IoT-painotteinen koulutus DevOpsja esineiden internetin tekeminen osaksi laajempaa digitaalista muutosta. ovat avainasemassa sen tehokkaassa skaalaamisessa.

Mietitkö, mitä seuraavaksi IoT:ssä tapahtuu? Kysymys on ajankohtainen, sillä suuntaus on kohti syvempää integraatiota, teknologioiden välisten rajojen hämärtymistä ja enemmän todellista älykkyyttä. Katsotaanpa siis, mitä pankki- ja rahoitusalan IoT:lle on luvassa ja miten se todennäköisesti muokkaa lähitulevaisuutta.

IoT:n seuraava kehitysaskel pankkitoiminnassa ei pelkästään kerää tietoa, vaan se käsittelee sitä ja toimii sen perusteella reunalla. Laitteissa käytetään kevyitä AI-malleja, joiden avulla voidaan havaita poikkeamat, ennustaa tarpeita ja käynnistää mikropäätöksiä välittömästi ilman, että kaikki ohjataan pilvipalveluun. Tämä mahdollistaa nopeamman petosten havaitsemisen, mukautuvat konttoriympäristöt ja kontekstitietoisen asiakaspalvelun.

Kun IoT laajenee konttorien seinien ulkopuolelle, pankkien on integroitava kolmansien osapuolten alustoja pysyäkseen merkityksellisinä. Odotettavissa on, että API:t ja avoimet rahoitusalan standardit kurovat umpeen rahoituspalvelujen ja reaalimaailman kosketuspisteiden välisen kuilun. IoT:stä tulee keskeinen rajapinta pankkijärjestelmien ja asiakkaiden jokapäiväisen elämän välillä.

Olemme siirtymässä kohti järjestelmiä, jotka eivät vain havaitse kontekstia vaan toimivat sen mukaan itsenäisesti. IoT yhdistettynä ML:ään mahdollistaa reaaliaikaiset hyväksynnät, dynaamisen hinnoittelun, petoksiin reagoimisen ja yksilölliset tarjoukset ilman ihmisen toimenpiteitä. Tuloksena on nopeampia päätöksiä, vähemmän operatiivista kuormitusta ja mukautuvampi asiakaskokemus.

Kun pankit keräävät yhä enemmän kontekstipitoisia tietoja fyysisistä ympäristöistä, paine niiden vastuulliseen käsittelyyn kasvaa. IoT:n tulevaisuus edellyttää yksityiskohtaista suostumusten hallintaa ja yksityisyyden suojaavaa analytiikkaa, ja eriytetyn yksityisyyden suojan ja nollatietotodisteiden kaltaiset tekniikat voivat tulla osaksi rahoitustietopinoa.

Sääntelyviranomaiset ja sidosryhmät painostavat pankkeja osoittamaan, että niiden ESG-sitoumukset, ja esineiden internet tarjoaa tietoa sen tueksi. Anturitietoa voidaan hyödyntää reaaliaikaisessa ESG-raportoinnissa ja vaatimustenmukaisuutta mittaavissa mittaritauluissa aina konttoreiden energiankäytön seurannasta matkojen ja laitekierron optimointiin. Kestävä kehitys siirtyy periaatteesta käytännöksi sulautetun esineiden internetin avulla.

Pankit ovat siirtymässä laitteistojen omistamisesta palvelupohjaisiin malleihin, joissa IoT-ominaisuuksia käytetään kysynnän mukaan. IoT-as-a-Service mahdollistaa nopeamman skaalautumisen, helpommat päivitykset ja ennakoitavissa olevat OPEX-menot suurten alkuvaiheen CAPEX-menojen sijaan. Tämä malli avaa mahdollisuuden ketterämpiin kokeiluihin ja tiukempaan yhteensovittamiseen pilvipohjaisten pankkistrategioiden kanssa.

Nyt kun olen käynyt läpi esineiden internetin keskeiset pilarit pankkitoiminnassa, saatat kysyä itseltäsi, miten saat sen toimimaan yrityksessäsi. Jos et vielä käytä IoT:tä, nyt on oikea hetki harkita sitä. Ja jos käytät, kannattaa kysyä, saatko siitä todella kaiken hyödyn irti.

Joka tapauksessa fiksuinta on aloittaa tekemällä selkeä arvio siitä, missä tilanteessa olet ja mikä on todellinen mahdollisuus. Me Innowise:ssä tarjoamme seuraavat palvelut asiantuntijaohjaus ja auttaa sinua muuttamaan IoT-aloitteesi mitattavaksi liiketoiminta-arvoksi.

Siarhei johtaa FinTech-suuntautumistamme syvällä toimialatuntemuksella ja selkeällä näkemyksellä siitä, mihin digitaalinen rahoitus on menossa. Hän auttaa asiakkaita selviytymään monimutkaisista säädöksistä ja teknisistä valinnoista ja muotoilee ratkaisuja, jotka eivät ole vain turvallisia vaan myös kasvuun suunniteltuja.

Viestisi on lähetetty.

Käsittelemme pyyntösi ja otamme sinuun yhteyttä mahdollisimman pian.

Rekisteröitymällä hyväksyt Tietosuojakäytäntö, mukaan lukien evästeiden käyttö ja henkilötietojesi siirto.