Din besked er blevet sendt.

Vi behandler din anmodning og kontakter dig så hurtigt som muligt.

Formularen er blevet indsendt med succes.

Du finder yderligere information i din postkasse.

Hvis du er i Bankvirksomhed, du mærker allerede presset fra alle sider: Tilsynsmyndigheder, investorer og kunder forventer alle reel handling i forhold til miljømæssige og sociale spørgsmål. Bæredygtighed i banksektoren er gået fra at være en PR-aktivitet ved siden af til at være en uomgængelig søjle i din virksomhed, som holder den relevant og modstandsdygtig.

Hvert kvartal bliver indsatsen højere. Nye oplysningsregler rammer dit skrivebord. Kapitalforvaltere kræver bevis for ægte klimarisikostyring, ikke grønvaskning. Virksomhedskunder forventer, at bankerne bakker op om deres egne ESG-mål. Selv almindelige kunder stemmer nu med deres pengepung.

Det er selvfølgelig alt andet end enkelt at flette bæredygtighed ind i din kernestrategi. Data lever ofte i siloer, gamle systemer stønner under nye krav, og kompleksiteten kan føles skræmmende. Men her er sandheden: Omkostningerne ved passivitet opvejer langt udfordringen ved transformation. At sakke bagud betyder forspildte muligheder, intens kontrol og svækket kundetillid.

I denne artikel vil jeg vise dig præcis, hvorfor bæredygtighed skal være en central del af din banks fremtid. Vi skærer igennem støjen, udforsker de teknologier, der gør det muligt, og tackler de virkelige forhindringer, der står i vejen for dig. Lad os dykke ned i det!

"Hold op med at skrue bankbæredygtighed på i sidste øjeblik. Tænk det ind i alle kreditbeslutninger og produktplaner. Det er sådan, du reducerer risikoen, øger væksten og overhaler markedet, for tilsynsmyndigheder, investorer og kunder venter bestemt ikke."

I dette afsnit vil jeg udforske det grundlæggende i bæredygtig bankvirksomhed: hvad det egentlig betyder, hvordan det at inddrage ESG i alle beslutninger omformer den daglige drift, hvordan det adskiller sig fra traditionelle modeller, og hvilke regler der driver denne forandring.

Bæredygtig bankvirksomhed betyder, at man træffer beslutninger med ESG-kriterier - miljømæssige, sociale og ledelsesmæssige - i centrum. I stedet for kun at jagte hurtige overskud sætter bæredygtige banker sig store, langsigtede mål. De sigter mod at reducere forureningen fra de virksomheder, de finansierer, beskytte naturressourcer, garantere retfærdige arbejdsforhold og operere gennemsigtigt. For at gøre dette ændrer de, hvordan de arbejder, hvilke lån de giver, og hvor de investerer.

Og det er ikke bare snak. En nylig undersøgelse viste, at over 90% af verdens største institutionelle investorer tage hensyn til ESG, når de placerer deres penge. Hvis store investorer bekymrer sig om ESG, skal bankerne også gøre det. Ellers går de glip af den kapital.

Så hvordan ser det egentlig ud i praksis? Lad os sige, at en bank finansierer en stor vindmøllepark i stedet for et kulkraftværk eller tilbyder mikrolån til små virksomheder i udsatte områder for at støtte væksten i lokalsamfundet. Eller måske driver den sine egne kontorer og datacentre med vedvarende energi. Det handler om at støtte projekter og drive virksomhed på en måde, der er ansvarlig for både mennesker og planeten.

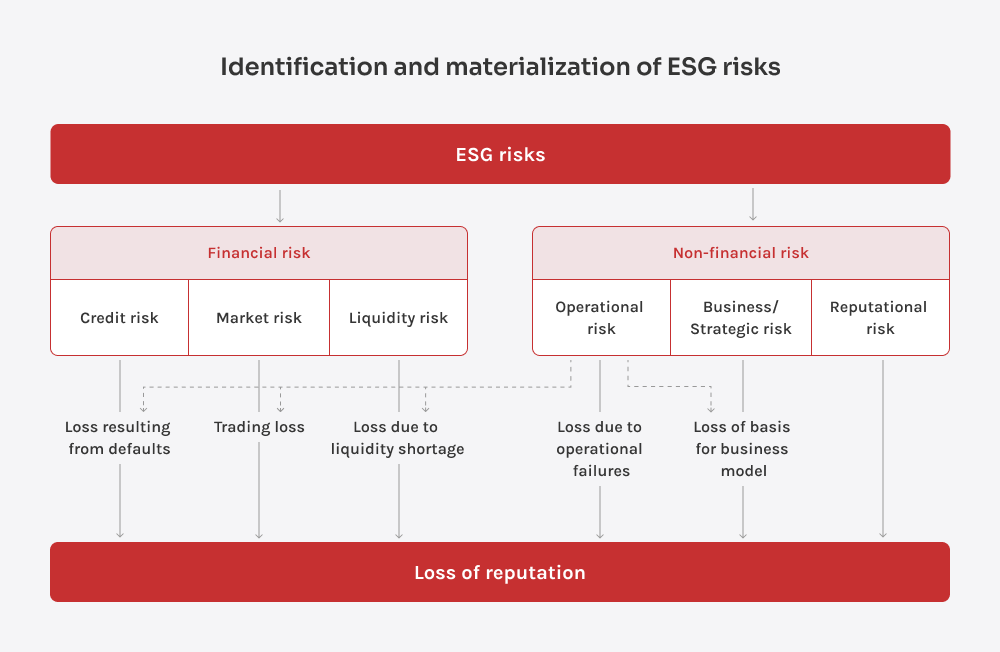

Når en bank overvejer et lån eller en investering, ser den på de sædvanlige finansielle risici. Men med bæredygtig bankvirksomhed er ESG-risici og -muligheder i søgelyset. Spørgsmål som "Hjælper denne virksomhed miljøet?" eller "Behandler den medarbejderne retfærdigt?" er i centrum for enhver beslutning.

Denne tilgang skaber reelle resultater. I 2024 vil den globale Udstedelse af bæredygtige obligationer oversteg en billion dollars, det bekræfter, at investorerne er sultne efter grønne aktiver og hjælper bankerne med at sænke deres finansieringsomkostninger, når de leverer på bæredygtighed.

Bankerne selv er også i gang med at ændre sig. Ifølge Deloittes undersøgelse af bæredygtighedsrapportering i 2024, 58% af de finansielle virksomheder har nu en chef for bæredygtighed. Over halvdelen har også ansat dedikerede ESG-rapporteringsteams til at spore deres miljømæssige og sociale påvirkning.

Men det er ikke let at holde trit med de nye regler. Overliggeren bliver ved med at stige. Færre banker bruger ESG-regler i lånebeslutninger nu (67% i 2024 mod 72% året før), blandt andet fordi de nye krav er krævende og kræver flere dygtige fagfolk.

Risikohåndtering er en del af lodtrækningen. Deloitte vurderer, at amerikanske banker alene står over for $1,7 billioner i låneeksponering til sektorer, der er truet af tab af biodiversitet og andre miljøtrusler. De kan måske ikke ses i traditionelle finansielle modeller, men de kan pludselig forårsage store tab. På den anden side er der en enorm mulighed. PwC forudsiger, at i 2025 vil omkring en tredjedel af alle globale AUM (omkring $53 trillioner) vil blive investeret med ESG for øje.

I den finansielle sektor i dag, ESG-kriterier forme alle større beslutninger, fra design af nye produkter til godkendelse af lån og investeringer. Det er ikke længere bare et grønt sideprojekt, men en central del af, hvordan banker håndterer risici, kortlægger strategi og måler succes. Her er et hurtigt snapshot til kaffepausen af, hvordan hver ESG-søjle viser sig i praksis.

Tænk på "E" som et scorekort for din banks indvirkning på planeten: Hvert ton CO₂, hver kilowatt, hvert stykke affald bliver talt med. Banker, der tager denne søjle alvorligt, indregner CO2 i lånerenten, styrer kunderne i retning af grøn teknologi og forsyner filialer og servere med vedvarende energi.

"S'et" måler, hvordan du stiller op for mennesker - medarbejdere, kunder, leverandører og lokalområder. Det handler om fair løn, sikkert arbejde, klare vilkår og reel opbakning fra lokalsamfundet. Bind lånebetingelserne til mål for leveløn eller finansier mikrolån til små virksomheder, og du opbygger tillid, reducerer antallet af misligholdelser og holder indskuddene fast, når markederne vakler.

"G'et" er, hvordan banken drives fra toppen. Tænk på klart lederskab, solide revisioner, stram intern kontrol og bonusser, der belønner langsigtede resultater. God ledelse betyder, at beslutninger er gennemsigtige, at der er indbygget ansvarlighed, og at bankens omdømme og kapitalomkostninger forbliver stærke og stabile.

Bæredygtig bankvirksomhed er et begreb, vi hører hele tiden, men jeg har bemærket, at det stadig føles abstrakt for mange mennesker. Så når nogen spørger mig, hvad der adskiller en bank med fokus på bæredygtighed fra en traditionel bank, forsøger jeg at præcisere svaret ved at fokusere på fire vigtige elementer: formål, risiko, tidshorisont og daglig drift. Og her vil jeg vise dig, hvordan de hver især skifter fra business as usual til miljøvenlig bankvirksomhed.

Er du stadig i tvivl om, hvordan disse forskellige tilgange fungerer? For at give dig et klart og tydeligt billede af forskellene har jeg samlet det hele i en hurtig sammenligning side om side:

| Funktion | Traditionel bankvirksomhed | Bæredygtig bankvirksomhed |

| Det vigtigste mål | Maksimer kortsigtet profit og få balancen til at vokse hurtigt | Balance mellem økonomisk afkast og positive miljømæssige og sociale resultater over tid |

| Risikotjek | Kreditvurdering, rentesatser og markedsvolatilitet | Inddrager klimarisici, ressourceknaphed og social påvirkning i lånebeslutninger |

| Planlægningsvindue | 1-3 år | 10+ år |

| Energi og effektivitet | Standard netstrøm, lejlighedsvise opgraderinger | Mål for nedbringelse af datacentres energiforbrug hvert år, eftermontering i afdelinger, intelligent styring |

| Operationer | Papirudskrifter, fysiske formularer, minimal genbrug | Digital kommunikation, e-signaturer, genbrugs- og komposteringsprogrammer på kontoret |

| Teknologi | IT-systemer (nogle gange ældre), processer i filialen | Fuldt digitale platforme, mobilbank, e-KYC |

| Fokus på udlån | Traditionelle projekter, lidt screening for kulstof | Grønne lån til vedvarende energi, elbiler og energieffektivitet. Ofte til fordelagtige priser |

| Rapportering | Årlige finansielle rapporter, få ikke-finansielle detaljer | Integrerede ESG-rapporter med klare målinger af kulstof, inklusion og ledelse |

| Incitamenter | Omsætningsbaserede bonusser | Belønninger knyttet til ESG-milepæle |

Lad os gøre det klart: Hele dette skift til bæredygtig bankvirksomhed sker ikke bare på grund af en pludselig grøn goodwill. Regelsættet er ved at ændre sig, og det sker hurtigt. Globale tilsynsmyndigheder ser nu finansiering som et frontlinjeværktøj til at tackle klimaforandringer og social ulighed, og de skruer op for presset. De har byttet høflige puf ud med faste deadlines og reelle konsekvenser.

Dernæst vil jeg gennemgå nogle af de tunge regler og retningslinjer, der sætter tempoet.

Tænk på EU's grønne aftale som Europas måneskinsplan for at blive det første klimaneutrale kontinent inden 2050. Det er en økonomisk strategi, der har til formål at omdirigere billioner af euro til bæredygtige investeringer. Og bankerne forventes naturligvis at være de vigtigste aftagere af denne kapital. Ambitionen er enorm, det er der ingen, der betvivler. Det store spørgsmål, jeg hører (og ærligt talt stiller mig selv), er, om EU kan levere i det omfang og den hastighed, det lover, eller om tingene vil gå i stå på grund af bureaukrati.

SFDR er Europas anti-greenwashing-filter. Det fortæller grundlæggende alle finansielle aktører, fra kapitalforvaltere til rådgivere, at de skal standardisere, hvordan de identificerer og oplyser om ESG-risici og negative påvirkninger. Du skal præcisere, hvad du gør eller planlægger at gøre, og derefter offentliggøre det i dit prospekt, dine periodiske rapporter og på din hjemmeside.

Der er én ting, man skal vide: SFDR er ikke det samme som EU's taksonomi, men de går hånd i hånd. Taksonomien definerer, hvad der virkelig er grønt, mens SFDR sørger for, at du er åben om, hvordan dine produkter klarer sig i forhold til disse definitioner.

Den EU's taksonomi er EU's forsøg på at trække en klar linje mellem, hvad der virkelig er grønt, og hvad der bare lyder grønt. Jeg kan godt lide at tænke på det som en hovedordbog for bæredygtig finansiering, et detaljeret klassifikationssystem, der beskriver, hvilke økonomiske aktiviteter der tæller som miljømæssigt bæredygtige.

For at få det officielle grønne mærke skal en aktivitet yde et reelt bidrag til mindst ét af seks miljømål: afbødning af klimaforandringer, tilpasning til klimaforandringer, bæredygtig brug og beskyttelse af vand- og havressourcer, overgang til en cirkulær økonomi, forebyggelse og bekæmpelse af forurening samt beskyttelse og genoprettelse af biodiversitet og økosystemer. Lige så vigtigt er det, at det ikke må skade nogen af de andre væsentligt.

I praksis kan et vindmølleprojekt se grønt ud ved første øjekast, men hvis det bygges i et beskyttet naturområde og forstyrrer de lokale økosystemer, kan det fejle i testen af "ikke at gøre væsentlig skade".

Så med alle disse nye regler, der hober sig op, og ambitiøse globale mål på bordet, hvordan klarer en bank så bæredygtig bankvirksomhed i den virkelige verden? De kan ikke bare improvisere. De har brug for en ramme for bæredygtig bankvirksomhed, en drejebog, der gør overordnede mål til daglige beslutninger. Her er, hvordan jeg har set de bedst drevne banker fylde deres værktøjskasse:

Sæt alle disse værktøjer sammen, og du får en skarp bank- og bæredygtighedsstrategi til at afdække klimarelaterede finansielle risici, udnytte nye bæredygtige indtægtsstrømme og føre an i udviklingen mod en lavemissionsøkonomi.

Okay, så vi har talt om, hvorfor bæredygtig bankvirksomhed ikke er til forhandling, og vi har set på de stadigt skiftende regler. Lad os nu tage fat på den praktiske side: Hvordan håndterer bankerne al denne kompleksitet i stor skala? Spoiler alert: Det sker ikke med et bjerg af regneark. At integrere bæredygtighed i alle hjørner af virksomheden kræver seriøs teknologisk ildkraft.

I dette afsnit gennemgår jeg de grundlæggende platforme og værktøjer, der driver moderne bæredygtig bankvirksomhed.

Lad os sige det ligeud: At navigere i datakrav, gennemsigtighedsstandarder og avancerede risikomodeller inden for bæredygtig finansiering uden smart teknologi er som at styre en supertanker med en kanopaddel. Her er de søjler, jeg har set banker læne sig op ad:

Når det gælder ESG, drukner bankerne i data - CO2-aftryk, leverandøraudits, dynamiske kort over oversvømmelseszoner, you name it. Intet menneskeligt team kan behandle alt det hurtigt eller præcist nok. Det er netop her, at AI kommer ind i billedet.

AI hjælper banker med at skære igennem denne overvældende støj. Den analyserer komplekse data for at optimere energiforbruget i bankens filialer og kontorer og stresstester udlån i forhold til sofistikerede klimamodeller, der forudsiger fremtidige oversvømmelseszoner eller risici for skovbrande. Vi ser også stærke nye applikationer, især med generativ AI. Det kan f.eks. hjælpe banker med at designe innovative grønne finansielle produkter eller tilpasse bæredygtighedsrådgivning, så den passer til hver kundes unikke behov og mål.

Tag JPMorgan Asset Management, for eksempel. De bruger AI og maskinlæring til at gennemsøge store mængder data fra over 14.000 virksomheder verden over. Deres system scanner og behandler virksomhedsrapporter, regulatoriske arkiver og nyheder. Denne AI-drevne løsning identificerer derefter præcist virksomheder, der bidrager aktivt til klimaløsninger, hvilket gør det muligt for JPMAM at opbygge porteføljer med høj overbevisning, der er økonomisk sunde og miljømæssigt tilpassede.

Men der er en hage ved det: AI er kun så god som de data, den bliver fodret med. Og helt ærligt, at få konsistente, pålidelige og sammenlignelige ESG-data er stadig en af de største hovedpiner for hele branchen.

den finansielle sektor.

En af de sværeste forhindringer for bæredygtig finansiering er tillid. Hvordan kan investorer, myndigheder og kunder være sikre på, at penge, der er øremærket til grønne eller sociale projekter, rent faktisk holder, hvad de lover? Blockchain tilbyder en løsning: en delt, uforanderlig hovedbog, der sporer hver euro, kilowatt eller CO2-kredit fra kilde til vask.

For eksempel, Standard Chartereds pilotprojekt med Mastercard, Mox Bank og Libeara under HKMA's Fintech Supervisory Sandbox. De tokeniserede kulstofkreditter og indskud og demonstrerede, hvordan blockchain kan strømline handel med kulstofkreditter, forkorte afviklingstider og levere end-to-end sporbarhed for kreditter, der sælges af projekter på nye markeder.

Selvfølgelig er blockchain ikke en tryllestav. Den har brug for sund styring, interoperable standarder og integration i den virkelige verden med eksisterende banksystemer. Men til brugssager som verificering af indtægter fra grønne obligationer eller fastlåsning af kulstofkreditters livscyklus er dens potentiale til at udrydde greenwashing og opbygge bundsolid tillid enormt.

At flytte kernebankinfrastruktur og -apps til den offentlige sky er et af de mest virkningsfulde bæredygtighedstiltag, en bank kan foretage. Generelt betyder det at flytte lokale arbejdsbelastninger til en moderne, delt sky, at man skærer ned på det direkte energiforbrug og reducerer CO2-udledningen. Og helt ærligt, hyperscale-udbydere som AWS, Azure og Google Cloud opnår energi- og køleeffektivitet, som intet internt datacenter kan kopiere.

Se bare på BBVA. Ved at udrulle Salesforce's Net Zero Cloud globalt har de automatiseret indsamlingen og analysen af miljødata. Denne løsning giver dem overblik i realtid over energiforbrug og kulstofemissioner på tværs af dusinvis af steder, så de hurtigt kan få øje på ineffektivitet og gribe ind.

Nøglen er selvfølgelig at vælge en udbyder med verificerbare forpligtelser til vedvarende energi. Ellers outsourcer du blot udledningen, ikke eliminerer den.

Lad os være ærlige: Bankerne er stadig overbebyrdede med gentagne, manuelle opgaver: udarbejdelse af ESG-oplysninger, kopiering af data mellem systemer, afstemning af rapporter. Det er kedeligt, fejlbehæftet og en enorm tidsrøver. Det er her RPA kommer ind i billedet. Disse softwarebots automatiserer rutinemæssige arbejdsgange, så mennesker kan holde op med at optræde som mellemmænd mellem regneark.

Ud fra en bæredygtighedsvinkel spiller RPA en større rolle, end det måske ser ud til. For det første reducerer det papirforbruget og strømliner digitale processer, hvilket betyder, at der bruges færre ressourcer på at flytte data rundt. For det andet håndterer bots opgaver hurtigere og mere effektivt, så du ikke spilder computerkraft på oppustede workflows. Og det frigør også dine analytikere, så de faktisk kan fokusere på strategi, scenariemodellering og ESG-risikoevaluering i stedet for at jagte sidste måneds kulstofrapport.

Vores team, for eksempel, samarbejdede med en stor amerikansk bank. til at automatisere sine SOX- og ITGC-kontroller ved hjælp af WorkFusion RPA og OCR. Tidligere brugte deres compliance-team dusinvis af timer om ugen på manuelt at udtrække data. Efter implementeringen af vores bots sparede de 64 arbejdstimer hver uge, forbedrede effektiviteten af compliance to gange og skar markant ned på antallet af udskrevne rapporter. De frigjorte timer gjorde det muligt for banken at omplacere specialister til at forfine ESG-risikomodeller og drive grønne finansieringsinitiativer.

Selvfølgelig er RPA ikke en mirakelkur til at integrere ESG i hele virksomheden. Den tager fat på lavthængende frugter. Ægte bæredygtighed i bankverdenen kræver data af høj kvalitet, kulturelle ændringer og RPA-integration i et bredere teknologisk økosystem. Men som en del af en bredere teknologisk stak giver RPA øjeblikkelige gevinster i form af både effektivitet og ressourcereduktion.

Okay, så du har disse kraftfulde teknologier under motorhjelmen, men kunderne mærker det gennem de apps og portaler, de rent faktisk bruger. Se her, hvordan grønne finansteknologier får bæredygtig bankvirksomhed til at virke for rigtige mennesker:

Når jeg hjælper en bank med at omsætte bæredygtighedsambitioner til handling i den virkelige verden, starter jeg altid med at opstille fem ufravigelige trin. Hvis du springer dem over, risikerer du, at dine grønne mål kun bliver PR-støj.

Man kan absolut ikke improvisere her. Jeg har set banker udarbejde blanke bæredygtighedsdokumenter, som samler støv i C-suiten. I stedet skal du sikre dig solid opbakning fra din CEO og bestyrelse og derefter sætte knivskarpe mål. For eksempel at reducere afdelingens energiforbrug med 20% inden 2027 eller at opnå $500 millioner i grønne lån inden 2030.

Det, der bliver målt, bliver styret, så offentliggør fremskridt åbent. Din strategi skal være en levende plan, ikke en statisk PDF, så udvikl den i takt med, at regler, data og markedsdynamik ændrer sig. Og hvis du har brug for ekstra muskler, kan eksperter ESG-rådgivning kan hjælpe med at opbygge en strategi, der fungerer for din bank.

Ægte stringens betyder, at ESG-indsigt væves direkte ind i den økonomiske beslutningstagning. Jeg har set et kreditteam droppe et lån til en produktionsvirksomhed, fordi dens placering var markeret som en fremtidig højrisikooversvømmelseszone. En traditionel kreditvurdering, der udelukkende fokuserede på økonomi, ville helt have overset den kritiske, klimadrevne sårbarhed.

Det er den nye standard. Træn dine kreditmedarbejdere i at tjekke klimarobusthed og social påvirkning sammen med kreditvurderinger. Pres investeringsteams til at afveje governance-risici lige så nøje som ROI. For i sidste ende er ESG-risici finansielle risici.

Ud over blot at styre nedadgående risici ligger den virkelige mulighed i at opbygge og skalere produkter, der trækker dine kunder og din bank i retning af en grønnere og mere retfærdig økonomi. Det handler ikke længere om sideaftaler. Forestil dig almindelige grønne obligationer, der finansierer vindmølleparker og solcelleanlæg, bæredygtighedsrelaterede lån, der trækker basispoint fra din rente, når du når aftalte ESG-mål (tro mig, intet motiverer som billigere lån), eller øko-fokuserede investeringsporteføljer til kunder, der kræver indflydelse sammen med afkast.

Men pas på. Greenwashing bliver afsløret på få sekunder nu om dage. Hvis du sætter et grønt klistermærke på et produkt uden klare kriterier, tredjepartsverificerede effektmålinger og fuldt gennemsigtig rapportering, vil du miste langt mere troværdighed, end du nogensinde vil få i volumen.

Ved første øjekast lyder det måske som back-office, men i virkeligheden er automatisering altafgørende for, om du kan leve op til dine løfter om bæredygtighed. Hver eneste klodsede manuelle proces, hvert eneste regneark, der lappes sammen i sidste øjeblik, og hver eneste time, der spildes på at jage data, går ud over din banks evne til at nå ESG-målene. Overensstemmelsesrapportering og risikostyring er de største syndere. Prøv at jonglere med dem, og du vil ende med fejl, udbrændthed, overskredne deadlines og stigende omkostninger.

Det er her, smart automatisering tjener sit formål. Tænk på RPA-bots, der henter og validerer energiforbrugsdata på få sekunder, AI-motorer, der markerer uregelmæssigheder i dine ESG-rapporter, og ensartede arbejdsgange, der holder alle interessenter på samme side. Udbyttet? Rene, fejlsikre data, lynhurtige lovpligtige indberetninger og dit toptalent, der fokuserer på strategi, ikke dataindtastning.

Her er sandheden: Du kan ikke reducere din banks miljøpåvirkning, hvis du ikke måler den først. Velmenende løfter om bæredygtighed falder ofte til jorden uden en klar baseline. Det absolut første skridt er at få et jerngreb om dit CO2-aftryk.

For banker betyder det, at de skal gå videre end blot de direkte udledninger (Scope 1) og den energi, de køber (Scope 2). Den virkelige kicker er Scope 3: finansierede udledninger, der er knyttet til dine lån, investeringer og andre downstream-aktiviteter. Min erfaring er, at det er her, tingene hurtigt bliver komplicerede, og helt ærligt, så er de fleste ældre systemer ikke bygget til at spore disse ting ordentligt.

Det er her, specialiserede værktøjer til CO2-vurdering kommer ind i billedet. De bedste henter data fra alle hjørner af din virksomhed, udregner tallene efter GHG-protokollens standarder og udpeger optimale reduktionsmuligheder. Jeg har arbejdet med kunder, der integrerer disse systemer direkte i deres bankplatforme for at omdanne statiske årsrapporter til et levende, udviklende impact dashboard, der viser præcis, hvor du står, og hvor du er på vej hen.

For eksempel i projekter som Automatiseret indsamling af miljødata, kan du se, at uden solide, organiserede data vil selv de mest avancerede værktøjer komme til kort.

Mit råd: Vælg værktøjer med omhu, organisér dine data omhyggeligt, og brug indsigten til at skabe målbare forandringer. Det er den eneste vej fra vage mål til verificerbare fremskridt.

Lad os skifte gear fra, hvad du får ud af bæredygtighed, til, hvad du kan miste, hvis du ignorerer det. Sidste års rekordstore oversvømmelser i Midtvesten gjorde én ting klart: Klimarisiko er en brutal økonomisk realitet. Da vandstanden steg, oplevede regionale banker serviceforstyrrelser, og antallet af misligholdte lån steg næsten fra den ene dag til den anden. For banker, der udelukkende baserer sig på traditionelle risikomodeller, var konsekvenserne både pludselige og alvorlige.

Klimarelaterede risici i bankverdenen falder i to hovedgrupper. Fysiske risici er de mest åbenlyse. De er forbundet med ting som oversvømmelser, skovbrande eller hedebølger, der direkte kan skade din infrastruktur eller afbryde din drift. Overgangsrisici er mere subtile, men lige så vigtige. De kommer fra det globale skift mod en lavemissionsøkonomi. Nye regler, ændret kundeadfærd og endda pres på omdømmet. Hvis din udlånsportefølje læner sig for tungt op ad forældede brancher, kan det ramme dig hårdt.

Stillet over for disse to trusler væver fremsynede banker bæredygtighed ind i deres risikorammer. Dette indebærer:

Udbyttet er klart. Banker, der aktivt håndterer bæredygtighedsrisici, reducerer ikke kun uventede tab, men styrker også deres omdømme og får en håndgribelig konkurrencefordel.

Budskabet kunne ikke være skarpere: Handl nu, eller se kløften blive større. Seriøst, hver måned strammer myndighederne standarderne, investorerne skærper deres ESG-screening, og kunderne skifter loyalitet til banker, der er førende på klimaområdet.

Hvis du allerede har kastet dig ud i bæredygtig finansiering eller ESG-rapportering, har du et forspring. Brug disse tidlige sejre som din affyringsrampe. Skaler din indsats på tværs af kreditvurderinger, risikomodeller og produktdesign, så du ikke har travlt med at indhente det forsømte, når den næste oplysningsregel kommer.

Har du brug for en sparringspartner til at se, hvor tæt dine nuværende processer er på ægte bæredygtighedsintegration? Så lad os tage en snak. Sammen kan vi gøre bæredygtig bankpraksis til en reel fordel.

Chef for bæredygtighed

Stanislav bringer tænkning fra den virkelige verden til bæredygtighed i tech. Han hjælper kunder med at komme videre fra afkrydsningsfelter til faktiske resultater - uanset om det betyder optimering af infrastruktur, reduktion af affald eller opbygning af digitale produkter med tanke på effekt.

Din besked er blevet sendt.

Vi behandler din anmodning og kontakter dig så hurtigt som muligt.

Ved at tilmelde dig accepterer du vores Politik for beskyttelse af personlige oplysninger, herunder brug af cookies og overførsel af dine personlige oplysninger.