Din besked er blevet sendt.

Vi behandler din anmodning og kontakter dig så hurtigt som muligt.

Formularen er blevet indsendt med succes.

Du finder yderligere information i din postkasse.

Bankdataanalyse handler om at indsamle og analysere data for at hjælpe finansielle institutioner med at træffe informerede beslutninger. Ved at dykke ned i kundetransaktioner, markedstendenser og risikovurderinger kan bankerne afdække indsigter, der former deres strategier og giver dem en konkurrencefordel. Dataanalyse i banksektoren forventes at vokse betydeligt - fra US$8,58 millioner i 2024 til US$24,28 millioner i 2029 - med en stærk årlig vækstrate (CAGR) på 23,11%.

I denne artikel dykker vi ned i, hvordan dataanalyse ryster bankverdenen og gør driften mere smidig, beslutningerne smartere og væksten hurtigere. Er du klar til at se, hvordan det kan gøre en forskel for dig? Lad os komme i gang!

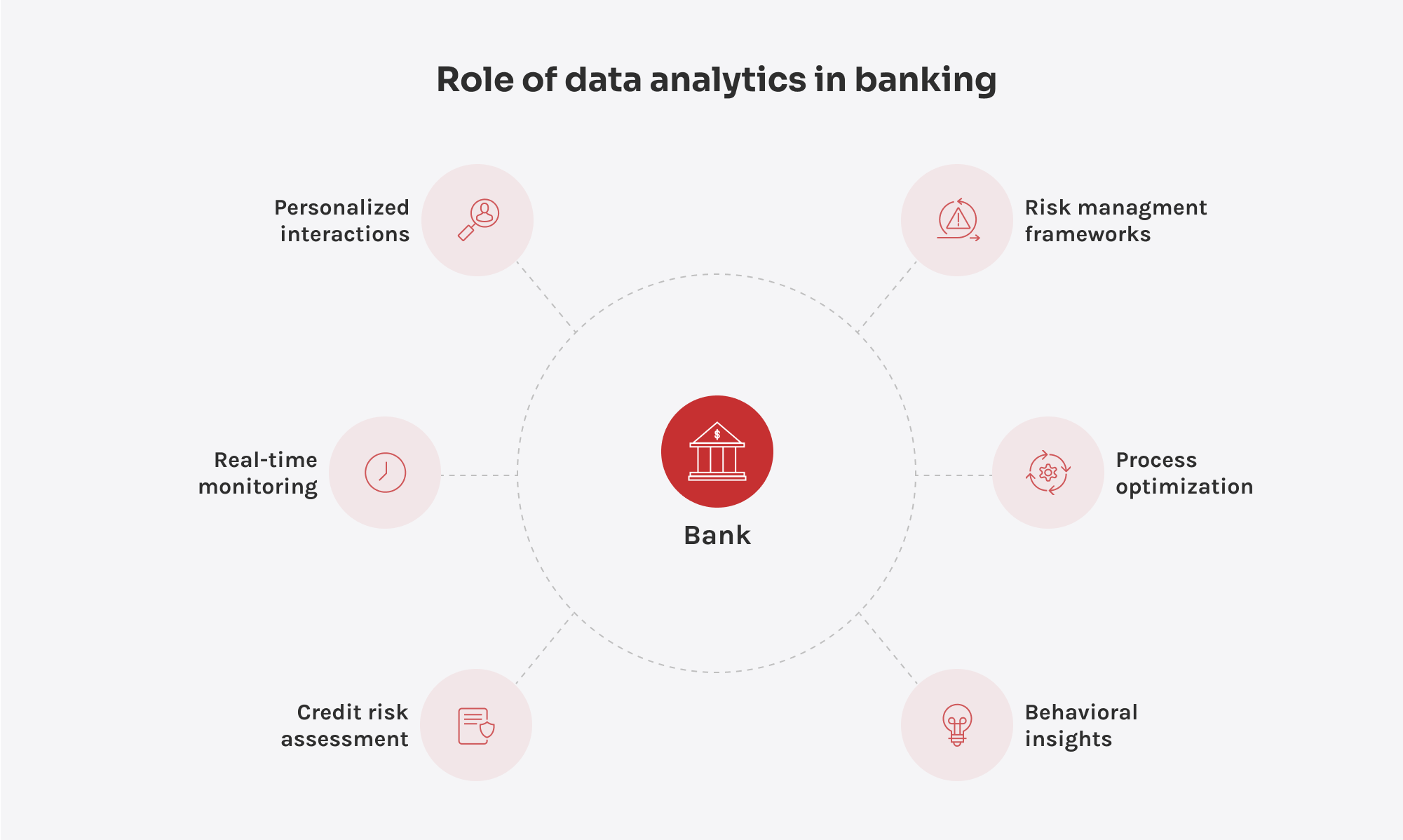

Dataanalyse har været en stor ting i bankverdenen i et stykke tid nu - faktisk ses banker som pionerer inden for brugen af det. Men for virkelig at få mest muligt ud af dataanalyse i banker skal det være en del af alt, fra kundeindsigt og risikostyring til økonomi og drift. Når alle brikkerne arbejder sammen, er det der, magien sker. Det hjælper bankerne med at holde styr på reglerne, styre risici bedre og bekæmpe svindel mere effektivt. Desuden kan det skabe overskud ved at finde kunder med stort potentiale, forbedre produktudbuddet og hjælpe ledere med at træffe informerede beslutninger over hele linjen.

Hos Innowise ved vi, hvordan man forvandler data til brugbar indsigt.

Dataanalyse giver bankerne et meget skarpere øje til at spotte risici og forstå deres økonomiske konsekvenser. For eksempel giver "hvad-nu-hvis"-modeller dem mulighed for at gennemspille forskellige scenarier - som f.eks. valuta- eller råvareprisændringer - så de kan finjustere deres afdækningsstrategier. Når det drejer sig om at vurdere kreditværdighed, ser man på en bred vifte af indsigter - som forbrugsvaner, indkomsttrends og tilbagebetalingshistorik. Kombineret med ML tilføjer det endnu et lag ved at spotte risikomønstre og give endnu mere præcise kreditvurderinger.

Avanceret bankdataanalyse hjælper banker med at dykke dybt ned i transaktionsdata og kundeadfærd for at opfange unormale aktiviteter, som ellers ville gå ubemærket hen. Med realtidsovervågning på plads kan bankerne hurtigt fange og reagere på forsøg på svindel og beskytte både deres kunder og deres forretning. Takket være værktøjer som AI, avanceret segmentering og RPA bevæger bankerne sig fra gammeldags gætværk til mere præcise, adfærdsbaserede teknikker, der forbedrer kontrollen med svindel.

Dataanalyse i bankverdenen giver bankerne et komplet billede af hver enkelt kunde ved at samle data fra forskellige kontaktpunkter for at skabe detaljerede profiler. Banker bruger NBA-strategier (next-best actions) og NBO-strategier (next-best offers) til at forbedre kundetilfredsheden og finde flere muligheder for mersalg og krydssalg. Ved at integrere analyse af offline-mikroøjeblikke kan bankerne bruge kundernes offline-interaktioner til at personliggøre deres online-oplevelse og omvendt - og dermed skabe en smidig og engagerende kunderejse.

Banker bruger interne databaser, CRM-systemer, sociale medier og markedsdata til at spore nøgletal - som f.eks. forholdet mellem omkostninger og indtægter, afkast på aktiver, omkostninger til kundeopkøb og procescyklustid. Disse KPI'er hjælper med at måle performance, identificere ineffektivitet og styre optimeringsindsatsen for at forbedre den overordnede drift. Dataanalyse er også praktisk til benchmarking af performance, hvor den sammenligner en banks målinger med branchestandarder, fremhæver huller og viser vejen til forbedringer.

Med dataanalyse kan bankmarketingfolk nemt få øje på tendenser og indsigt i nye og eksisterende kunder. Ved at analysere data som kundeengagement, forbrugsvaner og adfærd kan bankerne opbygge målrettede strategier, der gør deres marketingindsats mere effektiv. Takket være datastrømme og analyser har marketingfolk nu alle de oplysninger, de har brug for, lige ved hånden. Dataanalyse hjælper også med at analysere effektiviteten af marketing- og fastholdelseskampagner ved at måle konverteringsrater og afkast af marketinginvesteringer.

Uanset hvad du sigter efter - at stoppe svindel, forbedre marketingindsatsen eller styre økonomien - er det et smart træk at indføre dataanalyse i dine systemer og processer, så du får værdifulde værktøjer på tværs af hele din bankstruktur.

Banker kan integrere dataanalyse med kernebanksystemer (CBS) for at styrke risikostyringen, forbedre driftseffektiviteten, opdage svindel og analysere transaktionsmønstre.

Banker bruger dataanalyse til at opbygge samlede CRM-platforme, der hjælper med at identificere muligheder, estimere indtægtspotentiale, give prisvejledning og spotte kunder, der risikerer at forlade os.

Når dataanalyse er integreret i software til styring af bankdrift, hjælper det banker med at spore KPI'er, indsamle data i realtid og skabe feedback-loops for at finjustere servicestrategier.

Dataanalyse hjælper banker med at overvåge korrespondenters adfærd, minimere højrisikotransaktioner, markere mistænkelige betalingsinstruktioner og styrke kundernes due diligence og AML-indsatsen.

Integration af dataanalyse i kundevendte bankapps hjælper med at levere personlige finansielle tjenester og rådgivning ved at analysere kundeadfærd, præferencer og transaktionshistorik.

Bankdataanalyse hjælper regnskabsteams med at udarbejde årsregnskaber og effektivt spotte og rette fejl som f.eks. fejlklassificeringer, dobbeltregistreringer eller fejl i dataindtastningen.

Med dataanalyse kan banker få adgang til store datasæt fra sociale medier, e-handelstransaktioner og mobile enheder for at få mere præcis og pålidelig markedsindsigt.

Takket være avanceret dataanalyse kan kreditvurderingsbureauer bedre forstå kundernes kreditværdighed, spotte potentielle misligholdere og tilbyde mere inkluderende kreditmuligheder.

Lær, hvordan dataanalyse hjælper dig med at forbedre din præstation og få mest muligt ud af hvert skridt.

Bankdrift er dybt forbundet med finansielle tal og informationer. Når du bringer dataanalyse ind i blandingen, får du adgang til mere nøjagtig og detaljeret indsigt, som hjælper dig med at føre mere effektive strategier.

Dataanalyse giver værdifuld indsigt i kundesegmenter, interaktioner, transaktioner og feedback, hvilket giver bankerne en klarere forståelse af kundernes behov. Det giver mulighed for mere personaliserede tjenester, øget kundetilfredshed og reduceret kundeafgang.

Banker bruger dataanalyse til at opbygge modeller, der forudsiger fremtidige risici ved at analysere tidligere data med avanceret statistik og ML. Det hjælper dem med at finde strategier til at tackle potentielle problemer, før de kan skabe reelle problemer.

Dataanalyse hjælper banker med at finde frem til den bedste bemanding, spotte driftsproblemer og forstå transaktionsmængder. Med denne indsigt kan de finjustere, hvordan de bruger ressourcer, strømline deres processer og skære ned på ineffektivitet og omkostninger.

Med dataanalyse kan bankerne holde nøje øje med overholdelse af reglerne og automatisere processen med at trække og analysere data. Det hjælper med at generere nøjagtige, komplette rapporter, der opfylder alle lovmæssige standarder, hvilket sparer bankerne tid og penge, samtidig med at de overholder reglerne fuldt ud.

Dataanalyse hjælper banker med at spotte huller i markedet og skabe markedsføringsstrategier, der rammer rigtigt. Ved at finde ud af, hvad der mangler, kan de designe produkter og tjenester, der virkelig opfylder kundernes behov - hvilket fører til en mere effektiv salgsindsats.

Dataanalyse giver værdifuld indsigt i kundesegmenter, interaktioner, transaktioner og feedback, hvilket giver bankerne en klarere forståelse af kundernes behov. Det giver mulighed for mere personaliserede tjenester, øget kundetilfredshed og reduceret kundeafgang.

Banker bruger dataanalyse til at opbygge modeller, der forudsiger fremtidige risici ved at analysere tidligere data med avanceret statistik og ML. Det hjælper dem med at finde strategier til at tackle potentielle problemer, før de kan skabe reelle problemer.

Dataanalyse hjælper banker med at finde frem til den bedste bemanding, spotte driftsproblemer og forstå transaktionsmængder. Med denne indsigt kan de finjustere, hvordan de bruger ressourcer, strømline deres processer og skære ned på ineffektivitet og omkostninger.

Med dataanalyse kan bankerne holde nøje øje med overholdelse af reglerne og automatisere processen med at trække og analysere data. Det hjælper med at generere nøjagtige, komplette rapporter, der opfylder alle lovmæssige standarder, hvilket sparer bankerne tid og penge, samtidig med at de overholder reglerne fuldt ud.

Dataanalyse hjælper banker med at spotte huller i markedet og skabe markedsføringsstrategier, der rammer rigtigt. Ved at finde ud af, hvad der mangler, kan de designe produkter og tjenester, der virkelig opfylder kundernes behov - hvilket fører til en mere effektiv salgsindsats.

"Data er den hemmelige sauce til succes i enhver virksomhed, og det er især afgørende i bankverdenen. Med den rigtige dataanalyse er mulighederne uendelige - f.eks. at forudsige kundernes behov, ændre kreditvurderinger, øge salgseffektiviteten og stramme op på beskyttelsen mod svindel. Vi er her for at vise dig, hvordan dataanalyse kan tage din virksomhed til det næste niveau og hjælpe dig med at bruge bedste praksis og værktøjer til at opnå brugbare resultater."

Siarhei Sukhadolski

FinTech-ekspert på Innowise

Det er vanskeligt at håndtere følsomme data i analyser - databrud og uautoriseret adgang kan føre til alvorlige juridiske, omdømmemæssige og økonomiske problemer. Banker skal have stærk beskyttelse på plads, f.eks. kryptering, stram adgangskontrol, sikker opbevaring og anonymisering af data. Desuden er det afgørende at overholde regler som GDPR og CCPA for at holde kundedata sikre og sunde.

Banksektoren håndterer en masse komplekse data fra forskellige kilder, så det er afgørende at holde dem nøjagtige og komplette. Data af dårlig kvalitet kan resultere i misvisende indsigt og dårlige beslutninger. For at løse dette bør bankerne bruge værktøjer som datasøer og lagre til at konsolidere alt og stole på datavalidering, lineage tracking og kvalitetskontrol for at holde styr på tingene.

Ældre banksystemer kan ofte ikke følge med de enorme datamængder og har svært ved at arbejde med moderne teknologi. For at løse disse problemer bør bankerne opgradere deres infrastruktur eller forbinde deres gamle systemer med cloud-baserede systemer via API'er for at få glæde af fordelene ved dataanalyse uden de høje omkostninger ved en fuld systemoverhaling.

Implementering af dataanalyse i bankverdenen kan være dyrt på grund af projekternes kompleksitet, behovet for avancerede værktøjer og ekspertise - plus omkostninger som licensafgifter og teamtræning - hvilket gør det til et stort budgetproblem. Brug af cloud storage som AWS, Azure og GCP giver skalerbare, omkostningseffektive løsninger, mens datakomprimering kan skære ned på lager- og overførselsomkostningerne.

Hvis man ignorerer datasikkerhedsregler som GDPR, PCI-DSS, Dodd-Frank, Basel III og FATCA, mens man opretter bankdataanalyse, kan det resultere i store bøder og tab af kundernes tillid. Banker er nødt til at være på forkant med databeskyttelse og -sikkerhed, bruge automatiseringsværktøjer til overholdelse af reglerne og samarbejde med myndighederne om at håndtere disse problemer.

"Hos Innowise forstår vi, at implementering af dataanalyse kan være en game-changer, men det kommer også med sit eget sæt udfordringer, især for banker, der lige er begyndt. Ingen grund til at stresse - vi har styr på det. Vores team er med dig hele vejen, fra den indledende samtale til den endelige opsætning, og sørger for, at alt går glat og forbliver budgetvenligt."

Siarhei Sukhadolski

FinTech-ekspert på Innowise

Austin Capital Bank havde svært ved at bruge data effektivt, fordi deres top-down-tilgang begrænsede adgangen for alle undtagen datateamet. Ian Bass, den nye Head of Data Analytics, fornyede tingene ved at oprette et Snowflake-miljø og en selvbetjeningsanalyseplatform. Denne ændring gjorde det muligt for teammedlemmer i hele banken at få indsigt direkte uden at skulle være tekniske eksperter. Og resultatet? De reducerede omkostningerne til betalt søgning med 50%, øgede indtægtsmarginerne med omkring 30% og forbedrede kundefastholdelsen med 15% med bedre markedsføringsindsigt.

JPMorgan Chase & Co. har forfinet sin risikostyring med big data-analyse og ML. Disse værktøjer hjælper banken med at finde indikationer på svindel, som menneskelige analytikere måske overser. De bruger også prædiktive analyser til at spotte potentielle fremtidige risici og handle, før der opstår problemer. Nye simuleringsmodeller giver JPMorgan mulighed for at se, hvordan forskellige markedssituationer kan påvirke dens portefølje og gøre stresstest mere præcise. Det har ført til færre tab som følge af svindel og bedre finansiel sundhed.

Deutsche Bank kæmpede med at opdage markedsmanipulation, fordi de var nødt til at kopiere data på tværs af forskellige systemer. For at løse dette henvendte de sig til Google Cloud's BigQuery og Dataproc. Nu flyder data direkte ind i BigQuery, hvilket gør det lettere at overvåge handler uden besværet med at kopiere. Cloud Composer tager sig af dataprocesserne, forbedrer datakvaliteten og reducerer omkostningerne til dataoverførsel. Ved at bruge en pay-as-you-go-tilgang har de sparet op til 30% på it-omkostninger og forbedret deres risikostyring og reaktionshastighed.

Udforsk, hvordan augmented analytics kan hjælpe med at rydde op og forbedre dataintegriteten.

I takt med at konkurrencen skærpes, bliver dataanalyse en vigtig differentiator. Bankerne bygger smartere, datadrevne tjenester, og det handler ikke længere bare om at have data - det handler om at være på forkant med udviklingen. Kort sagt er dataanalyse på vej mod stor vækst, og det vil kun blive mere innovativt herfra.

| Funktion | Beskrivelse | Fordel | Fremtidig indflydelse |

| AI-drevet beslutningstagning | Brug af AI-algoritmer til at forbedre beslutningsprocesser | Bedre præcision og øget driftseffektivitet | Avancerede AI-modeller til selvstændig bankvirksomhed |

| Skræddersyet kundeoplevelse | Tilbyder mere personlige og interaktive banktjenester | Øget kundetilfredshed og loyalitet | Forudsigelse af kundebehov og levering af tilpassede produkter og tjenester |

| Blockchain og datasikkerhed | Brug af blockchain til sikker og gennemsigtig datahåndtering | Forbedret datasikkerhed og mindre svindel | Integritet og fortrolighed af finansielle transaktioner |

| Åben bankvirksomhed | Deling af finansielle data med tredjepartsudbydere via API'er | Innovation og et bredere udvalg af muligheder for kunderne | Mere sømløse og integrerede tjenester |

| Regulatorisk teknologi (RegTech) | Brug af teknologi til at strømline overholdelse af regler | Reduceret administrativ byrde og minimerede risici | Automatiseret kontrol af overholdelse og rapportering |

| Global ekspansion | Udvidelse af banktjenester til nye markeder | Øget markedsdækning og indtægtsmuligheder | Indsigt i lokale markedstendenser, dynamik og kundeadfærd |

| Menneskecentreret design | Design af bankløsninger med fokus på brugeroplevelsen | Mere intuitive og brugervenlige netbankoplevelser | Forståelse af menneskelig adfærd, mønstre, servicepræferencer og behov |

At bruge dataanalyse er en game changer for banker, uanset om det handler om at tiltrække nye kunder, forbedre serviceydelser eller reducere svindel. Men nu skal du høre: Hvis du vil have reel værdi ud af det, kan du ikke bare fokusere på én del af processen. Det skal dække alle områder. Det kan uden tvivl være vanskeligt at integrere det - men med de rigtige eksperter ved din side, som hjælper dig igennem det og påpeger, hvor du kan forbedre dig, behøver det ikke at være en hovedpine. Faktisk vil det hjælpe dig med at få mest muligt ud af det uden al den forvirring.

Dataanalyse er en stor hjælp for banksikkerheden. Ved at bruge algoritmer til at gennemgå tusindvis af transaktioner kan den spotte alt ud over det sædvanlige - som mistænkelige mønstre eller aktiviteter - og markere det med det samme. Det betyder, at bankerne kan fange og håndtere potentielle trusler i realtid.

Når det drejer sig om dataanalyse, skal bankerne beskytte kundeoplysninger mod brud, sikre, at dataene er nøjagtige med regelmæssige kontroller, og håndtere de høje omkostninger til teknologi. Oven i alt dette skal de navigere i vanskelige databeskyttelseslove, hvilket gør tingene endnu sværere.

Dataanalyse hjælper banker med at udnytte deres ressourcer bedre og gøre deres processer mere smidige. Det fremhæver også, hvor tingene går langsommere, automatiserer rutineopgaver og forudsiger endda, hvornår der er behov for vedligeholdelse for at holde alt kørende som smurt.

Dataanalyse hjælper banker med at fange svindel og mistænkelig aktivitet i realtid ved at analysere transaktioner. Den bruger også tidligere data til at forudsige fremtidige risici og forbereder bankerne på forskellige scenarier for at holde dem på forkant med potentielle problemer.

Ja, dataanalyse kan helt sikkert hjælpe banker med at øge omsætningen. Det hjælper dem med at forstå, hvad kunderne vil have, så de kan tilbyde personlige produkter og tjenester og få kunderne til at vende tilbage, finjustere priserne og få øje på nye markedstendenser, der kan øge omsætningen på lang sigt.

Din besked er blevet sendt.

Vi behandler din anmodning og kontakter dig så hurtigt som muligt.

Ved at tilmelde dig accepterer du vores Politik for beskyttelse af personlige oplysninger, herunder brug af cookies og overførsel af dine personlige oplysninger.